A lo largo de la historia la economía ha funcionado dentro de sistemas centralizados controlados por autoridades, las cuales han gobernado desde templos antiguos hasta órganos legislativos modernos. Estos sistemas, indispensables para el funcionamiento de la economía, se basaban en la confianza y la autoridad, tal y como ejemplifican los graneros de Mesopotamia y el poder financiero de la iglesia medieval. Esta centralización era necesaria debido a los límites tecnológicos y sociales, al existir poblaciones más pequeñas y al no existir el concepto de interconexión global.

La aparición de Internet y de la tecnología de cadena de bloques introdujo un cambio significativo hacia las finanzas descentralizadas (DeFi), alejándose de la centralización. La DeFi hace uso de la tecnología de cadena de bloques para crear un ecosistema financiero transparente, eficiente y accesible, al margen de los organismos tradicionales. Esta revolución tecnológica y social desafía la necesidad de contar con sistemas financieros centralizados. A medida que nos acercamos a esta nueva era, la DeFi supone un emocionante avance en la escalabilidad, la gobernanza y las interacciones económicas globales, al marcar una transición desde las antiguas finanzas centralizadas a un entorno descentralizado e interconectado, lo que significa una fase transformadora en la comunitarización de las finanzas en la era digital.

Las dificultades de la CeFi

Las finanzas centralizadas (CeFi), aunque fundamentales para la economía mundial, se enfrentan a importantes obstáculos que han llevado a plantear la necesidad de contar con sistemas financieros más inclusivos y eficientes, como las finanzas descentralizadas (DeFi). Analicemos estos desafíos, apoyándonos en ejemplos y casos reales.

1. Acceso limitado y exclusión financiera

Según el Banco Mundial, en todo el mundo hay 1.700 millones de adultos que no tienen acceso a servicios bancarios. Esto no es sólo un reflejo de la pobreza, sino también de las barreras que suponen la documentación y la burocracia en las relaciones bancarias. Por ejemplo, en regiones como el África subsahariana, la escasez de documentos de identidad formales y de infraestructura bancaria física limita el acceso a los servicios financieros, perpetuando la exclusión financiera.

2. Interoperabilidad ineficaz y división geográfica

Las instituciones de la CeFi funcionan en silos. Los servicios de un banco no son fácilmente transferibles a otros bancos, lo que complica la movilidad de los clientes. Por ejemplo, transferir cuentas o servicios entre bancos de un mismo país puede ser engorroso, sin hablar de hacerlo a otros países. Además, las remesas internacionales, un salvavidas para millones de personas, suelen tardar días en procesarse y conllevan comisiones elevadas, como se observa en los sistemas bancarios tradicionales, en comparación con las soluciones basadas en la tecnología de cadena de bloques que ofrecen transferencias casi instantáneas y más baratas.

3. El dinero es privado

La fluctuación del valor de las divisas agudiza la división económica entre naciones. Por ejemplo, la hiperinflación del bolívar venezolano ha dejado casi sin valor a la moneda local, empujando a los ciudadanos a utilizar criptomonedas como una reserva de valor más estable. Las criptomonedas descentralizadas no requieren de terceros de confianza, lo que significa que no existe ninguna persona capaz de limitar el acceso a estas, lo que no ocurre con muchas divisas nacionales.

4. Opacidad de las instituciones financieras

La crisis financiera del año 2008 evidenció los peligros de las prácticas financieras opacas, en las que la falta de transparencia de los valores respaldados por hipotecas contribuyó al hundimiento económico mundial. Esta opacidad disminuye la auditabilidad de las transacciones y obliga a confiar en instituciones cuyos intereses no siempre coinciden con los de sus clientes y pueden incluso ser inmorales.

5. Madurez tecnológica

La dominancia de las instituciones financieras establecidas ha frenado la innovación en la CeFi. Por ejemplo, la renuencia de los grandes bancos a adoptar nuevas tecnologías para agilizar los pagos hace que sistemas como SWIFT sigan funcionando, a pesar de su ineficacia, porque benefician a los operadores tradicionales.

6. Subordinación financiera

Los depositantes en los bancos pierden en la práctica el control sobre sus activos, quedando sujetos a las condiciones de servicio establecidas por los bancos, que pueden incluir el derecho a congelar las cuentas. Esto se observó en la crisis bancaria de Chipre en 2013, cuando los depositantes se enfrentaron a confiscaciones sin precedentes de sus ahorros como parte de un plan de rescate.

7. Demasiados intermediarios

La dependencia del sector financiero de intermediarios como brokers y banqueros añade capas de costes y complejidad y aumenta el potencial de fallos sistémicos. El hundimiento de Lehman Brothers en el año 2008 es un claro aviso de cómo los fallos de los intermediarios pueden provocar una alteración económica generalizada.

8. Vulnerabilidad y falta de interoperabilidad

La falta de componibilidad e interoperabilidad dentro del sector bancario tradicional está diseñada para mantener a los clientes dentro de un ecosistema. No obstante, esta falta de flexibilidad puede ser perjudicial, como se evidenció en la crisis de 2008, en la que la interconexión de las instituciones financieras provocó fallos en cascada. Por el contrario, la DeFi promueve un ecosistema abierto en el que los servicios pueden ser combinados e integrados a la perfección, ofreciendo una mayor resistencia e innovación.

Estos ejemplos resaltan la necesidad de avanzar hacia sistemas financieros más transparentes, inclusivos y eficientes, un vacío que la DeFi trata de cubrir abordando las limitaciones inherentes a la CeFi.

Surge un desafío

Los obstáculos de la CeFi hicieron necesario un sistema financiero autosuficiente. La red de Bitcoin surgió justo después de la crisis financiera de 2008 y marcó el comienzo de las finanzas sin necesidad de terceros de confianza, sin fronteras y públicas.

Bitcoin es una muestra viva de un sistema monetario que funciona sin un control centralizado. La tecnología generó la esperanza de construir un entorno financiero autosuficiente que pudiera desafiar el alcance y el control de las finanzas centralizadas. Para que existiera un sistema financiero descentralizado, eran primordiales que se se hicieran efectivas ciertas características:

-

Descentralización: Debía funcionar sin una autoridad central. Ningún organismo único debía tener autoridad para determinar las normas de emisión, regulación y gestión del dinero y los servicios financieros.

-

Transparencia y ausencia de necesidad de confianza: Las finanzas tradicionales se basan en la confianza en entidades centralizadas. La DeFi debe representar un sistema en el que las transacciones sean visibles, verificables por cualquier persona y no puedan alterarse, lo que reduce la necesidad de confiar en una entidad central.

-

Seguridad: El sistema debe eliminar los puntos únicos de fallo y disponer de medios para mitigar los fallos en cascada.

-

Programabilidad: Los términos del acuerdo dentro del sistema financiero deben ser programables y ejecutables de forma autónoma.

-

Interoperabilidad y componibilidad: Los diferentes servicios y productos financieros deben integrarse fácilmente y ser construibles unos sobre otros, como Legos. Este nivel de interoperabilidad y componibilidad no era factible en las finanzas tradicionales debido a la naturaleza aislada de las instituciones y servicios financieros.

El desarrollo de las cadenas de bloques que soportan los contratos inteligentes fue la primera solución que podía satisfacer eficazmente estas necesidades. Por tanto, el lanzamiento de la red Ethereum marcó el nacimiento de las finanzas descentralizadas.

¿Qué son las finanzas descentralizadas?

Las finanzas descentralizadas (DeFi) representan un enfoque transformador de los servicios bancarios y financieros impulsado por la tecnología de cadena de bloques para eliminar a los intermediarios de las transacciones financieras. En esencia, la DeFi representa un cambio de los sistemas financieros centralizados tradicionales, controlados por instituciones como bancos, brokers y gobiernos, a un modelo descentralizado en el que las transacciones se ejecutan directamente entre iguales. Esto es posible gracias a los contratos inteligentes sobre cadenas de bloques, principalmente Ethereum, que automatizan y aseguran las operaciones financieras sin necesidad de que intervengan seres humanos.

La DeFi engloba un amplio abanico de servicios financieros, como plataformas de préstamos, exchanges descentralizados (DEXes), monedas estables, protocolos de seguros y agricultura de rendimiento, entre otros. Estos servicios pretenden igualar y mejorar las ofertas de los servicios financieros tradicionales, proporcionando una mayor accesibilidad, transparencia y eficacia. Los usuarios pueden obtener intereses, pedir préstamos, intercambiar activos y acceder a una amplia gama de productos financieros sin necesidad de pasar por una autoridad centralizada ni someterse a los procedimientos bancarios tradicionales, como la verificaciones de crédito y antecedentes.

El atractivo de la DeFi reside en su potencial para ofrecer inclusión financiera a las personas no bancarizadas, reduciendo los costes de las transacciones y aumentando la velocidad de las mismas. No obstante, también plantea desafíos, como la incertidumbre regulatoria, problemas de escalabilidad y aspectos en materia de seguridad. A pesar de estos desafíos, la DeFi sigue creciendo, impulsada por la promesa de desarrollar un sistema financiero más abierto, interoperable y flexible.

¿Cómo funciona la DeFi?

Las finanzas descentralizadas se componen de activos, programas e identidades basados en la tecnología de cadena de bloques. Los contratos inteligentes constituyen la base de los protocolos DeFi. Se trata de estándares para crear un sistema financiero que funcione independientemente de las instituciones tradicionales y centralizadas, como bancos, brokers y compañías de seguros.

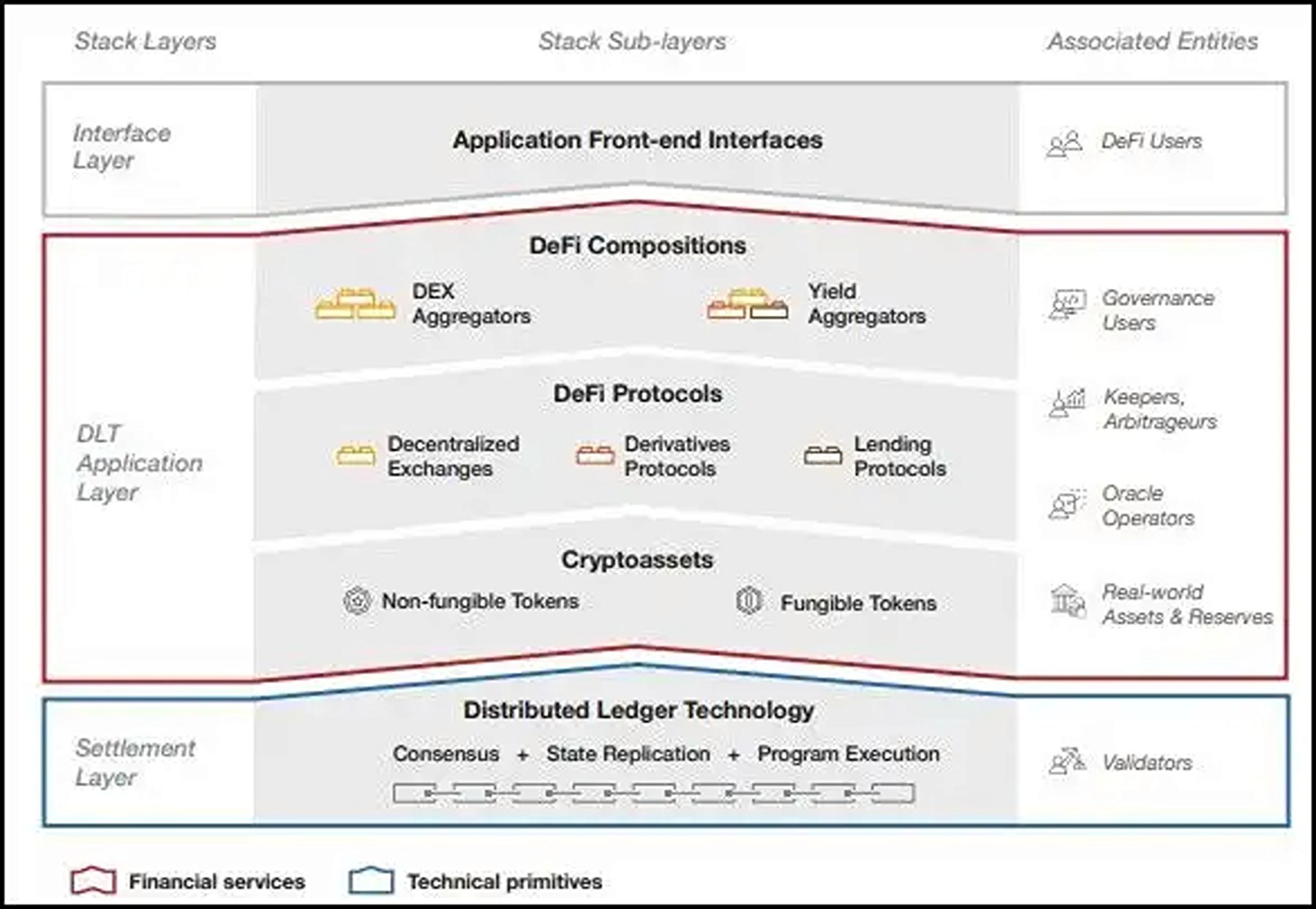

La DeFi no es un proceso único, sino de una multitud de interacciones dentro de la cadena e intercambio de valores que facilitan el acceso a servicios financieros y de capital, en los que los contratos inteligentes sustituyen a las instituciones financieras tradicionales, las criptomonedas reemplazan a las monedas fíat y las direcciones de los monederos a las personas. La Pila DeFi es una representación en perspectiva de estas interacciones:

La Pila DeFi

La Pila DeFi. Imagen vía BIS Working Papers

La Pila DeFi descrita en el diagrama anterior proporciona un entorno estructurado para comprender las capas y componentes que constituyen el ecosistema de la DeFi. Este modelo está conceptualizado para ilustrar las primitivas técnicas, las funciones financieras y las composiciones de los protocolos de la DeFi. Veamos un detalle de la Pila DeFi:

Capa de liquidación

-

Finalidad: Esta capa base almacena un registro de las transacciones financieras completadas y establece un consenso sobre el estado actual del sistema de cadena de bloques.

-

Funcionalidad: Normalmente la proporciona la tecnología de registro distribuido (DLT), que implementa protocolos de consenso y replica el estado de manera global en todos los nodos informáticos distribuidos. Las DLT como Ethereum o Solana también ofrecen un entorno de ejecución para contratos inteligentes, que son esenciales para los protocolos DeFi.

-

Componentes: Las plataformas DLT incorporan un token nativo (por ejemplo, ETH para Ethereum), que facilita las transacciones e interacciones dentro de la red.

Capa de aplicación

-

Finalidad: En la capa de aplicación las entidades de la cadena de bloques interactúan e intercambian información y recursos para facilitar las transacciones financieras.

-

Funcionalidad: Se trata de una plataforma para la ejecución de operaciones de contratos inteligentes basados en los valores e instrucciones proporcionados por las direcciones dentro de la cadena. Varios programas se combinan entre sí para construir programas y servicios financieros más complejos.

-

Componentes: La capa de aplicación comprende una Máquina Virtual (por ejemplo, la Máquina Virtual de Ethereum), un ordenador virtual descentralizado que ejecuta estas operaciones.

Capa de interfaz

-

Finalidad: Proporciona interfaces gráficas de usuario a los usuarios de la DeFi, facilitando la interacción con los protocolos y servicios subyacentes sin necesidad de interactuar directamente con los contratos inteligentes o la cadena de bloques.

-

Funcionalidad: Actúa como interfaz entre un usuario y la cadena de bloques, proporcionando una plataforma intuitiva para acceder a los componentes de la DeFi.

-

Componentes: Comprende un cliente web que está conectado a un nodo a través del cual los usuarios transmiten sus órdenes a la red de cadenas de bloques.

Este modelo proporciona un amplio entorno para comprender la compleja estructura de este ecosistema, mostrando cómo interactúan los distintos componentes para ofrecer servicios financieros descentralizados. También hace hincapié en el enfoque estratificado y componible de la DeFi, desde la tecnología de cadena de bloques base hasta las interfaces de usuario que permiten interactuar con el ecosistema.

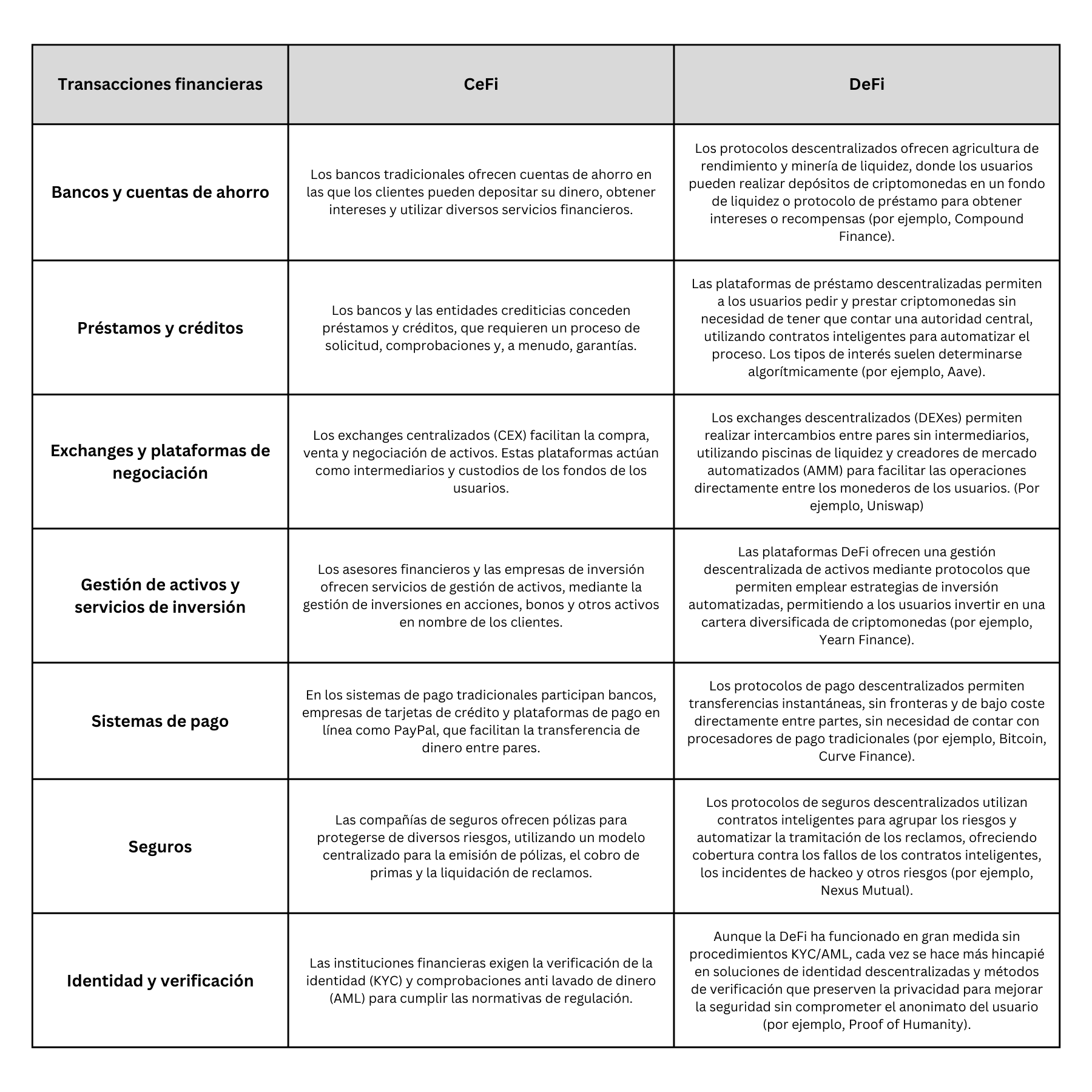

Cómo se utiliza la DeFi

Las finanzas descentralizadas se basan en los mismos principios económicos de oferta y demanda, prestar y pedir prestado. Los productos que ofrece responden a la misma finalidad que las instituciones bancarias y financieras tradicionales, aunque adaptados para respetar los principios fundamentales de la DeFi. Pongamos estos productos en contraste con sus equivalentes de la CeFi para hacernos una idea de lo que ofrecen las plataformas DeFi:

Más allá de la DeFi, la propia tecnología de cadena de bloques resuelve numerosos problemas del mundo real y ha encontrado aplicaciones innovadoras. Puedes consultar nuestro análisis sobre casos de uso y aplicaciones de la cadena de bloques para obtener más información sobre estos temas.

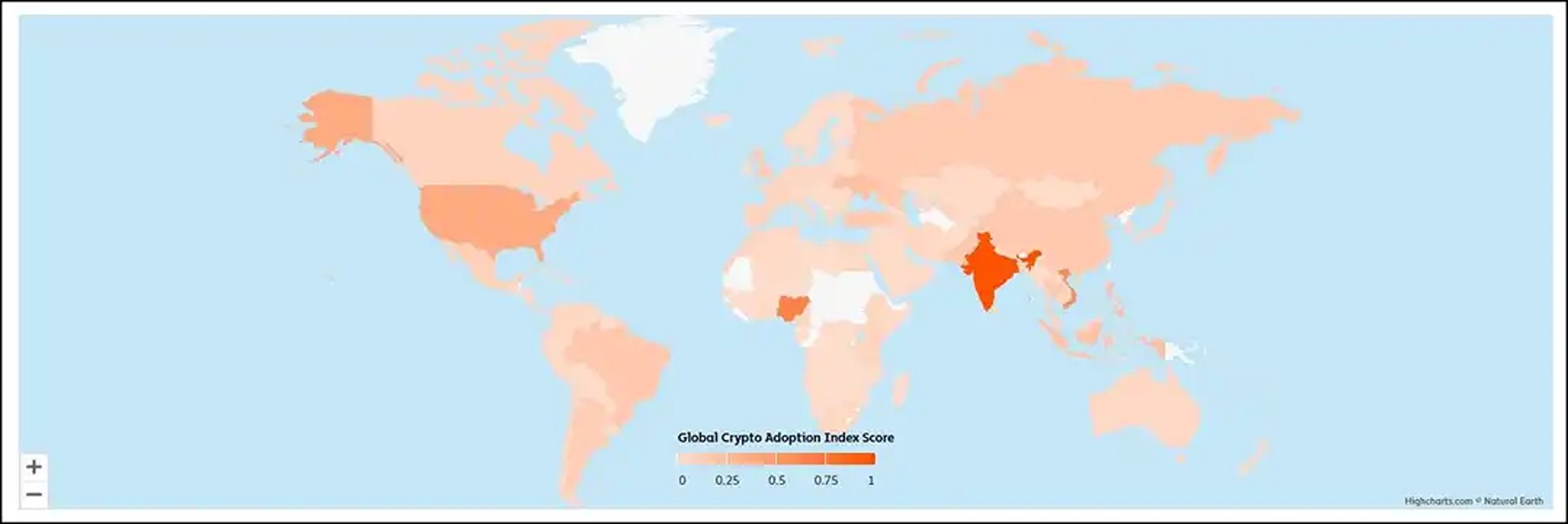

Adopción y crecimiento de la DeFi

Cada año, Chainanalysis realiza una investigación exhaustiva sobre la adopción global de las criptomonedas para medir el nivel de adopción de las criptomonedas en distintos países. El índice consta de cinco subíndices, cada uno de los cuales refleja el uso de diferentes servicios del sector de las criptomonedas. El proceso incluye:

-

Clasificación de los países: En función de su uso de las criptomonedas y ajuste en función de la población y la paridad del poder adquisitivo (PPA) per cápita.

-

Cálculo de la media geométrica: Se calcula la media geométrica de las clasificaciones de cada país en los cinco subíndices para integrar los diversos aspectos de la adopción de las criptomonedas en una única métrica.

-

Normalización: Normalización de los datos entre una escala de 0 a 1, donde una puntuación de 1 indica un alto índice de adopción.

-

Estimación del volumen de transacciones: La investigación utiliza patrones de tráfico web y uso de protocolos para estimar los volúmenes de transacciones. También reconoce las limitaciones de este enfoque debido a las VPNs y las herramientas de protección de la privacidad.

La conclusión clave de su informe de investigación es que las regiones de Asia, Central y Meridional, y Oceanía dominaron el índice. El informe reclama que la adopción de las criptomonedas alcanzó su punto máximo en torno al cuarto trimestre de 2021 y tocó fondo con el hundimiento de FTX. No obstante, la adopción ha ido en aumento desde principios de 2023, y la India ha liderado este ciclo, seguida de Nigeria, Vietnam, los Estados Unidos y Ucrania, que constituyen los cinco primeros puestos.

Chainanalysis creó un mapa de calor para señalar la adopción global de las criptomonedas.

Ventajas de la DeFi

Las finanzas descentralizadas ofrecen multitud de ventajas que están remodelando el panorama de los servicios financieros:

-

Accesibilidad: la DeFi proporciona acceso global a los servicios financieros, con lo que se eliminan las barreras geográficas y se ofrece inclusión a las poblaciones no bancarizadas o infrabancarizadas.

-

Reducción de costes: reduce significativamente las comisiones asociadas a las transacciones y los servicios financieros al eliminar intermediarios como bancos y brokers.

-

Transparencia: Las transacciones y los contratos se registran en una cadena de bloques pública, lo que garantiza la transparencia y permite a cualquier persona verificar transacciones.

-

Seguridad: Al utilizar la tecnología de cadena de bloques, la DeFi ofrece funciones de seguridad mejoradas, reduciendo el riesgo de fraude y acceso no autorizado en comparación con los sistemas financieros tradicionales.

-

Programabilidad: Los contratos inteligentes automatizan las transacciones y los acuerdos, permitiendo la ejecución de instrumentos y servicios financieros complejos sin intervención humana.

-

Interoperabilidad: Los protocolos de la DeFi están diseñados para funcionar de manera conjunta sin problemas, lo que permite desarrollar productos y servicios financieros innovadores que pueden integrarse fácilmente.

-

Sin terceros de confianza: Cualquier persona con conexión a Internet puede acceder a las plataformas de la DeFi sin necesidad de contar con la aprobación de un organismo de gobernanza o una institución financiera.

-

Innovación: La naturaleza de código abierto de la DeFi fomenta la innovación continua, ya que los desarrolladores se basan libremente en los protocolos existentes para introducir nuevos servicios y mejoras.

-

Soberanía financiera: Los usuarios tienen pleno control sobre sus activos sin depender de terceros, lo que mejora la privacidad y el control sobre las finanzas personales.

Estas ventajas ilustran el potencial de la DeFi para desarrollar un ecosistema financiero más inclusivo, eficaz y transparente, aunque también conlleva su propio conjunto de desafíos y riesgos.

Desafíos de la DeFi

Las finanzas descentralizadas presentan varios desafíos y riesgos junto a sus beneficios innovadores:

-

Vulnerabilidades de los contratos inteligentes: Los errores o fallos en el código de los contratos inteligentes pueden provocar importantes pérdidas financieras, como se ha visto en varios exploits y hackeos.

-

Problemas de escalabilidad: Una demanda elevada puede provocar la congestión de la red, lentitud en las transacciones y un aumento de las comisiones, sobre todo en plataformas como Ethereum (el Trilema de la Escalabilidad explora esta tema).

-

Incertidumbre regulatoria: La falta de un entorno regulatorio claro para la DeFi plantea desafíos para su cumplimiento y podría provocar problemas legales para usuarios y desarrolladores.

-

Complejidad y usabilidad: La naturaleza técnica de las plataformas DeFi puede resultar desalentadora para los recién llegados, lo que dificulta que la persona media pueda navegar y entender los productos de la DeFi con comodidad.

-

Volatilidad del mercado: La alta volatilidad de las criptomonedas puede afectar a los protocolos DeFi, afectando a la estabilidad de las inversiones y al valor de las garantías.

-

Riesgos de liquidez: Algunas plataformas de la DeFi se enfrentan a problemas de liquidez, lo que dificulta la entrada o salida de posiciones sin un impacto significativo en el precio.

-

Pérdida no permanente: Proporcionar liquidez a los creadores de mercado automatizados (AMM) puede provocar una pérdida no permanente, en la que el valor de los activos depositados disminuye en comparación con mantenerlo en un monedero.

-

Falta de aseguramiento: A diferencia de los bancos tradicionales, las plataformas de la DeFi no suelen ofrecer seguro de depósitos, lo que aumenta el riesgo de pérdida total en caso de fallo o un hackeo de la plataforma.

-

Riesgos de interoperabilidad: Aunque la interoperabilidad es una ventaja, también aumenta la complejidad y el potencial de riesgos sistémicos a través de protocolos interconectados.

Estos desafíos destacan la necesidad de un desarrollo continuo, una mayor claridad regulatoria y una mejor educación de los usuarios para mitigar los riesgos y aprovechar plenamente el potencial de DeFi.

La DeFi en el futuro

En 2024, la DeFi se encuentra en una disyuntiva evolutiva, impulsada por la innovación y los cambios regulatorios, especialmente mediante la tokenización de activos del mundo real (RWA) como acciones, bonos y bienes inmuebles, y la introducción de servicios nativos de la DeFi como los RaaS (Rollups as a Service). Este movimiento hacia la integración de los RWAs está destinado a mejorar significativamente la liquidez y reducir los costes, marcando un alejamiento de las altas TAEs, a menudo insostenibles, para centrarse en rendimientos reales y sostenibles.

Pero el camino a seguir está lleno de desafíos regulatorios. La búsqueda por parte del sector de un equilibrio entre privacidad y transparencia es crucial, y su objetivo es asegurar las operaciones al tiempo que se alinea con las regulaciones mundiales. El año 2024 podría ser decisivo para la DeFi, ya que la claridad regulatoria puede catalizar su integración en el ecosistema financiero general o frenar su progreso debido a los obstáculos regulatorios.

El futuro de la DeFi depende de su capacidad para navegar por estos entornos regulatorios, innovar de forma responsable y fomentar la tendencia a la tokenización. El éxito y la sostenibilidad de la DeFi dependerán en gran medida de su adaptabilidad y de la continua convergencia de las finanzas tradicionales y descentralizadas, lo que promete un horizonte transformador, aunque algo incierto para el sector.

Conclusiones

Las finanzas descentralizadas suponen un cambio de paradigma que marca la transición de los sistemas financieros tradicionales centralizados a un ecosistema abierto basado en la tecnología de cadena de bloques. Sacando provecho de los contratos inteligentes de plataformas como Ethereum, la DeFi ofrece una serie de servicios financieros, desde préstamos hasta trading y seguros, sin necesidad de contar con intermediarios. Su irrupción aborda problemas como la exclusión financiera, la ineficacia y la transparencia del sistema actual.

No obstante, la DeFi también se enfrenta a desafíos, como incertidumbres regulatorias, problemas de escalabilidad y vulnerabilidades de seguridad. El futuro de la DeFi está destinado al crecimiento, impulsado por innovaciones como la tokenización de activos del mundo real y la integración de monedas estables, aunque esto depende de su navegación por los entornos regulatorios y los avances tecnológicos. A medida que la DeFi evolucione, buscará redefinir los servicios financieros, haciendo hincapié en la accesibilidad, la eficiencia y la soberanía del usuario, aunque con la cautela de superar sus desafíos inherentes.