Die DeFi-Plattform Aave legt den algorithmischen Stablecoin $GHO auf. Er geht konzeptionell noch über die $DAI-Dollar hinaus. Technisch gesehen ist er das spannendste, was Stablecoins derzeit bieten.

Der dezentrale Liquiditätsmarkt Aave gibt den Stablecoin $GHO heraus. Es handelt sich um einen algorithmischen oder dezentralen Stablecoin wie die $DAI-Dollar, der nicht durch zentral verwahrte Dollar-Einlagen gedeckt, sondern durch ein Set von Smart Contracts stabilisiert wird.

$GHO, gesprochen “Go”, erlaubt es Usern von Aave, ihre Einlagen als Kollateral zu verwenden, um Stablecoins zu erschaffen. Die $GHO-Dollar sind quasi ein Nebenprodukt der regulären Aktivität auf Aave.

$GHO ging am Sonntag live, bisher gibt es gut drei Millionen Token, also fast schon verschwindend wenig im Vergleich zu den Dutzenden Milliarden Dollar, die in Stablecoin-Schwergewichte wie $USDT oder $USDC stecken. Die $GHO-Token sind vor allem durch Ether, WBTC, andere Stablecoins und DeFi-Token wie von Aave oder Chainlink gedeckt. Ihr Kurs liegt allerdings fast konstant unter einem Dollar, derzeit sogar bei nur 98,28 Cent. Dies muss kein grundlegender Fehler sein, sondern kann auch an der noch geringen Liquidität liegen und sich bereinigen, wenn $GHO wächst —

— falls $GHO wächst. Denn der Bedarf des Marktes nach Stablecoins scheint gedeckt zu sein, mit zentralisierten Titanen wie $USDT und $USDC sowie dezentralen Alternativen wie Makers $DAI-Dollar oder dem Stablecoin von Curve (crvUSD), der erst Ende Juni live ging.

Das Team von Aave ist aber optimistisch, dass „ein signifikanter Bedarf nach einem Stablecoin existiert, der dezentralisiert, überkollateralisiert und konfigurierbar ist.“ Ein algorithmischer Stablecoin wie $GHO „bietet Zensurresistenz und, am wichtigsten, volle Transparenz.“

Wie Stablecoins Geld schöpfen

Tatsächlich unterscheiden Zensurresistenz und Transparenz einen algorithmischen von einem zentralen Stablecoin, und darin liegt ein großer Wert. Während man bei $USDT und $USDC nur darauf vertrauen kann, dass die Herausgeber die notwendigen Reserven halten, kann man sie bei dezentralen Stablecoins jederzeit onchain einsehen. Wenn der Smart Contract gut gemacht ist, ist es noch nicht einmal möglich, Reserven zu veruntreuen.

Doch der elementare Unterschied zwischen algorithmischen und zentralen Stablecoins reicht tiefer: nämlich in die Geldschöpfung hinein. Also ins Mark von dem, was Geld ausmacht.

Ein zentraler Stablecoin wie $USDC friert Dollar auf einem Konto ein und gibt sie als Token wieder heraus. Jedes $USDC-Token ist 1:1 durch einen ordentlich geschöpften Dollar gedeckt. Effektiv werden also keine neuen Dollar geschaffen, sondern nur bestehende umgemünzt.

Bei einem dezentralen oder algorithmischen Stablecoin dagegen gibt es keine solche Dollar. Er wird durch Krypto-Token gedeckt, die er in Dollar transformiert. Ein dezentraler Stablecoin schöpft effektiv Geld.

Um dies besser zu verstehen, werfen wir einen kurzen Blick zurück in die Vergangenheit.

Schöpfung durch Schulden

Geldschöpfung bedeutet immer eine Transformation: Eine Sache – egal welche, physisch oder geistig, nützlich oder unnütz, hauptsache nicht wertlos – wird in eine Einheit transformiert, die einen für alle gültigen Wert repräsentiert. Die meiste Zeit der Geschichte war Geldschöpfung hart: Ein Fürst prägte Münzen aus Gold oder Silber. Er transformierte Edelmetalle in Geld.

Die Verfügbarkeit von Gold und Silber bestimmte die umlaufende Geldmenge. Auch wenn Fürsten die Münzen immer wieder streckten, blieben die Edelmetalle doch über Jahrtausende der Referenzpunkt, zu dem man immer wieder zurückkehrte. Jeder Exzess der Geldprägung durch Kriege führende und Hochzeiten feiernde Herzöge, Grafen und Bischöfe mündete zuverlässig in einer Rückkehr zu den Edelmetallen. Es war gar nicht anders vorstellbar.

Ab dem 14. Jahrhundert wurde es üblich, die Münzen im Verkehr durch Papier zu ersetzen, durch Schuldscheine, Wechsel und Bankeinlagen. Aber man darf dies nicht mit der Schöpfung von Geld gleichsetzen. Papier ersetzte Edelmetalle als Zahlungsmittel und erhöhte so die Umlaufgeschwindigkeit des Geldes — aber die umlaufende Geldmenge definierte sich weiter durch Gold und Silber. Diese Unterscheidung ist wichtig.

Erst Anleihen schöpften Geld. Ab dem späten 17. Jahrhundert begannen die Regierungen in Westeuropa, vor allem in England und Frankreich, Geld nicht mehr durch die Transformation von Gold und Silber zu schöpfen, sondern durch die Ausgabe von Staatsschulden. Sie transformierten das Versprechen auf eine künftige Rückzahlung einer Schuld samt Zinsen.

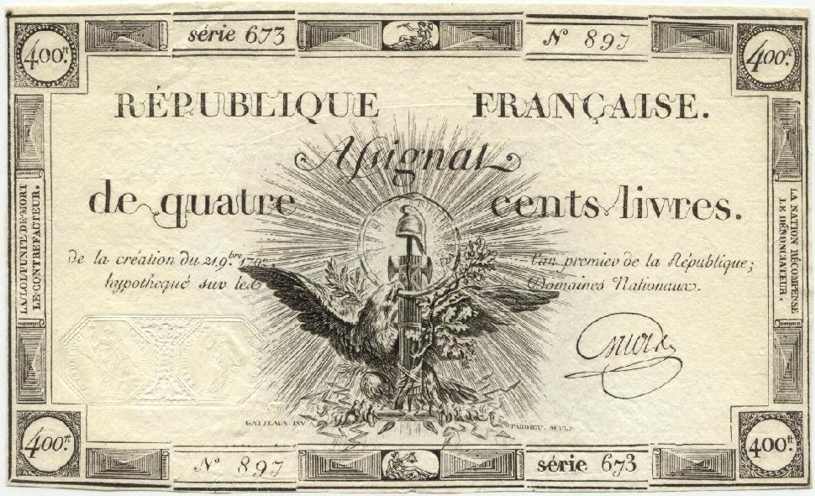

Eine Assignate. Mit diesen Zettel transformierte die Revolutionsregierung in Frankreich Ende des 19. Jahrhunderts eine künftige Schuldrückzahlung in Papiergeld.

Diese Art von Banknoten waren zwar weiterhin in Pfund oder Gulden, also Silber oder Gold notiert. Aber es waren im Kern Staatsanleihen.

Behalten wir diesen Meilenstein der Geldschöpfung im Hinterkopf und gehen wieder zurück in die Gegenwart oder Zukunft: zum $GHO-Stablecoin von Aave.

Aave und $GHO

Aave ist eine dezentrale Liquiditätsplattform: Man kann Token und Coins in einen Liquiditätspool einstellen oder aus diesem entnehmen. Man kann sie verleihen und leihen. Als DeFi-Plattform gibt es bei Aave keine Treuhänder und keine zentrale Instanz, sondern lediglich Smart Contracts und Webseiten, die einen dabei unterstützen, mit dem System zu interagieren.

Nehmen wir als Beispiel an, man zahlt einen Ether in einen Pool ein. Der wird dann moderat verzinst – derzeit etwa 1,6 Prozent – und man enthält ein aETH-Token für die Wallet. An der Stelle kann man sich über die Zinsen freuen und es dabei belassen. Oder man kann den Ether als Kollateral verwenden, um sich bei Bedarf andere Token zu leihen, etwa Tether-Dollar oder wBTC.

Als eine der führenden Liquiditätsplattformen konnte Aave auf diese Weise ein Kapital von 8,7 Milliarden Dollar bündeln, vor allem in Stablecoins und Ether, aber auch vielen Token und anderen Web3-Coins. Seit Sonntag kann man mit seinen Aave-Einlagen zu einem Festzins von 1,06-1,5 Prozent auch $GHO-Dollar leihen. Für die Einlagen bekommt man derweil weiterhin Zinsen. Der Stablecoin ist damit essenziell an ein verzinstes Finanzprodukt gekoppelt, nicht viel anders als die Geldschöpfung durch Staatsanleihen, wobei aber freilich bei $GHO nicht nur die Bank verdient – in diesem Fall die Aave-DAO –, sondern unter guten Umständen derjenige, der das Darlehen aufnimmt.

Wenn man die $GHO zurückzahlt oder die Position liquidiert wird, weil die Deckung droht, nicht mehr auszureichen, kehren die $GHO in den Pool zurück und werden verbrannt. Die Zinsen für das Darlehen fließen in die Schatzkammer der Aave DAO. Im Prinzip sollte es für die $GHO gar nicht möglich sein, unter den Wert von einen Dollar zu fallen, weil dann Arbitrage-Mechanismen greifen. Dass sie es nicht tun, könnte, wie gesagt, an mangelnder Liquidität liegen.

Die Rekonstruktion der Papiergeld-Ökonomie

Zwar gibt es unter der Haube einige Unterschiede, doch auf der Oberfläche funktioniert die Schöpfung von $GHO keinen Deut anders als die Aufnahme eines Darlehens auf Aave. Auf diese Weise gibt auch die Maker-DAO ihre $DAI-Dollar heraus, und nicht viel anders wird Geld in modernen Volkswirtschaften geschöpft.

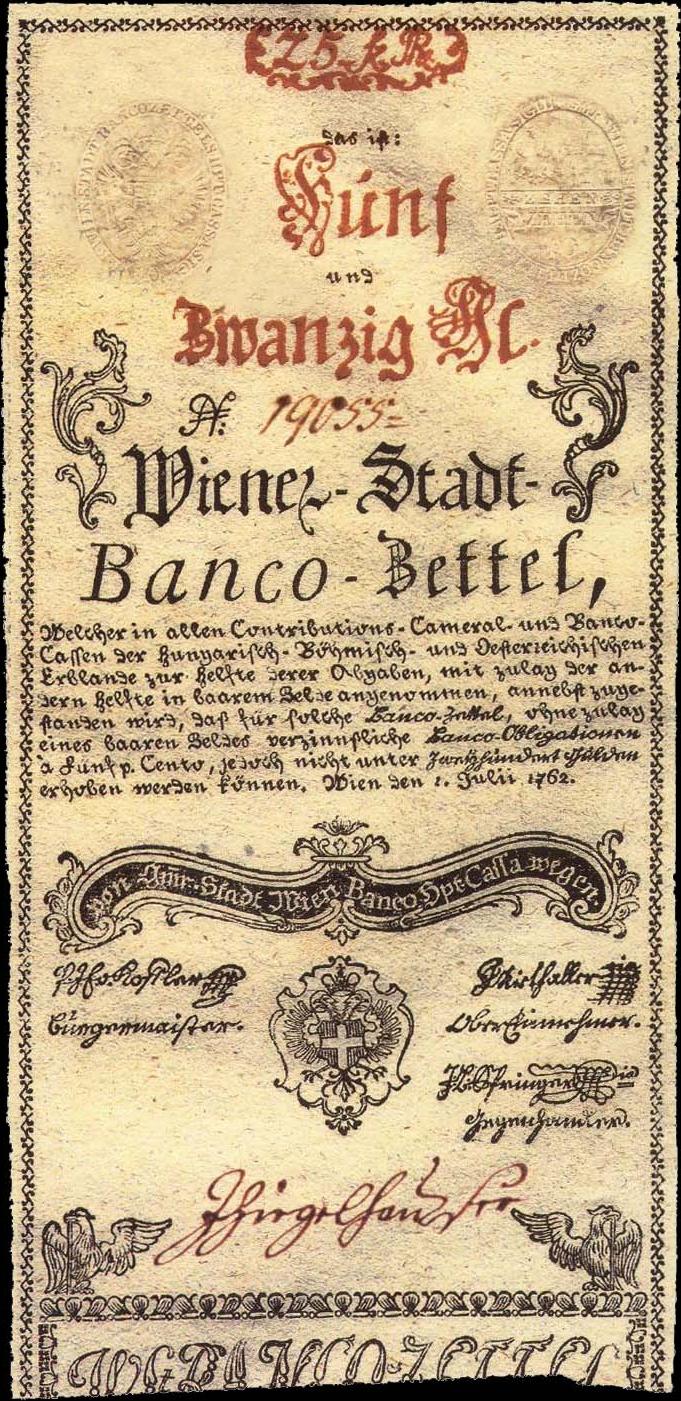

Ein Wiener Bancozettel von 1762. Mit ihm finanzierte sich die Stadt ohne auf Edelmetalle zurückzugreifen.

Die Geldschöpfung hatte im 18. Jahrhundert begonnen, sich nach und nach von Gold und Silber zu lösen. Dies war kein geradliniger Prozess, sondern ein holpriger Weg voller Rückschläge und Schiffsbrüche, der wieder und wieder eskalierte, nach Hyperinflationen, Bankenpleiten und Staatsbankrotten auf den Edelmetallstandard zurückfiel und erst 1971, mit dem Ende des Systems von Bretton Woods, vollständig im Ziel einlief. Seitdem wird Geld üblicherweise dadurch geschöpft, dass eine Bank einem Kunden einen Kredit gewährt und bestimmte Sicherheiten als Kollateral annimmt, etwa eine Hypothek aufs Haus.

In der modernen Geldschöpfung treten die Bürger und Unternehmer an die Seite der Staaten. Neu geschöpftes Geld wird durch das Vertrauen gedeckt, dass sie willens und in der Lage sind, eine Schuld mit Zins zurückzahlen. In gewisser Weise wurde das Prinzip der Geldschöpfung durch Staatsanleihen demokratisiert: Zuerst wurden Edelmetalle in Geld transformiert, dann das Vertrauen in den Staat, und schließlich das Vertrauen in jedermann.

Die Banken fungieren in einem solchen System als Mittelsmänner. Sie entscheiden, wer Geld schöpfen kann, bewerten die Kreditwürdigkeit, handeln die Verzinsung aus und treiben, falls nötig, die Schuld inklusive Zinsen ein. Eine Plattform wie Maker oder nun Aave macht im Prinzip dasselbe wie Banken: Sie erlaubt es, dass jedermann Geld schöpfen kann. Nur ist dafür kein Mittelsmann mehr notwendig, sondern allein ein Smart Contract.

Wie bei Krypto üblich nimmt Aave aber das Vertrauen aus der Gleichung und ersetzt es durch einen Algorithmus. Als Sicherheit dient nun prinzipiell alles, was sich als Token auf einer Blockchain abbilden lässt. Das sind derzeit von allem Coins, Token und Stablecoins, aber es spricht wenig dagegen, in Zukunft dafür NFTs und alle Arten von tokenisierten Werten zu verwenden, um schließlich das brachliegende Potenzial von Besitztümern für die Geldschöpfung zu mobilisieren.

“Alle potenziellen Stabilisierungsmechanismen”

An sich sind die $GHO-Dollar simple ERC20-Token auf der Ethereum-Blockchain. Sie werden durch sogenannte „Faciliatoren“ herausgegeben. Diese übernehmen die Rolle der Banken in der Geldschöpfung: Sie tragen die Verantwortung, stabile Strategien der Deckung zu entwickeln, und erhalten dafür die Einnahmen aus Zinsen.

Aave selbst ist nur der erste Faciliator. Die Aave-DAO hingegen nimmt eine zentrale Stellung in diesem System ein. Sie kann darüber abstimmen, ob neue Faciliatoren zugelassen werden und wie viele $GHO diese maximal schöpfen können. In einem gewissen Rahmen können die Faciliatoren dann nach eigenen Strategien $GHO-Token schaffen.

“Stablecoins können sich durch ihre Stabilisierungsmechanismen unterscheiden”, erklärt Aave, “die Idee hinter $GHO ist es, alle potenziellen Stabilisierungsmechanismen zu nutzen.“

Das Minting der $GHO bei Aave folgt einer Strategie der Überkollateralisierung: Jeder $GHO-Dollar ist mit Token hinterlegt, die einen höheren Wert haben als die $GHO-Dollar. Es gibt aber auch eine unterkollateralisierte Variante, den FlashMinter: Hier kann man einen Flashloan in $GHO beziehen, der mit derselben Transaktion geliehen und zurückgezahlt wird, was etwa nützlich sein kann, um Arbitrage zu handeln. Mit dem FlashMinter kann man also für eine einzelne Transaktion eine fast beliebige Dollar-Liquidität nutzen.

Diese beiden Modelle sollen aber erst der Anfang sein. Die Vision der $GHO-Token ist es, dass künftig jede DeFi-Plattform zum Herausgeber eines Kontingents von $GHO-Dollar wird, und wer weiß, vielleicht auch traditionelle Finanzinstitutionen. Die Aave-DAO wird in diesem Modell die neue Zentralbank, die einzelnen DeFi-DAOs zu den neuen Banken, und die (verzinsten) Token-Einlagen zur Deckung der Geldmenge.

DeFi rekonstruiert das alte Geldsystem – ersetzt aber die Institutionen durch DAOs, also dezentrale autonome Organisationen. Und das ist die echte, wichtige Transformation von DeFi. Es geht weniger ums Geld, und noch nicht mal um die Mechanismen der Geldschöpfung – sondern um das Wesen der beteiligten Organisationen.

bitcoinblog.de

bitcoinblog.de