- Согласно отчету Grayscale, в 2026 году будет конец «четырехлетнего цикла» биткоина.

- Кроме того, актив обновит максимум на фоне добычи 20-миллионного биткоина в марте, а крипторынок войдет в институциональную фазу.

- Компания также предполагает дальнейшую регуляторную ясность.

Инвестиционная компания Grayscale опубликовала аналитический отчет под названием «Прогноз по цифровым активам на 2026 год: начало эры институционализации», в котором заявила о фундаментальных структурных сдвигах на рынке цифровых активов.

Аналитики считают, что следующий год может ознаменовать конец так называемого «четырехлетнего цикла» и начало нового этапа, где ключевую роль будет играть институциональный капитал, регуляторная определенность и более глубокая интеграция блокчейнов в традиционную финансовую систему.

Конец «четырехлетнего цикла» и новые максимумы биткоина

По оценке Grayscale, рынок криптовалют находится в устойчивом бычьем тренде, который не вписывается в классическую модель циклов, связанных с халвингом биткоина. Предыдущие пики рынка обычно формировались через 1-1,5 года после халвинга, однако текущий цикл уже длится более трех лет, а последний халвинг состоялся в апреле 2024 года.

Несмотря на это, в отчете указано:

«Мы считаем, что […] 2026 год ознаменует завершение теории “четырехлетнего цикла”».

Grayscale также прогнозирует рост оценок во всех шести криптосекторах и допускает, что цена биткоина превысит предыдущий исторический максимум уже в первой половине 2026 года.

Макроэкономические риски и рост спроса на альтернативные активы

Одним из ключевых факторов оптимистического прогноза является рост макроэкономического спроса на альтернативные средства сохранения стоимости. Аналитики отмечают риски, связанные с высоким уровнем государственного долга и потенциальным инфляционным давлением на фиатные валюты.

В этом контексте биткоин и Ethereum рассматриваются как дефицитные цифровые товары и альтернативные монетарные активы.

«Цифровые денежные системы, такие как Bitcoin и Ethereum, предлагающие прозрачное, программируемое и в конце концов ограниченное предложение, будут иметь растущий спрос из-за роста рисков для фиатных валют», — говорится в отчете.

Макроэкономические дисбалансы могут стимулировать спрос на альтернативные средства сохранения стоимости. Источник: Grayscale.

Макроэкономические дисбалансы могут стимулировать спрос на альтернативные средства сохранения стоимости. Источник: Grayscale.

Отдельно подчеркивается символическая дата:

«Мы можем быть абсолютно уверенными, что 20-миллионный биткоин будет добыт в марте 2026 года».

Регуляторная ясность как драйвер институционального капитала

Вторым фундаментальным фактором Grayscale называет существенный прогресс в регуляторной политике, прежде всего в США. Еще несколько лет назад большинство ведущих криптокомпаний находились под следствием или судебными исками регуляторов, а рынок не имел четких правил работы.

Ситуация начала меняться с 2023 года, когда Grayscale выиграла судебное дело против Комиссии по ценным бумагам и биржам (SEC) США, что открыло путь к запуску спотовых крипто-ETP.

В 2024 году на рынок вышли спотовые ETP на биткоин и Ethereum, а в 2025 году Конгресс США принял закон GENIUS Act о стейблкоинах.

В отчете указано:

«В 2026 году Grayscale ожидает, что Конгресс примет двухпартийное законодательство по структуре крипторынка, которое закрепит блокчейн-финансы на рынках капитала США».

Это, по мнению аналитиков, позволит регулируемую торговлю цифровыми ценными бумагами и даже ончейн-эмиссию активов как стартапами, так и зрелыми компаниями.

Напомним, что на 11 декабря была запланирована встреча руководителей крупнейших банков США с сенаторами для обсуждения законопроекта о структуре крипторынка.

Позже стало известно об отложении Сенатом США рассмотрения соответствующей законодательной инициативы на 2026 год.

ETP и медленный, но стабильный приход крупного капитала

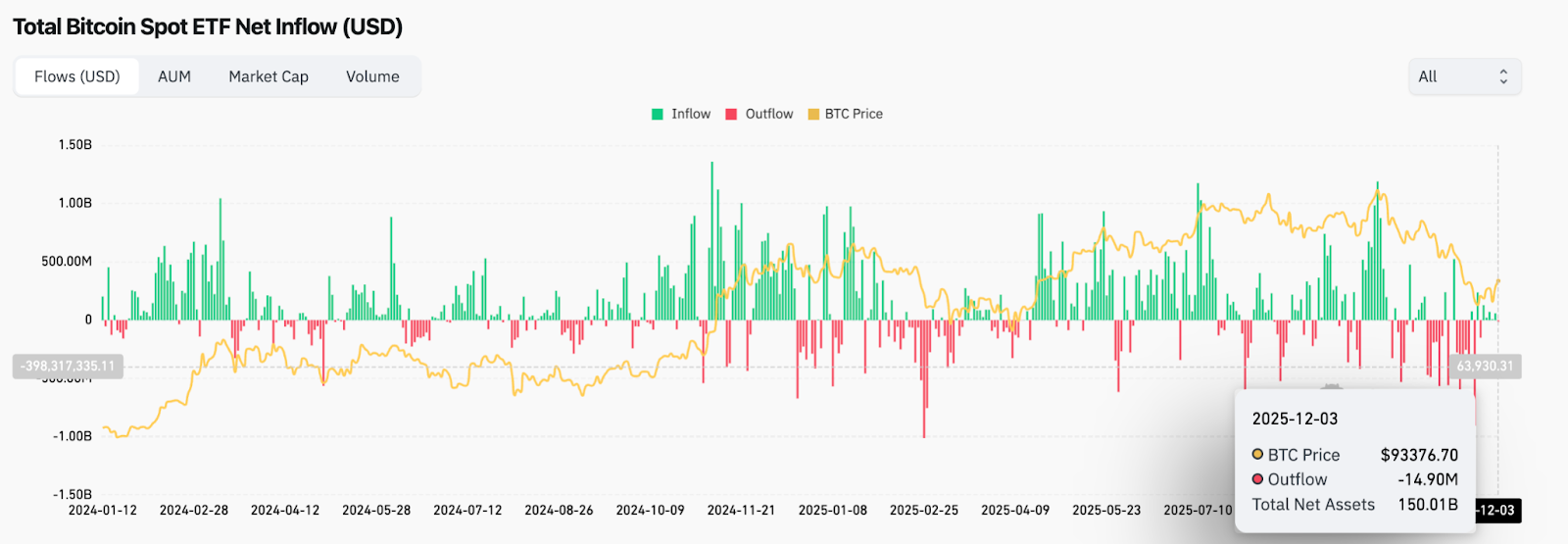

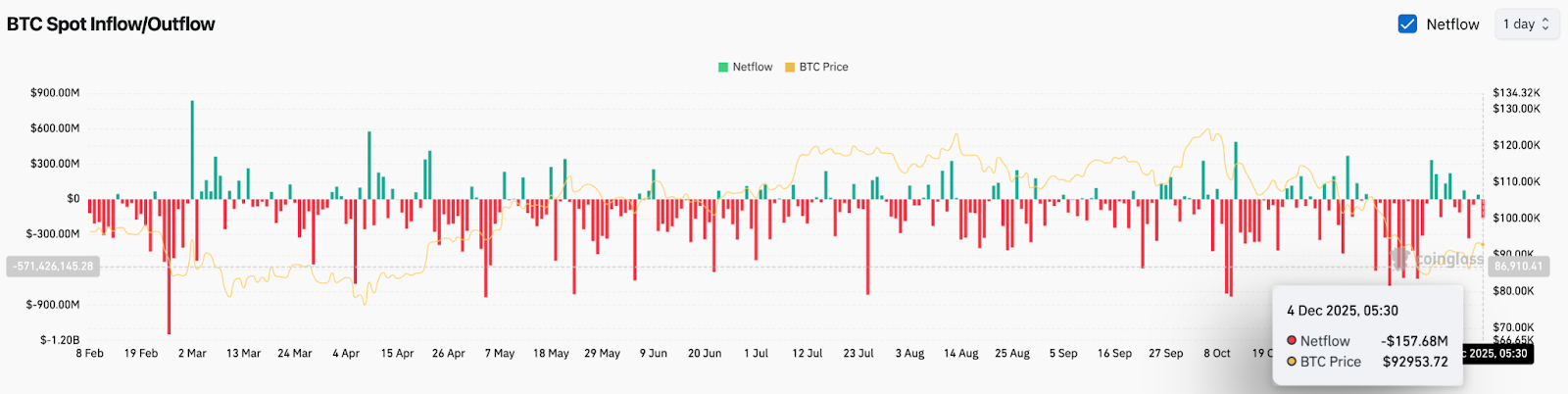

Grayscale отметила, что основной приток нового капитала в 2026 году будет происходить через спотовые биржевые продукты. С момента запуска биткоин-ETP в США в январе 2024 года глобальные крипто-ETP привлекли $87 млрд чистых поступлений.

В то же время проникновение криптоактивов в портфели институтов остается минимальным:

«Менее 0,5% активов под управлением в США с советами инвесторам в настоящее время аллокировано в криптовалюты».

Среди первых крупных институтов, которые уже инвестируют через ETP, называются Harvard Management Company и суверенный фонд Mubadala из Абу-Даби. Grayscale ожидает, что в 2026 году этот список существенно расширится.

Институциональный характер роста без резких всплесков

Аналитики обращают внимание, что текущий цикл отличается от предыдущих. Если раньше цена биткоина росла более чем на 1000% за год, то в этот раз максимальный годовой рост составил около 240%.

Это объяснили более стабильными институциональными покупками вместо импульсивного розничного спроса.

«Мы считаем, что вероятность глубокого и длительного циклического обвала цен пока является относительно низкой», — отмечает Grayscale.

Топ инвестиционных тем для крипторынка в 2026 году

В отчете в целом выделено десять ключевых инвестиционных тем, которые, по мнению Grayscale, будут определять развитие крипторынка:

- риск девальвации доллара стимулирует спрос на альтернативные активы;

- регуляторная ясность поддерживает массовое внедрение цифровых активов;

- масштабирование стейблкоинов после принятия GENIUS Act;

- токенизация активов на пороге переломного момента;

- растущая потребность в решениях для конфиденциальности;

- централизация искусственного интеллекта создает спрос на блокчейн-решения;

- Ускорение DeFi, прежде всего в кредитовании;

- массовое внедрение потребует инфраструктуры нового поколения;

- фокус инвесторов на устойчивых доходах протоколов;

- стейкинг как базовая инвестиционная стратегия.

В то же время Grayscale выделила две темы, которые, несмотря на активное обсуждение, не окажут существенного влияния на рынок:

- квантовые вычисления, поскольку угроза для криптографии остается долгосрочной;

- корпоративные цифровые резервы (DAT), которые, по оценке компании, не станут значимым источником спроса или давления продаж в 2026 году.

Отметим, что по данным Bloomberg, медианное падение акций DAT из США и Канады составило 43% в 2025 году.

Выводы: крипторынок входит в новую фазу

Grayscale подытожила, что 2026 год станет годом углубленной интеграции блокчейн-финансов с традиционной финансовой системой и активного притока институционального капитала.

«Криптовалюты входят в новую эру, и не каждый токен сможет успешно перейти из предыдущей», — написано в отчете.

Институциональные инвесторы, по прогнозу компании, будут сосредотачиваться на активах с четким использованием, стабильными доходами и доступом к регулируемым торговым площадкам.

Ранее мы писали, что другая инвестиционная компания Andreessen Horowitz (a16z) также представила свой доклад с основными тенденциями 2026 года: