«РБК-Крипто» не дает инвестиционных советов, материал опубликован исключительно в ознакомительных целях. Криптовалюта — это волатильный актив, который может привести к финансовым убыткам.

Компания MicroStrategy является крупнейшим корпоративным держателем биткоина в мире благодаря своей стратегии привлечения заемных средств. Аналитики из Coinmetrics провели исследование долговых обязательств компании, чтобы определить, насколько крепким является финансовое положение MicroStrategy. Публичные данные показали, что обязательства компании примерно в пять раз меньше суммы в биткоинах, находящейся на балансе организации. Однако это не говорит об отсутствии рисков.

Бумага MicroStrategy (MSTR) стала самой эффективной акцией, опередившей все остальные из индекса S&P 500 с ростом более 450% с начала 2024 года, по данным TradingView на 27 ноября. Ее результаты значительно опережают основные крипто- и технологические акции, что обусловлено ее уникальной стратегией по накоплению биткоина (BTC).

Согласно отчету компании от 24 ноября 2024 года MicroStrategy вместе со своими дочерними компаниями владеет 386 700 BTC при средней цене покупки $56 761 за биткоин, на которые она совокупно потратила $21,9 млрд. По состоянию на 27 ноября эти активы стоят около $36 млрд.

До момента принятия бизнес-модели на основе главной криптовалюты акции MSTR торговались на 95% ниже предыдущего максимума, достигнутого в январе 2000 года на отметке $333. По состоянию на 27 ноября новый ценовой максимум достигнут 21 ноября на отметке $543. А ее рыночная капитализация составила около $80 млрд. При этом на пике цены 21 ноября, показатель превышал $110 млрд, что позволило ей войти в список 100 крупнейших по капитализации компаний США.

Согласно исследованию Coinmetrics, с момента принятия биткоин-стратегии, акции MSTR стали коррелировать с котировками биткоина, часто усиливая ценовые движения BTC в 1,5–2 раза: «Краеугольный камень ее стратегии заключается в заимствовании денег для покупки биткоина путем выпуска конвертируемых облигаций».

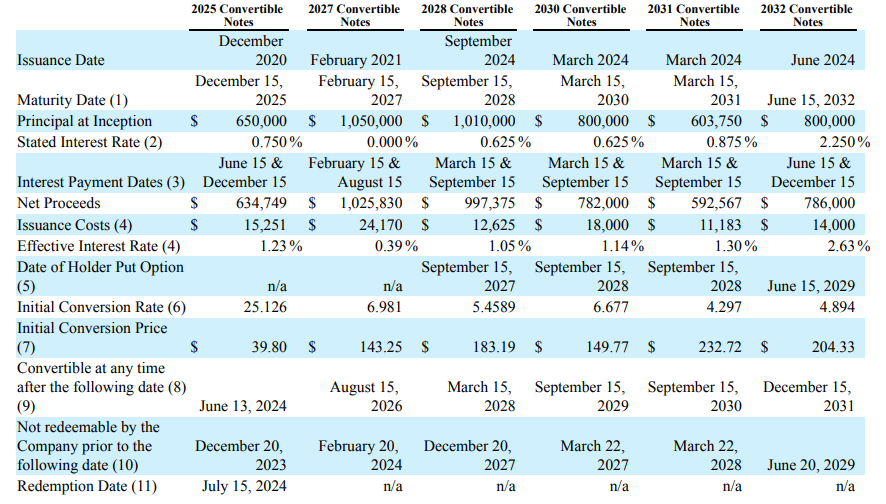

Компания выпускает долговые ценные бумаги с фиксированным доходом для держателей или возможностью обмена на акции в будущем, при достижении цены MSTR определенного уровня. Эти облигации являются привлекательными для инвесторов из-за потенциала их конвертации в будущем по более высокой цене, чем цена выпуска, отметили в Coinmetrics.

Так, например, выпуск таких облигаций объемом в $3 млрд имеет срок погашения в 2029 году с процентной ставкой 0% годовых, но также имеет возможность конвертации облигаций в акции, если цена MSTR поднимется на 55% выше номинальной покупки.

«Это создает рефлексивный цикл, когда более высокие цены на биткоин приводят к более высокой премии по акциям MSTR. Это позволяет компании выпускать еще больше долговых обязательств или акций, что позволяет финансировать еще больше покупок биткоина», — уточнили эксперты.

Долги MicroStrategy

Хотя стратегия Microstrategy до сих пор приносила колоссальный успех, всегда остаются финансовые риски из-за долгового характера действий компании. В Coinmetrics подсчитали, что совокупный долг организации на основе выпуска облигаций равен $7,2 млрд, по данным на 26 ноября.

Сумма всего долга, накопленного за счет размещения облигаций, примерно в пять раз ниже оценочной стоимости биткоинов ($36 млрд), находящихся на балансе компании. Однако финансовые показатели MicroStrategy имеют тенденцию к снижению начиная с 2020 года, как раз с момента принятия стратегии накопления биткоина, считают Coinmetrics. Это указывает на увеличившуюся зависимость организации от роста цен на биткоин.

Эксперты полагают, что если держатели облигаций будут конвертировать их в акции при росте цены MSTR до нужных уровней, то долг MicroStrategy выплатится сам собой. Однако если рыночные условия ухудшатся и цены на MSTR упадут, то компании придется выплачивать долги наличными деньгами. Второй вариант предполагает возможность продажи биткоинов для покрытия обязательств.

Как отметил исполнительный вице-председатель Bitfury Джордж Киквадзе, которого цитирует DLNews, игра с огромным кредитным плечом всегда опасна, и как только произойдет коррекция в биткоине, падение акций MSTR будет еще более глубоким.

rbc.ru

rbc.ru