Экономисты Европейского центрального банка (ЕЦБ) опубликовали новое исследование о «последствиях глобального распределения Биткоина». В нём они описали пессимистичный сценарий, при котором постоянный рост стоимости главной криптовалюты будет приносить пользу разве что ранним покупателям $BTC. При этом все те, кто присоединился к гонке позже, будут страдать от «серьёзных последствий». Причём они якобы наступят даже без схлопывания пузыря рынка.

Представители ЕЦБ — известные критики Биткоина и криптовалют в целом, причём их хейт кажется незаслуженным и чрезмерным.

Лучшим примером этого является твит представителей банка от 30 ноября 2022 года, когда рынок монет находился на своём ценовом дне вскоре после коллапса криптобиржи FTX.

Критика Биткоина от представителей ЕЦБ

Тогда они рассказали о «последнем вздохе Биткоина перед тем, как криптоактив потеряет свою актуальность». Хотя как показывает происходящее в 2024 году, аналитики вновь ошибились — причём конкретно.

Что происходит с Биткоином — ответ экспертов

Экономисты утверждают, что первоначальное видение Сатоши Накамото Биткоина как глобальной платёжной системы в значительной степени потерпело неудачу. Всё же теперь криптовалюта рассматривается как вечно растущий инвестиционный актив.

Вот комментарий по данному поводу, который приводит The Block.

Биткоин не генерирует денежные потоки как недвижимость, пассивный доход как облигации или дивиденды как акции, его нельзя использовать продуктивно как товары. В результате большинство устоявшихся способов расчёта или оценки справедливой стоимости актива оказываются несостоятельными, когда применяются к Биткоину.

На самом деле важность Биткоина заключается в вере огромного количества людей в данную платформу. Они следуют правилам работы сети $BTC и таким образом создают ценность цифрового актива, который к тому же является децентрализованным и не зависит от работы различных учреждений. То есть криптовалюта и не должна генерировать денежные потоки по примеру недвижимости, ведь она в первую очередь предоставляет всем желающим право на полноценное владение деньгами.

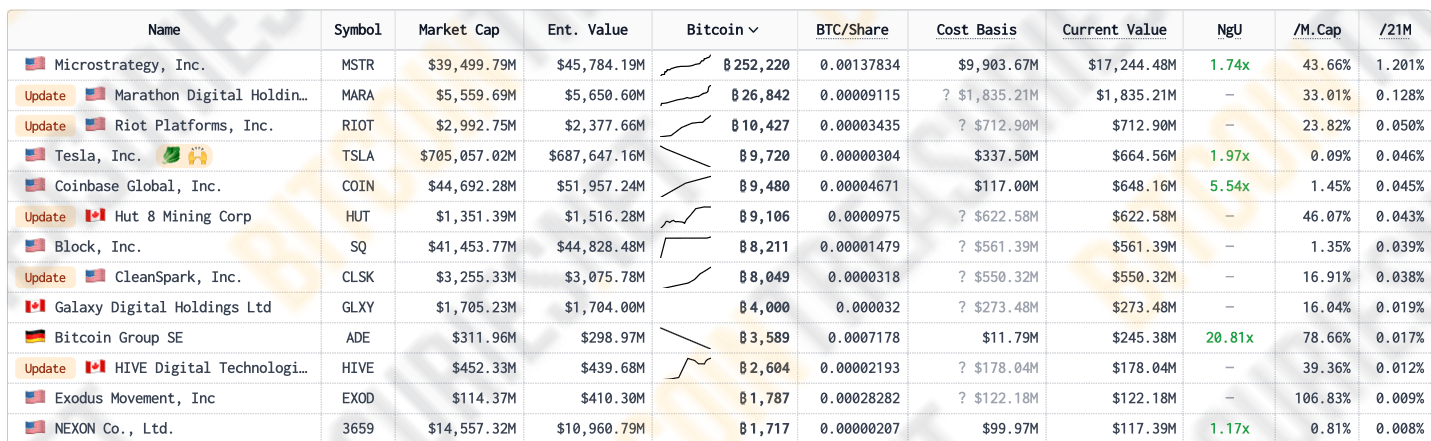

Топ держателей $BTC среди публично торгуемых компаний

Даже знаменитости из мира финансов по примеру главы крупнейшей инвестиционной фирмы мира BlackRock Ларри Финка говорят о $BTC именно в таком ключе.

То есть эксперты настаивают, что все традиционные финансовые инструменты на основе первой криптовалюты появились как раз из-за простого желания инвесторов заработать на спекуляциях такими инструментами.

Руководитель компании BlackRock Ларри Финк

Однако даже при сценарии, в котором цена Биткоина продолжает расти без «лопнувшего пузыря», поздние покупатели крипты якобы понесут значительный урон из-за тех, кому повезло участвовать в индустрии на стадии раннего принятия. Они просто продадут монеты последним и инвестируют в более материальные активы.

Такой аргумент кажется странным, ведь его можно применить и к любому активу из традиционной сферы финансов на этапе спада. Иначе говоря, покупатели акций той или иной компании на пике по сути обеспечили заработок более ранних инвесторов.

Например, сегодня акции Tesla стоят значительно дешевле, чем в конце 2021 года, хотя при этом компания генерирует денежные потоки и производит реальный продукт. Однако если следовать логике аналитиков, их нельзя считать хорошим инструментом, поскольку покупатели акций в указанный период времени оказались в минусе на данный момент.

Изменения стоимости акций компании Tesla за последние пять лет

При этом Биткоин не увеличивает производственный потенциал экономики, то есть его можно рассматривать как игру с нулевой суммой. Покупатели $BTC якобы в состоянии получить выгоду только за счёт притока новичков на рынок. Вот реплика.

Новые Lamborghini, Rolex, виллы и портфели акций ранних инвесторов в Биткоин не являются результатом увеличения производственного потенциала экономики. Скорее они финансируются за счёт уменьшения потребления и богатства тех, кто изначально не держит $BTC.

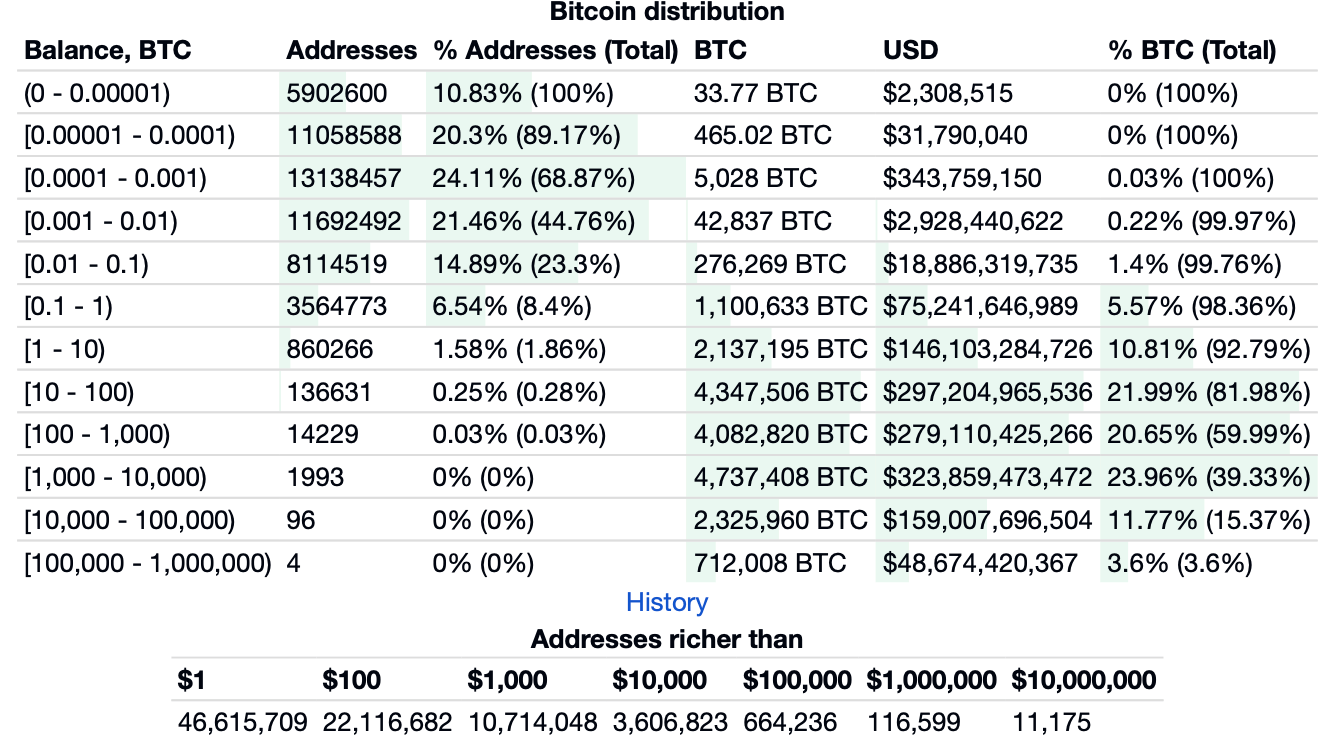

Распределение криптовалюты Биткоин по кошелькам в её сети

В конечном итоге такой эффект перераспределения богатства будет накапливаться, приводя ко всё большему неравенству среди разных категорий людей с точки зрения финансов. Тем не менее, подобный взгляд на проблему вряд ли является единственно верным.

Во-первых, появление Биткоина дало шанс на рождение новой индустрии в истории человечества с массой своих преимуществ. Во-вторых, $BTC не утратил свою суть как платёжный инструмент, а даже вместе с другими криптовалютами стал спасительным фактором для многих людей в развивающихся регионах с высокой инфляции в традиционной экономике.

Опять же, ранние покупатели тех или иных акций также богатели значительно активнее, чем поздние инвесторы. Однако представители ЕЦБ критикуют непосредственно $BTC.

Сила Биткоина на фоне фиатных валют

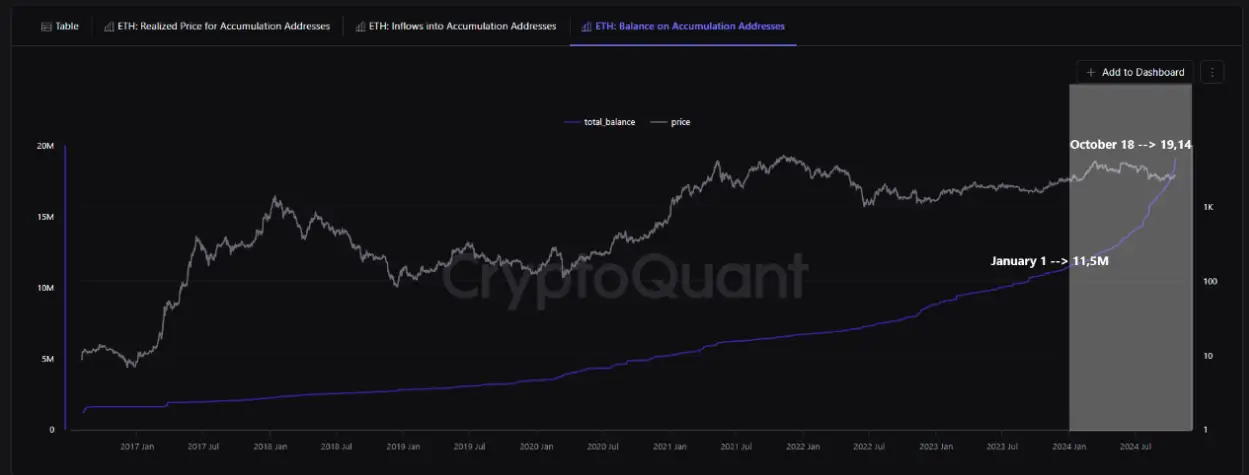

Значительные изменения в распределении монет также происходят в экосистеме Эфириума. В частности, сейчас в накопительных кошельках, которые используются исключительно для удержания монет, находится эквивалент более 50 миллионов долларов в $ETH.

По информации аналитика CryptoQuant под псевдонимом Burakkesmeci, это на 65 процентов больше результата от начала 2024 года. То есть тенденция здесь очевидная.

Накопление $ETH на кошельках

Кошельки накопления являются важным индикатором для трейдеров и участников рынка, поскольку они дают представление об общей уверенности в долгосрочных перспективах Эфириума. Аналитик считает, что общее количество $ETH в этих кошельках «превысит 20 миллионов монет» к концу 2024 года.

Свои рассуждения он во многом основывает на ожиданиях, связанных с запуском спотовых ETF на основе Эфириума в июле 2024 года в США. Вот его комментарий.

Теперь это не только для любителей технологий – институционалы и частные лица рассматривают эфир как ключевую часть будущего финансов.

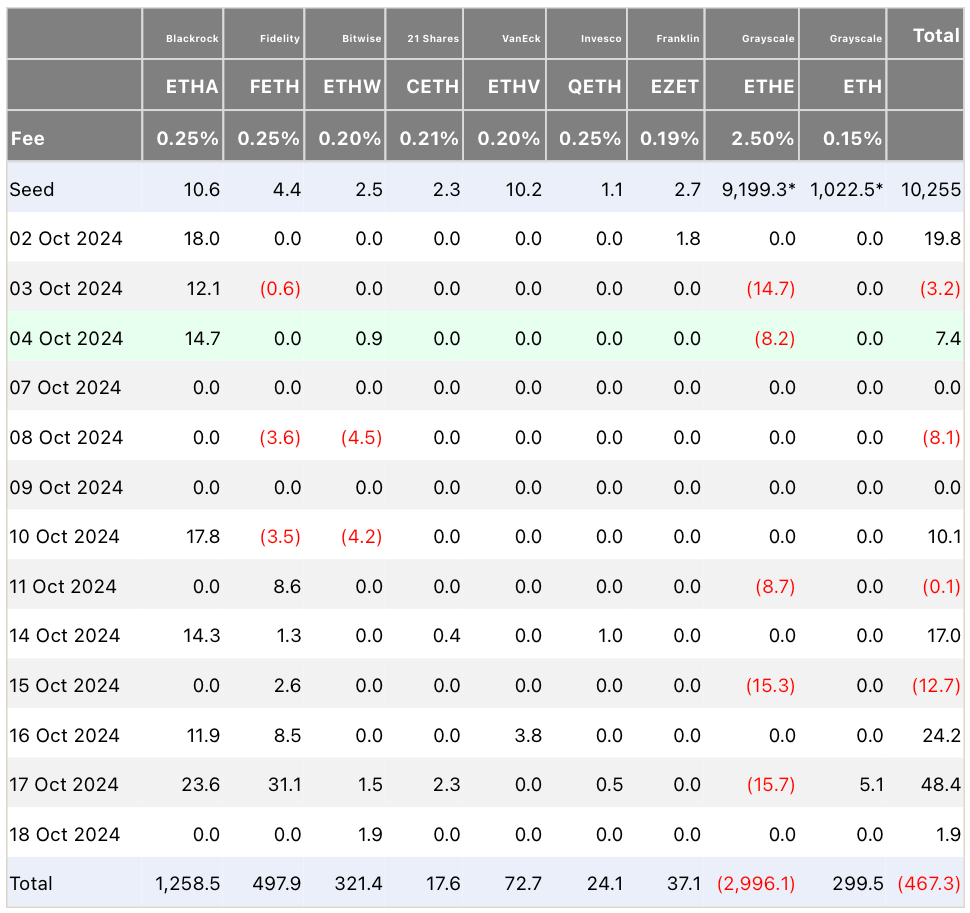

Согласно данным источников Cointelegraph, с момента запуска 23 июля спотовые Эфириум-ETF зарегистрировали общий чистый отток средств в размере 467.3 миллиона долларов.

Поэтому данный инструмент значительно проигрывает по популярности спотовым Биткоин-ETF. Они появились в первой половине января 2024 года и с тех пор привлекли чистый капитал на сумму более 20 миллиардов долларов.

Приток и отток средств из спотовых Эфириум-ETF

И хотя запуск Эфириум-ETF был относительно слабым, эти инструменты всё равно показали один из лучших результатов на фондовом рынке США в 2024 году. А значит интерес игроков рынка к происходящему всё же существенный.

В целом критика Биткоина представителями ЕЦБ по-прежнему кажется неубедительной. Судя по её формату, банкиры даже не пытаются осознать важность существования децентрализованного актива. Вместо этого они сравнивают его с представителями традиционной экономики и пытаются унизить $BTC таким образом.

2bitcoins.ru

2bitcoins.ru