Похоже, банки больше не хотят бороться с криптой – вместо этого они предпочитают на ней зарабатывать. Такой вывод напрашивается после анализа квартального отчёта по форме 13-F, поданного банковским гигантом Goldman Sachs в Комиссию по ценным бумагам сегодня ночью. Как стало понятно из документа, компания держит позиции в семи спотовых ETF на основе Биткоина, при этом она оказалась третьим крупнейшим владельцем акций криптовалютного фонда IBIT от BlackRock.

Goldman Sachs стал не первым гигантом из мира традиционных финансов, который вложил капитал в спотовые Биткоин-ETF. В частности, ещё в середине мая о таких инвестициях отчитались представители банка Morgan Stanley: они направили 269.9 миллиона долларов в акции биржевого фонда GBTC от Grayscale и 2.3 миллиона — в паи ARKB от Ark Invest.

Перед этим хедж-фонд Millennium Management сообщил о вложении 1.94 миллиарда долларов в пять Биткоин-ETF — ARK 21Shares Bitcoin ETF, Bitwise Bitcoin ETF, Grayscale Bitcoin Trust, iShares Bitcoin Trust и Fidelity Wise Origin Bitcoin ETF.

Логотип банка Morgan Stanley

Среди свежих примеров подобного вспоминается четвёртый крупнейший хедж-фонд в Европе под названием Capula Management. В начале августа компания раскрыла инвестицию 464 миллионов долларов в спотовые Биткоин-ETF от BlackRock и Fidelity.

Как банки относятся к криптовалютам?

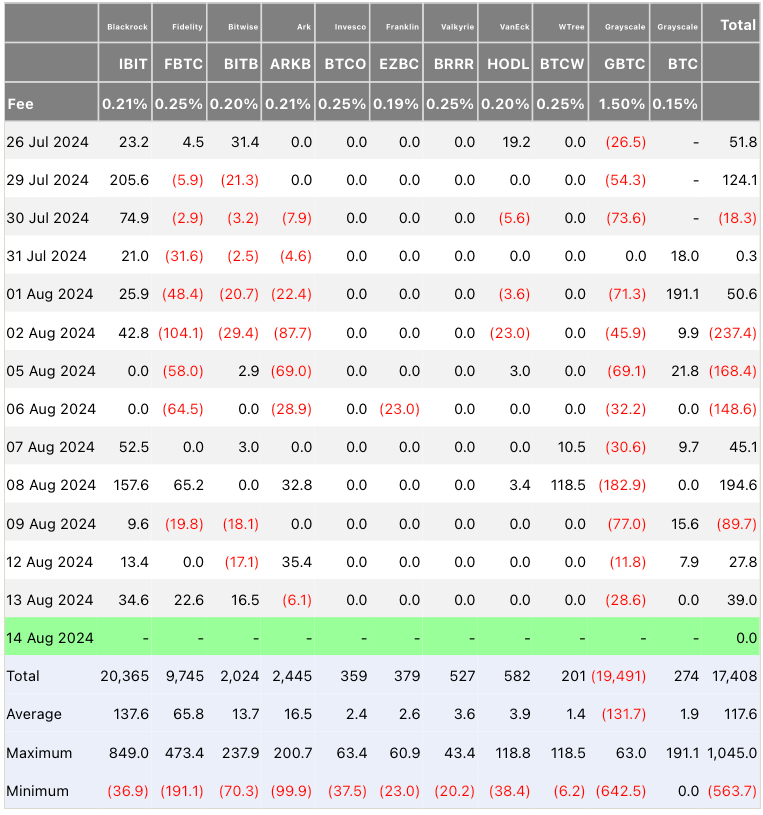

Крупнейшей позицией банка Goldman Sachs являются акции iShares Bitcoin Trust (IBIT) на сумму 238.6 миллиона долларов. Второе место занимают ценные бумаги криптовалютного ETF от Fidelity (FBTC) на 79.5 миллиона.

Далее в рейтинге инвестиций по объёму идут ETF от Invesco Galaxy (BTCO) на 56.1 миллиона, а также GBTC от Grayscale на 35.1 миллиона долларов. Вдобавок к этому компания также имеет относительно небольшие позиции в BITB, BTCW и ARKB, а значит диверсификация здесь получилась серьёзной.

Итоговая общая сумма инвестиций Goldman Sachs в биржевые фонды на основе BTC достигает 418.65 миллиона долларов, то есть банк явно заинтересован в росте популярности инструментов на основе Биткоина.

Его приверженность инновациям подтверждается и действиями отдельных руководителей.

Приток/отток средств в спотовых Биткоин-ETF

К примеру, во время мероприятия Consensus 2024 глава отдела по работе с цифровыми активами в Goldman Sachs Мэтью Макдермотт заявил, что Биткоин-ETF стали «большим психологическим поворотом» для индустрии. Вот реплика по данному поводу, которую приводит Coindesk.

Очевидно, что Биткоин-ETF добились потрясающего успеха. Такие организации по типу нашей видят потенциал в том, как это может изменить работу отдельных частей финансовой системы, сделав её гораздо более эффективной.

Эксперименты с применением блокчейна платёжными гигантами также идут активно. Например, PayPal продолжает работать над популярностью собственного стейблкоина PYUSD. Причём на этой неделе объём выпущенного токена в сети Solana впервые обогнал соответствующий показатель Эфириума, а значит компания отдаёт приоритет именно первому блокчейну.

Распределение стейблкоина PYUSD от PayPal между сетью Солана и Эфириумом

Вывод из ситуации: не стоит воспринимать банки как прямых оппонентов развитию индустрии блокчейна.

Конечно, криптовалюты продвигаются как лучшая альтернатива банку, поскольку они позволяют по-настоящему владеть активами и не зависеть от централизованных посредников. Однако главным врагом инноваций до сих пор остаются именно правительства, что, увы, в том числе актуально и для передовых финансовых рынков по примеру США.

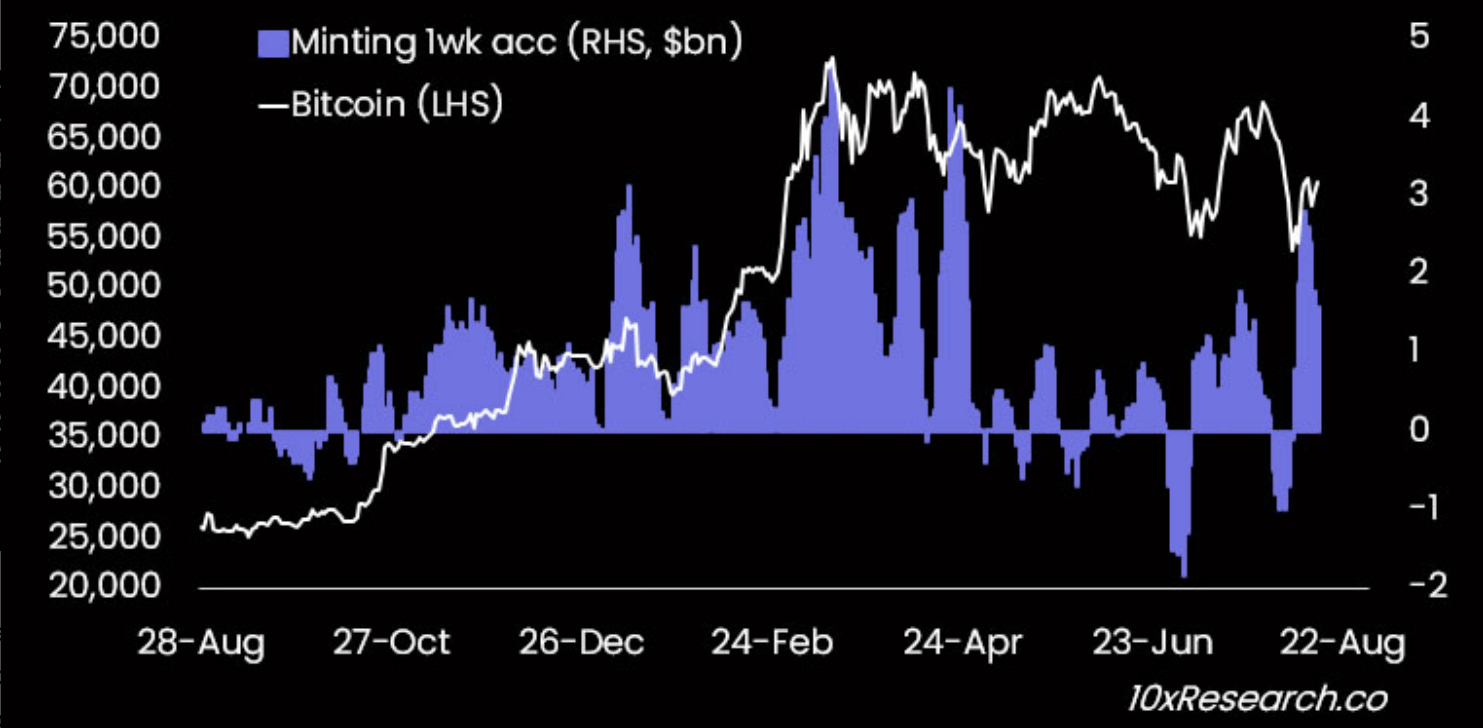

Помимо регулирования, ещё одной важнейшей силой для движения рынка вверх является достаточный объём стейблкоинов, которые чаще всего используются для приобретения полноценных криптовалют по типу биткоинов и SOL.

Сейчас объём стейблов в обороте за счёт притока нового капитала в индустрию растёт. Как отмечают представители Cointelegraph, только за прошедшую неделю два крупнейших эмитента в лице Tether и Circle выпустили около 2.8 миллиарда долларов в новых стейблкоинах.

Темпы эмиссии стейблкоинов в миллиардах долларов и цена Биткоина

Основатель 10x Research Маркус Тилен отметил, что данная тенденция может считаться признаком формирования нового ралли в Биткоине. Всё же как мы уже отметили, токены с привязкой к цене доллара являются самым популярным инструментом для закупки других монет с волатильной стоимостью. Вот цитата эксперта.

Если данная тенденция эмиссии продолжится, Биткоин может ещё больше вырасти.

Продолжительная активность покупателей, которая отразится на статистике оборота стейблкоинов, тоже будет явным признаком восходящего тренда.

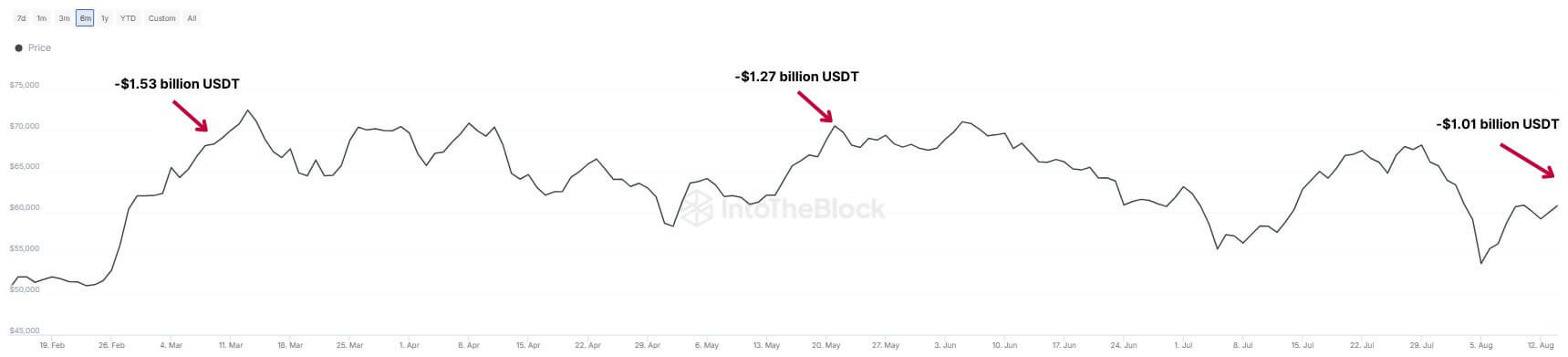

А пока вчера с централизованных криптовалютных бирж вывели стейбл USDT от компании Tether на 1.01 миллиарда долларов, что стало крупнейшим оттоком токена с мая 2024 года.

Крупнейшие оттоки стейблкоина USDT от компании Tether за последние месяцы

Как отмечают аналитики IntoTheBlock, массовый вывод необязательно означает плохие новости, ведь такие токены легко могут использовать в приложениях из сферы децентрализованных финансов.

Впрочем, в этот раз курсы BTC и прочих монет после оттока USDT заметно просели, в связи с чем инвесторы могли захотеть снизить собственные риски с помощью активов со стабильной стоимостью.

В любом случае, сегодняшний рост Биткоина выше 61 тысячи долларов нивелировал все подобные риски, поэтому в подобных действиях в масштабе суток по сути не было смысла.

Покупка банком Goldman Sachs акций спотовых Биткоин-ETF даёт понять один важный момент. И хотя банки явно не рады популяризации криптовалют и децентрализованных финансов, которые по сути являются аналогом предоставляемых ими услуг, они готовы поддерживать данный тренд ради заработка. Соответственно, направление развития финансовых учреждений всё так же диктуют пользователи, причём банки не могут пойти против самых популярных явлений на рынке. Это позволяет говорить о том, что хайп вокруг крипты будет расти и дальше, причём к нему будет подключаться всё больше мировых гигантов.

2bitcoins.ru

2bitcoins.ru