На этой неделе стоимость Биткоина упала ориентировочно на 8 процентов. Главная криптовалюта приблизилась к уровню 65 тысяч долларов, причём ранее она в очередной раз не смогла преодолеть свой исторический максимум. Одновременно с этим индекс фондовой биржи Nasdaq Composite достиг нового пика в своей истории. Чем же объясняется настолько большая разница в динамике двух активов?

Напомним, Индекс NASDAQ Composite отслеживает все внутренние и международные акции обыкновенного типа, зарегистрированные на фондовой бирже NASDAQ. Сегодня NASDAQ Composite включает в себя ценные бумаги более 2500 компаний — а это больше большинства других индексов фондового рынка.

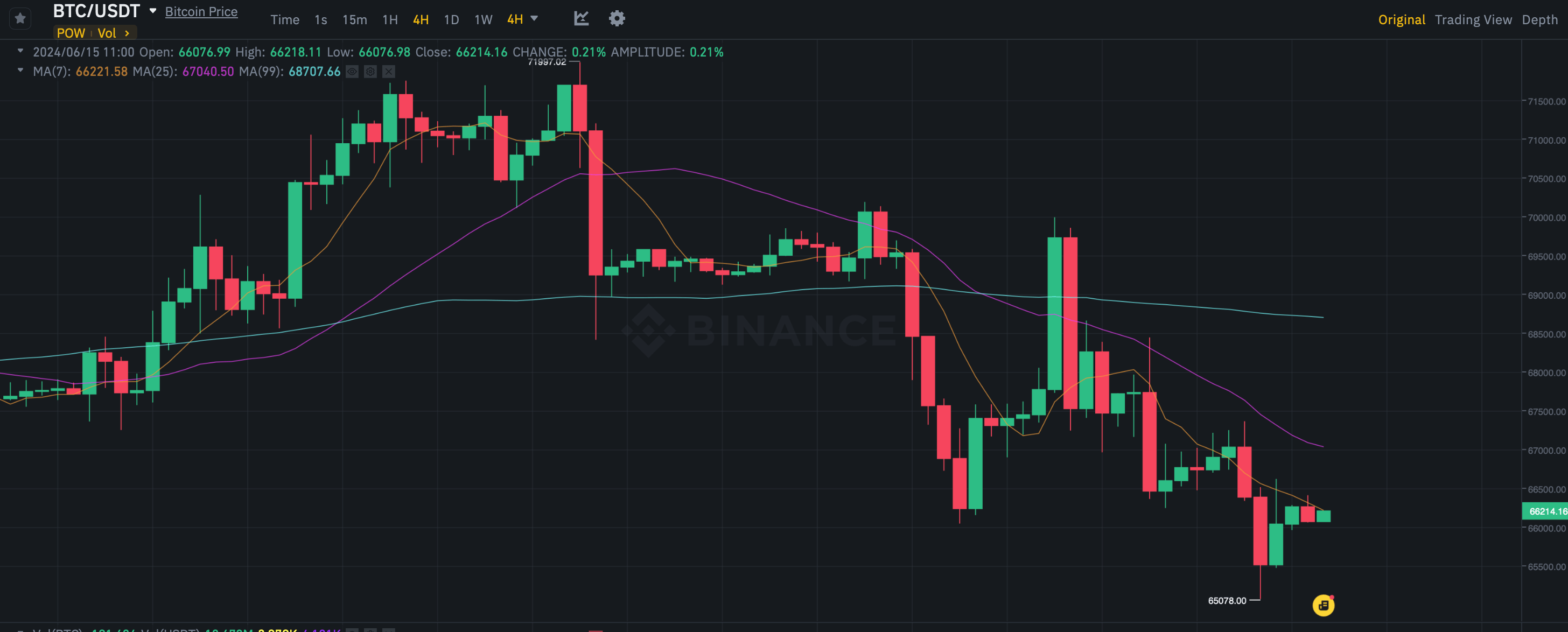

Так выглядит четырёхчасовой график курса Биткоина в июне. Как можно заметить, криптовалюта столкнулась как минимум с тремя крупными просадками, которые вполне предсказуемо повлияли на целый рынок монет.

Четырёхчасовой график курса Биткоина $BTC

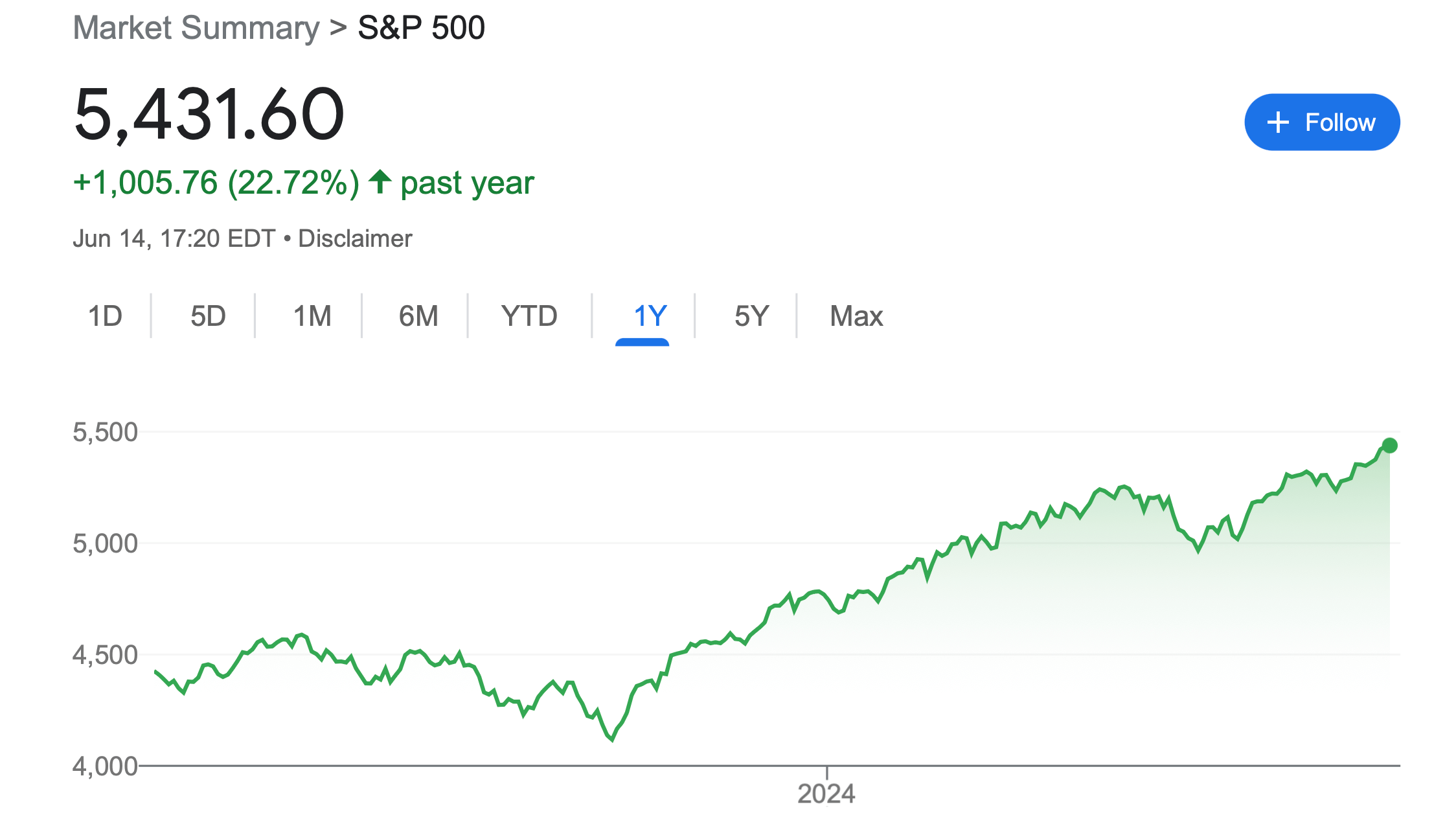

Индекс S&P500 закрепился на историческом максимуме, что значительно отличается от ситуации в нише крипты.

Изменения индекса S&P500 за последний год

Почему Биткоин отстаёт от Nasdaq

Одна из самых часто упоминаемых причин падения рынков – так называемая «ястребиная» позиция Федеральной резервной системы США, которая намекает на отсутствие скорого улучшения происходящего в экономике и готовность держать базовую процентную ставку на высоком уровне «столько, сколько потребуется».

Во время заседания FOMC в эту среду руководство ФРС США оставило базовую кредитную ставку без изменений, а также спрогнозировала всего одно её понижение до конца 2024 года. Соответствующее решение вызвало негативную реакцию только на крипторынке, тогда как акции продолжили рост.

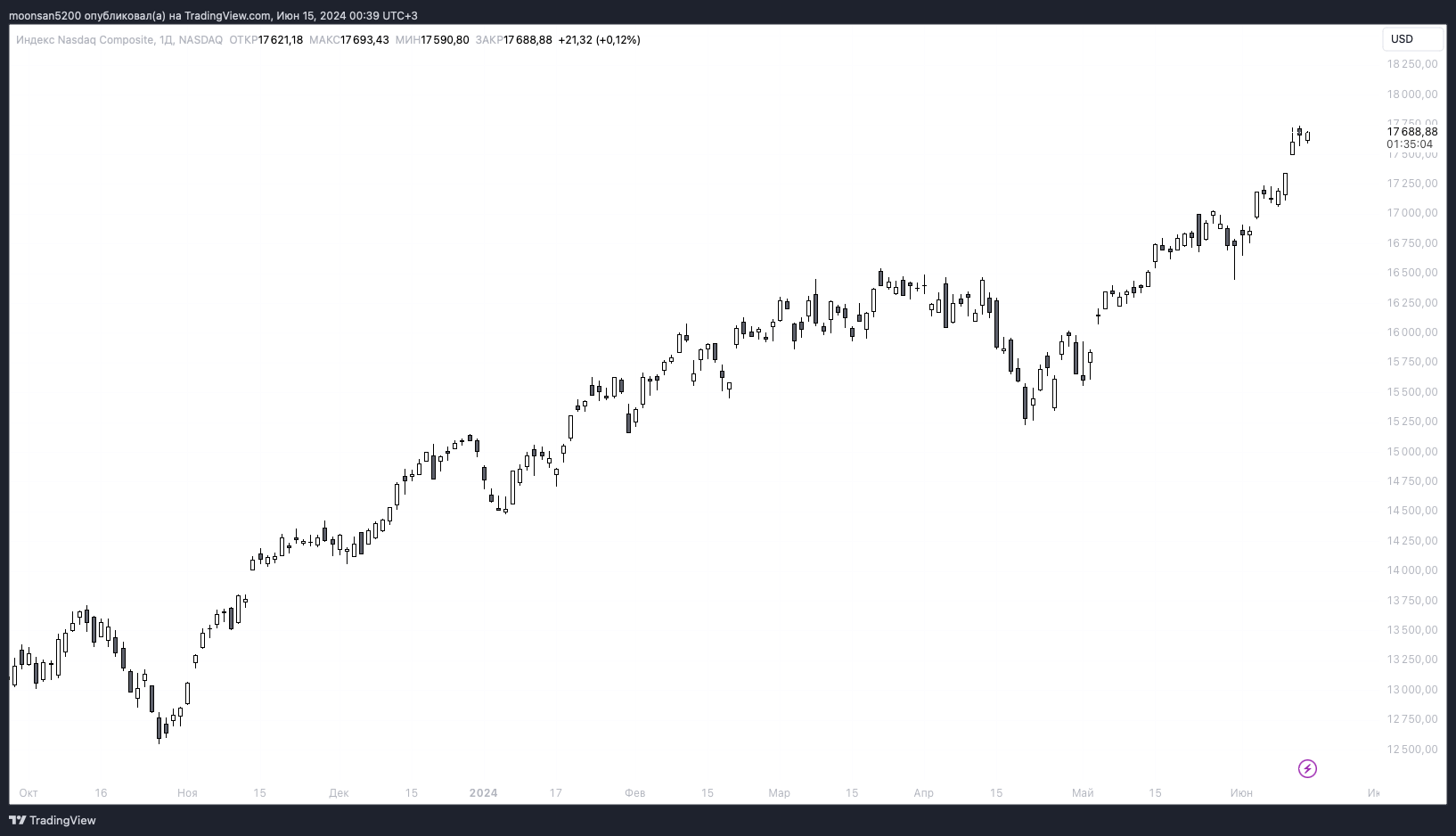

Суточный график изменения стоимости Nasdaq Composite

Другими словами, на локальное падение Биткоина и других монет влияют факторы, которые актуальны лишь для цифровых активов. Сложившуюся ситуацию прокомментировал глава исследовательского отдела 10X Research Маркус Тилен. Вот соответствующая реплика, которую приводит CoinDesk.

Когда рынок продолжает падать на определённом уровне, это в меньшей степени связано с событиями, сюжетами или фундаментальными факторами. Вместо этого крупный продавец считает, что цены на нынешнем уровне завышены. Исторический максимум ноября 2021 года в зоне почти 70 тысяч долларов для Биткоина – это уровень, на котором долгосрочные держатели готовы продать свои $BTC, поскольку они являются наиболее вероятными кандидатами на вывод средств.

Ранее аналитики 10X Research заявили, что Биткоин по-прежнему остаётся привлекательной инвестицией, несмотря на проблемы в экономике США и нежелание ФРС исправлять происходящее в данный момент. Более того, эксперты в том числе рекомендовали игнорировать другие цифровые активы по типу Эфириума, о чём мы подробно рассказывали в отдельном материале.

Покупка криптовалют инвесторами

Примеры подобного поведения уже есть. В частности, в начале этой недели кошелёк, который был неактивен с 2018 года, перевёл 8 тысяч $BTC на сумму более 500 миллионов долларов на биржу Binance. Часто такая транзакция является сигналом о предстоящей продаже монет. Причём по информации источников, вышеупомянутый кошелек приобрёл $BTC по цене ниже 4 тысяч долларов.

Количество $BTC, неактивных в течение как минимум на протяжении последних двух лет, существенно сократилось. То есть держатели главной криптовалюты фиксируют прибыль, поскольку цена Биткоина держится вблизи рекордных максимумов.

Эту тенденцию прокомментировал соруководитель отдела цифровых активов в Marex Solutions Илан Солот. Вот его реплика.

Адреса с монетами, неактивными в течение одного-двух лет, активно продают $BTC с тех пор, как его цена достигла очередного рекордного уровня. Это компенсирует накопление средств долгосрочными держателями длительностью более трёх лет.

Еще одной причиной слабости Биткоина может быть кампания по компенсации убытков бывшим пользователям и кредиторам печально известной биржи Mt. Gox. Её окончательный коллапс состоялся ещё в 2014 году, однако лишь к концу этого года пострадавшие получат выплаты в размере 142 тысяч $BTC и 244 тысяч BCH, то есть 9.5 миллиарда и 73 миллиона долларов соответственно.

😈 БОЛЬШЕ ИНТЕРЕСНОГО МОЖНО НАЙТИ У НАС В ЯНДЕКС.ДЗЕНЕ!

Выплаты будут совершаться именно в криптовалютах, а значит некоторые получатели монет вполне могут начать от них избавляться. В результате на рынке в теории образуется значительный перевес в сторону медведей, который компенсирует спрос на первую криптовалюту, созданный Биткоин-ETF ещё в начале года.

В прошлом году попечители Mt. Gox установили крайний срок для возмещения убытков кредиторам на 31 октября 2024 года. Судя по последним событиям и перемещениям $BTC между соответствующими кошельками, рынок действительно может увидеть долгожданную компенсацию на протяжении нескольких ближайших месяцев.

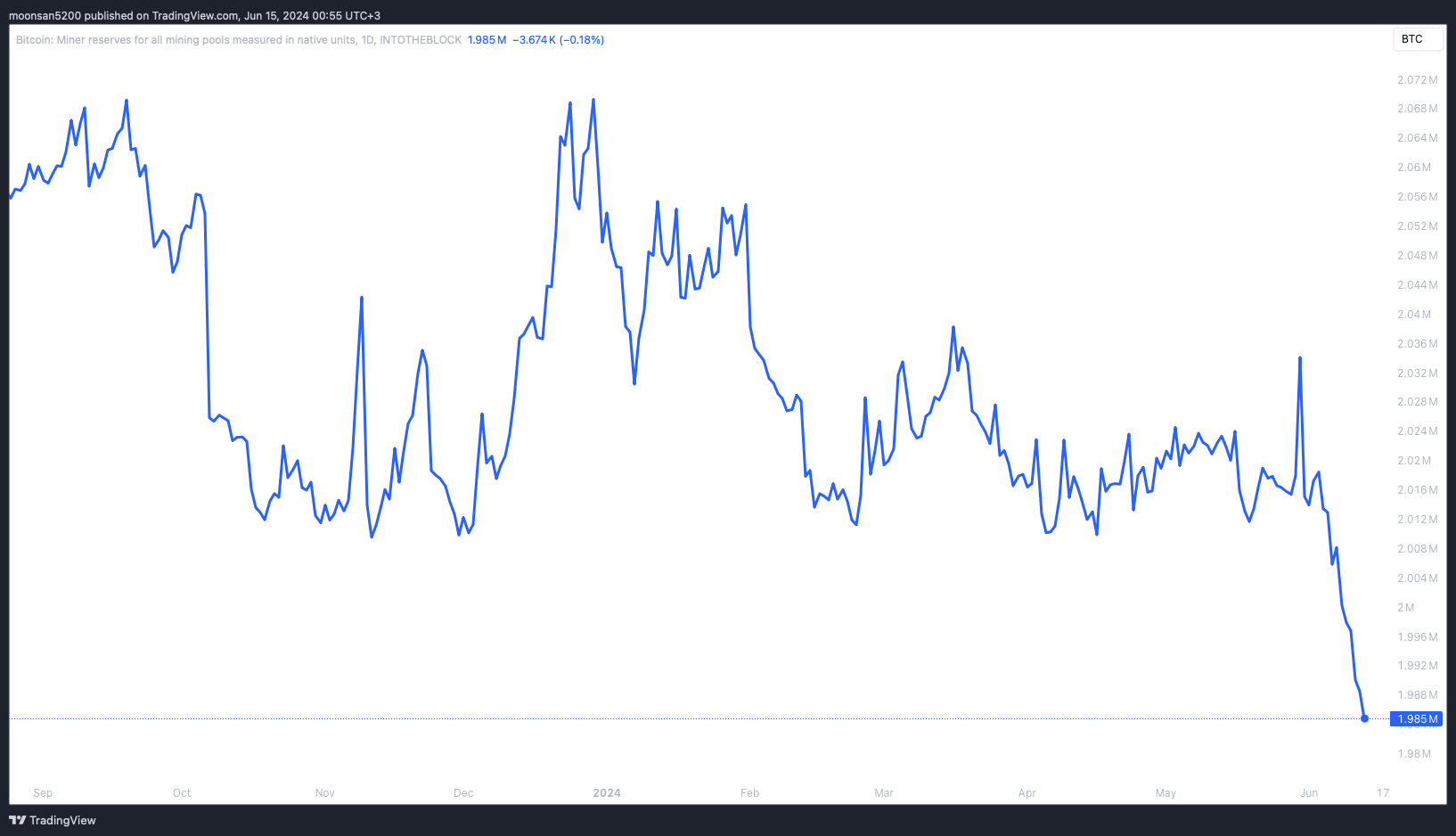

Наконец, последний фактор, актуальный исключительно для Биткоина – массовые продажи монет майнерами. Например, зарегистрированная на фондовой бирже компания Marathon Digital (MARA) продала в этом месяце 1400 $BTC на сумму 98 миллионов долларов.

По данным источников CryptoQuant, только 10 июня майнеры продали не менее 1200 $BTC через внебиржевые сделки, что является самым высоким показателем за последние два месяца и отражает актуальное положение вещей на рынке цифровых активов.

Резервы майнеров Биткоина

В целом у крипты достаточно много весомых факторов, которые приводят к разнице в динамике с фондовым рынком. Пока всё это выглядит не очень многообещающе для Биткоина.

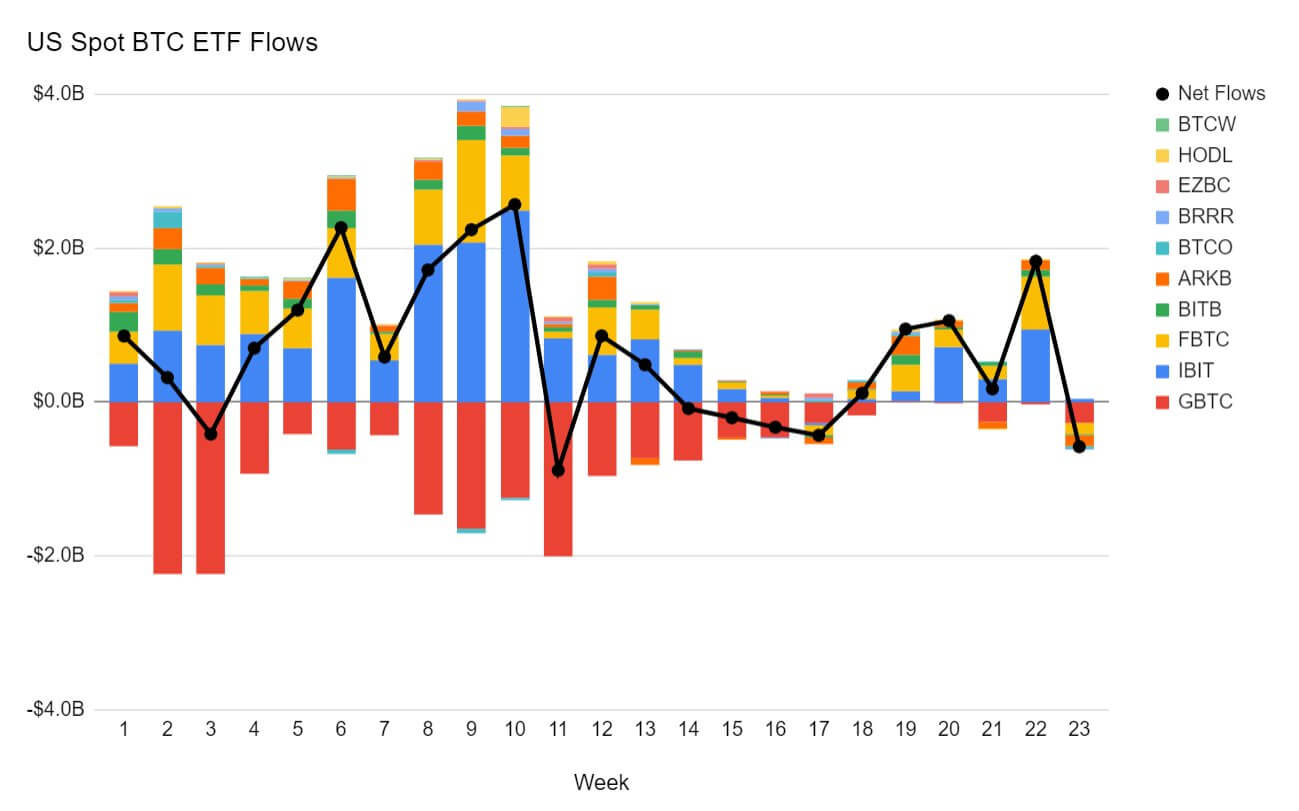

Вдобавок за эту неделю из спотовых ETF на первую криптовалюту в США вывели 580.6 миллиона долларов — а это серьёзная сумма для таких инструментов.

График притока и оттока капитала из спотовых Биткоин-ETF в США по неделям

Впрочем, по мере улучшения происходящего в экономике всё может измениться, к тому же центральные банки Канады и ЕС уже понизили базовую процентную ставку. Соответственно, дальше так или иначе наступит очередь и ФРС США.

Позиция аналитиков сводится к тому, что поводов для слабости Биткоина и рынка монет в целом сейчас хватает. Наиболее серьёзным из них является массовый вывод капитала из спотовых ETF на $BTC, который набрал обороты на этой неделе. При этом также сказывается неопределённость в мировой экономике, которая всё никак не перейдёт к улучшению.

2bitcoins.ru

2bitcoins.ru