Биткоин постепенно входит в новый глобальный цикл буллрана – об этом накануне заявил создатель информационного портала LookIntoBitcoin и сооснователь трейдинговой платформы DecenTrader Филип Свифт. Свои рассуждения Свифт основывает на метрике под названием RHODL Ratio, которая позволяет определить долгосрочное направление тренда криптовалюты. Что самое интересное, этот индикатор доказал свою полезность ещё в конце 2022 года, когда Биткоин торговался почти на 70 процентов ниже максимума за нынешний год. Рассказываем о происходящем подробнее.

Поклонников у Биткоина более чем достаточно. Последним криптовалюту поддержал миллиардер и инвестор Пол Тюдор Джонс. Он считает, что выделять небольшую часть инвестиционного портфеля под BTC нужно как минимум из-за ограниченного предложения криптовалюты.

У самого Тюдора Джонса уже есть успешный опыт связи с цифровыми активами. В частности, в 2017 году он смог практически удвоить собственное вложение в BTC. Подробнее об истории читайте в отдельном материале.

Рост рынка криптовалют

Когда Биткоин начнёт расти в цене?

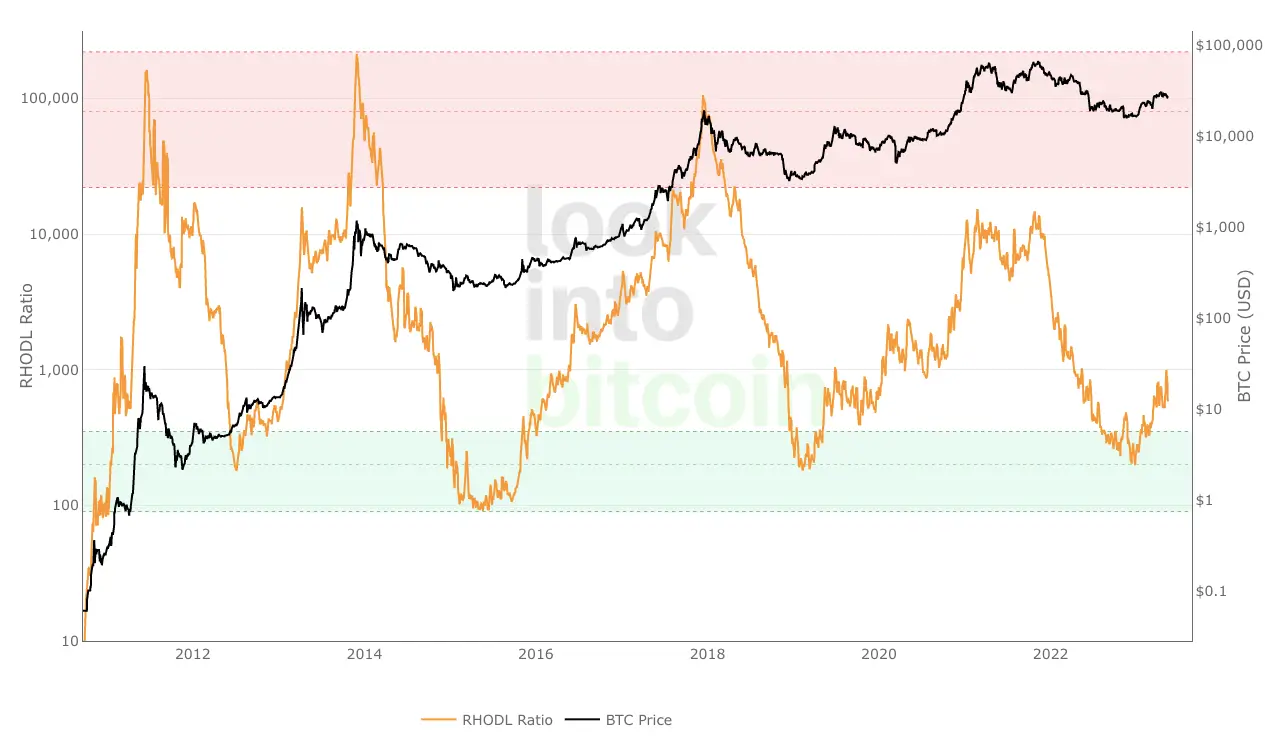

RHODL Ratio – это метод контроля поведения цены BTC на основе реализованной цены предложения монет. В данном случае реализованная цена – это стоимость BTC, по которой монеты перемещались в последний раз. Индикатор сравнивает относительный возраст монет, которые двигались неделю назад, с теми, которые перемещались один-два года назад.

То есть RHODL Ratio позволяет определить то, как между собой соотносится активность долгосрочных и краткосрочных Биткоин-инвесторов. Уже из этого можно сделать вывод о том, зачем именно большинство игроков рынка приобретают BTC в данный момент – для спекуляций или для долгосрочных инвестиций. Зона накопления, представленная зелёный цветом на график, отображает состояние рынка, в котором наиболее активны долгосрочные держатели BTC. В то же время красная зона показывает наибольшую активность краткосрочных трейдеров.

Динамика RHODL Ratio и цена Биткоина

Как показывает развитие рыночных циклов, долгосрочные инвесторы чаще всего покупают криптовалюты вовремя — то есть недалеко от их локальных минимумов. Соответственно, у них есть деньги для открытия позиций даже после глобальных затяжных обвалов рынка.

Вместе с этим категорию краткосрочных криптоинвесторов зачастую представляют новички, которые пропустили "выгодные" цены, потому что разочаровались в рынке на фоне его краха. В то же время вернуться к вложениям в крипту их заставляют растущие курсы. Причём зачастую данная категория игроков не успевает продать активы вовремя, из-за чего они вновь оказываются в минусе.

В конце 2022 года индикатор опустился до зелёной зоны аккумуляции монет, что по сути намекало на выгодный период для закупки. Тогда Свифт в интервью Cointelegraph предположил, что наступил период «максимальных возможностей» в крипте. Как можно судить в ретроспективе, аналитик был прав – только в первом квартале 2023 года цена Биткоина выросла на 69 процентов.

Курс Биткоина за последние 180 дней

Свифт предупреждает, что трейдерам не следует волноваться о краткосрочных коррекциях Биткоина. По его словам, RHODL Ratio отскочил от зелёной зоны накопления и пошёл вверх. То есть глобальный тренд BTC уже поменялся, и сейчас криптовалюта растёт в большем масштабе.

При этом здесь важно понимать, что буллран не случается за одну неделю. Обычно перед его наступлением происходит стадия аккумуляции, во время которой инвесторы активно скупают криптовалюты и токены в ожидании нового роста рынка. Соответственно, наступления буллрана в любом случае придётся дождаться — даже если графики говорят о смене тренда.

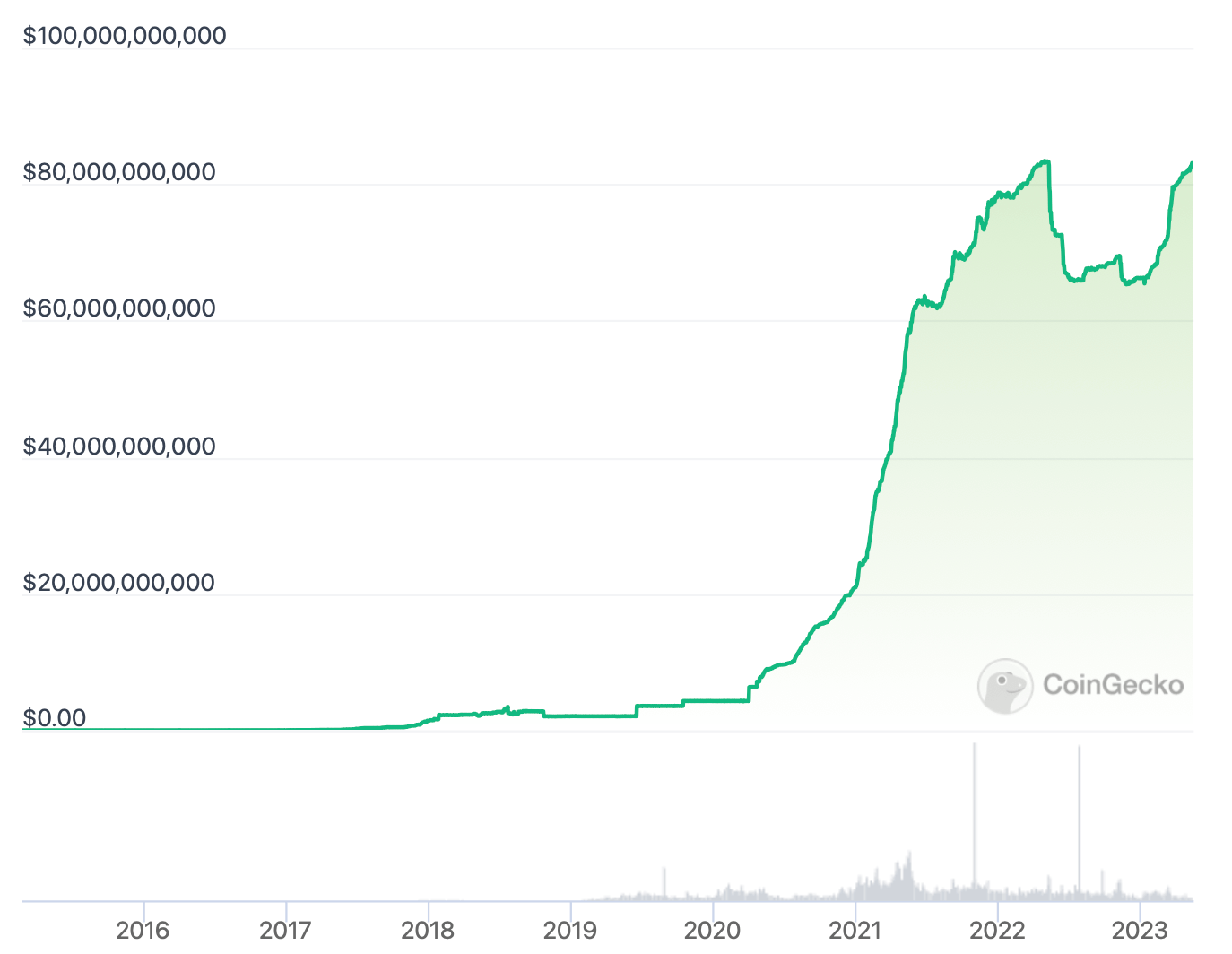

Ещё одним поводом для буллрана станет решение компании Tether, которая занимается эмиссией самого популярного стейблкоина USDT. Теперь представители эмитента заявили, что Tether планирует каждый месяц тратить часть своих доходов на приобретение Биткоина. Таким образом компания рассчитывает на диверсификацию собственного баланса с постепенным снижением зависимости от активов, которые слишком чутко реагируют на новые вызовы в американской экономике и связаны с госдолгом США в целом.

Если быть точнее – Tether собирается "регулярно направлять до 15 процентов своей чистой реализованной операционной прибыли на покупку Биткоина". Напомним, неделю назад был опубликован квартальный финансовый отчёт компании, в котором эмитент стейблкоинов сообщил о чистой прибыли в размере 1.5 миллиарда долларов. Соответственно, денег для закупки BTC должно быть достаточно.

Tether будет хранить свои биткоины под собственным контролем. На конец первого квартала 2023 года у компании есть 1.5 миллиарда долларов в BTC или около 2 процентов от общего объёма ее резервов. 85 процентов баланса Tether составляют наличные деньги, денежные эквиваленты и другие краткосрочные депозиты, в основном представленные казначейскими векселями от правительства США.

Капитализация стейблкоина USDT от Tether

Представители эмитента USDT заявили, что Биткоин был очевидным выбором, поскольку самая популярная криптовалюта зарекомендовала себя как долгосрочное средство для накопления капитала. В Tether считают, что главный аргумент в пользу этого решения – гигантский рост стоимости Биткоина за последнее десятилетие и его устойчивость к кризисам в сфере традиционных финансов.

Что же это означает для цены Биткоина? Каждый месяц на рынке будет крупный покупатель BTC, а значит часть доступного предложения монеты автоматически будет уходить в Tether. Такая стратегия должна стать мощным импульсом к росту Биткоина в ближайшие месяцы. По крайней мере, когда компания MicroStrategy начала покупать биткоины в августе 2020 года, главная криптовалюта уже почти через 14 месяцев достигла нового исторического максимума.

Некоторые участники криптовалютного сообщества напряглись из-за решения Tether. Они вспомнили об эмитенте криптовалюты Terra LUNA и "стейблкоина" UST, который также закупал BTC в качестве резервов. Однако эти ситуации не похожи друг на друга. Всё же Tether использует для сделок свою прибыль, ну а биткоины в данном случае будут инвестицией, а не частью резервов гиганта.

Технический директор Tether Паоло Ардоино

Мы считаем, что происходящее лишь с одним графиком не может однозначно означать приближение буллрана для Биткоина и других цифровых активов. Однако сейчас для рынка криптовалюты действительно будет логичнее наступление нового этапа роста, а не падения. Всё же спад индустрии продолжается с конца 2021 года, когда BTC достиг рекордных 69 тысяч долларов. Ну а 1.5-2 лет краха обычно достаточно для успешного преодоления худших событий в нише. Возможно, так случится и в этот раз.

2bitcoins.ru

2bitcoins.ru