Вскоре сфера децентрализованных финансов может вновь порадовать инвесторов резким ростом доходности. На это рассчитывают аналитики брокерской фирмы Bernstein, которые проводят параллели между актуальным положением DeFi-приложений и потенциальным снижением базовой кредитной ставки в США. Последнее состоится уже завтра во время очередного заседания FOMC, а значит ситуацию нужно анализировать как можно быстрее.

Базовая процентная ставка определяет доступность финансовых займов, причём её снижение в среду 18 сентября станет первым за более чем четыре года. О важности события и его восприятии экспертами мы писали в отдельном материале.

В целом ставку должны снизить либо на базовые 25, либо на 50 базисных пунктов, причём последний вариант в эти дни оказывается всё более вероятным. Это неплохие новости, поскольку таким образом давление на экономику начнёт снижаться, а активность её субъектов постепенно будет расти.

Криптовалютные инвесторы при росте Биткоина

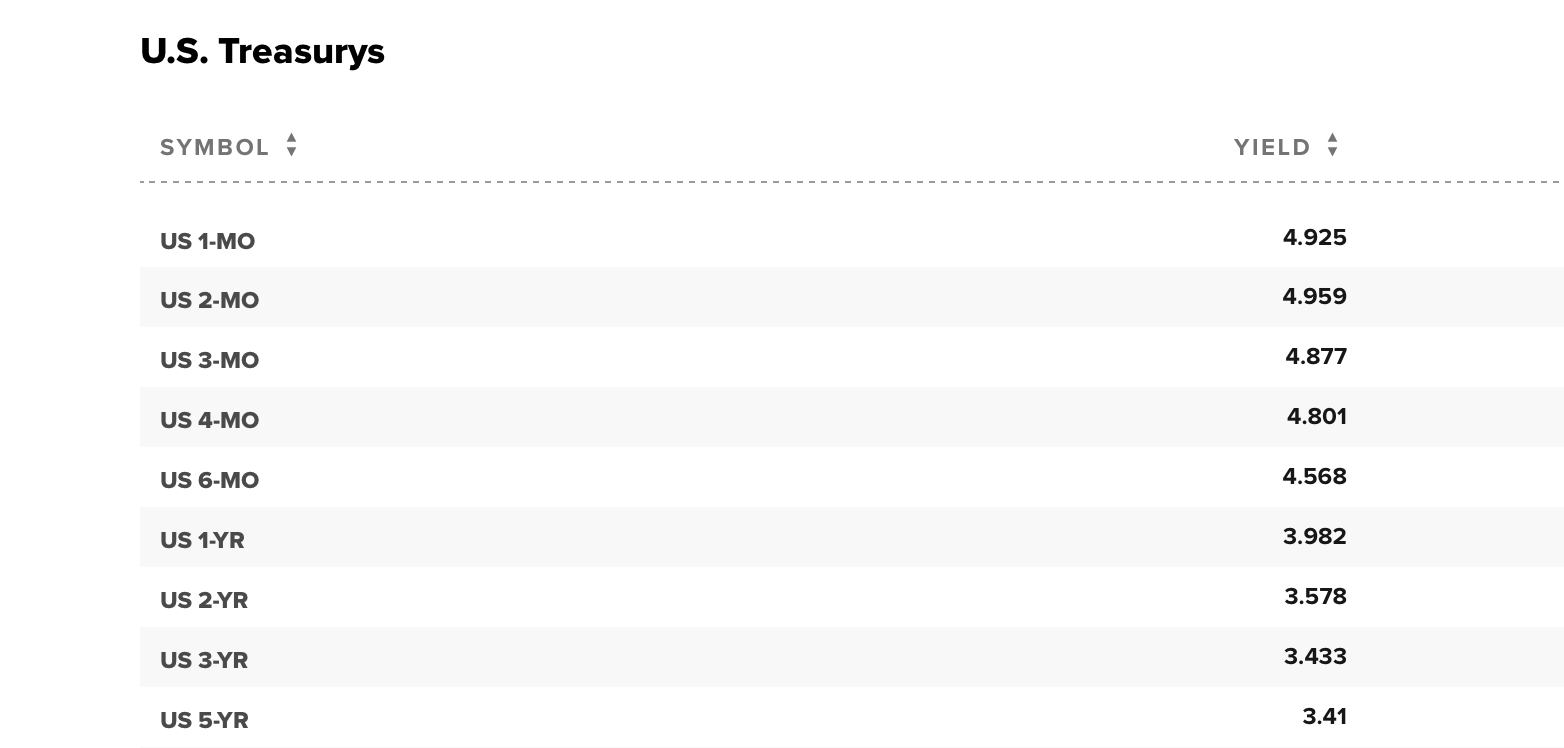

Что особенно важно, более низкая базовая процентная ставка приведёт к просадке доходности традиционных инвестиционных инструментов по типу казначеских векселей. Таким образом инвесторы получат убедительную причину для поиска других вариантов вложения денег.

Как считают эксперты Bernstein, это создаст условия для популяризации сферы децентрализованных финансов, которые позволяют зарабатывать на предоставлении займов и прочих подобных действиях. Более того, в сложившейся ситуации даже стейкинг популярных криптовалют сможет привлечь внимание инвесторов.

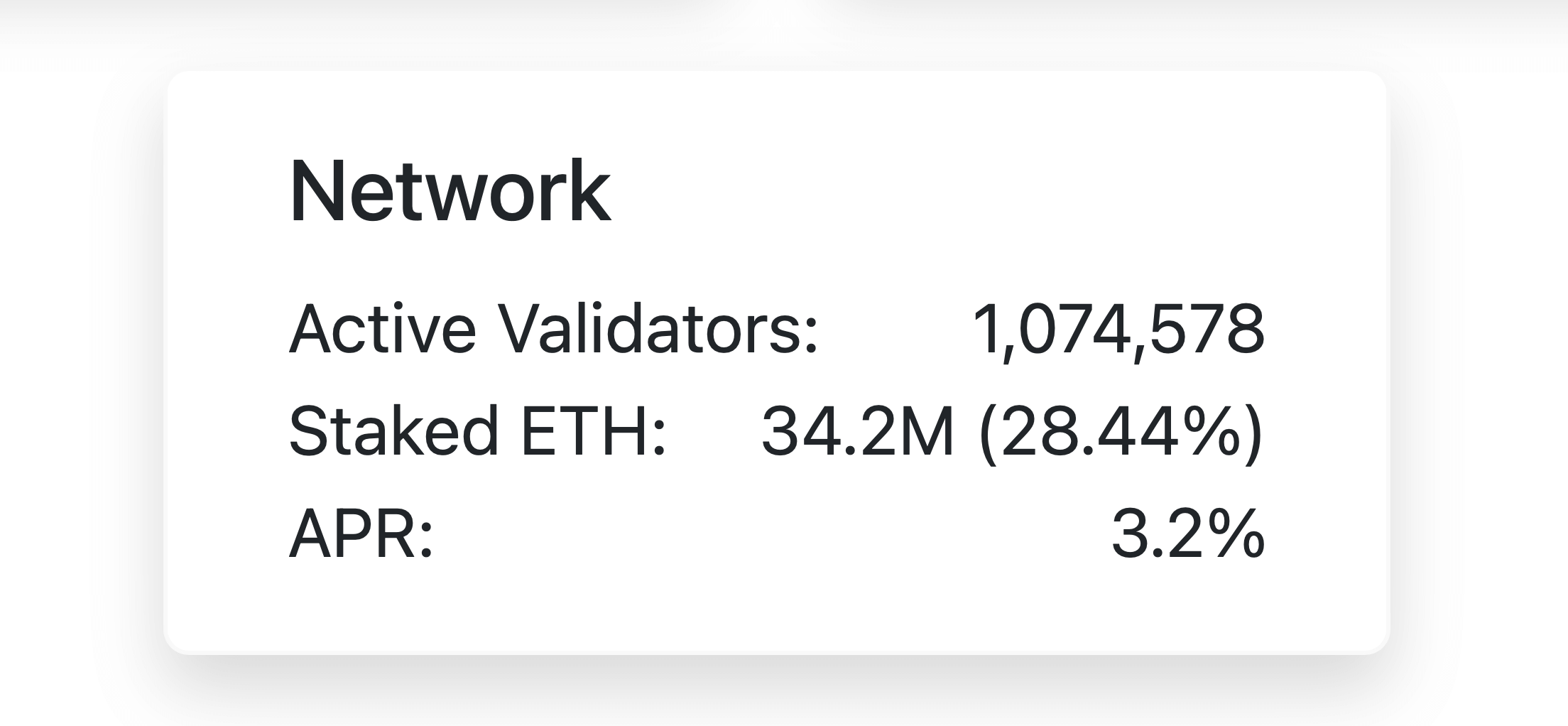

Например, сейчас годовая доходность стейкинга Эфириума составляет 3.2 процента. Однако важно учитывать, что вознаграждения начисляются в криптовалюте, стоимость которой может увеличиваться со временем, что по сути повысит указанную доходность.

Доходность стейкинга в сети Эфириума сегодня

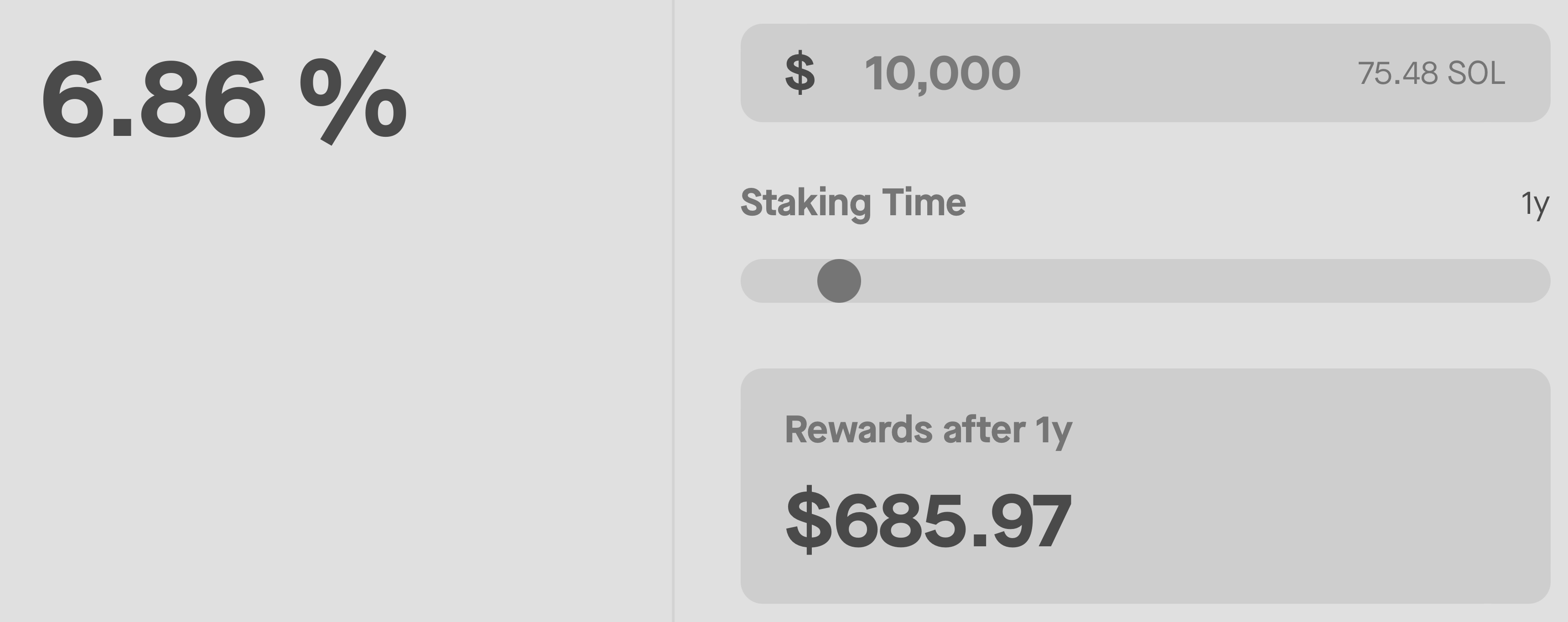

Аналогичный показатель Соланы сейчас находится в зоне 7 процентов.

Доходность стейкинга в сети Solana сегодня

А так выглядит ситуация с доходностью государственных долговых ценных бумаг в США.

Доходность государственных долговых ценных бумаг в США на разный промежуток времени

Как можно заметить, с учётом приведенных данных стейкинг тех же ETH и SOL кажется довольно неплохим выбором. Конечно, здесь инвесторов ждёт волатильность цифровых активов, однако по мере снижения доходности традиционных инструментов крипта превратится во всё более привлекательный актив.

Что будет с криптовалютами из-за снижения ставки?

Вот цитата из свежего отчёта аналитиков Bernstein, опубликованная представителями The Block.

Поскольку снижение ставки явно не за горами, доходность DeFi-приложений снова выглядит привлекательной. Это может стать катализатором для перезагрузки крипторынка и возрождения интереса к Эфириуму в частности.

Напомним, среди прочих сфер применения DeFi позволяет инвесторам зарабатывать доходность на стейблкоинах вроде USDC и USDT, предоставляя ликвидность на децентрализованных рынках кредитования.

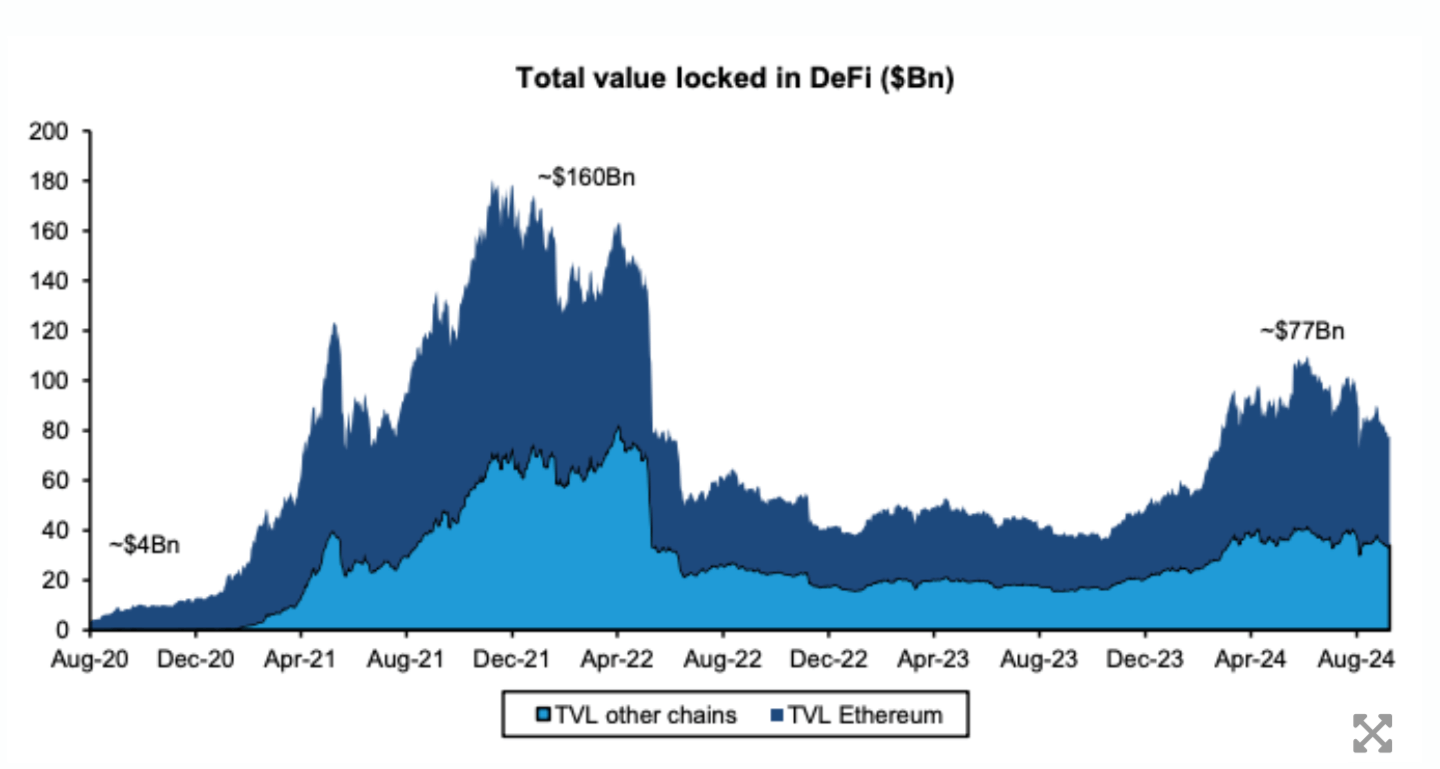

Динамика объёма средств, заблокированных в индустрии децентрализованных финансов (DeFi)

По мнению аналитиков, с учётом превращения политики ФРС США в голубиную одновременно с набором оборотов нового цикла крипторынка, у DeFi есть перспективы. Общая стоимость заблокированных в DeFi-платформах средств уже удвоилась со дна от 2022 года до 77 миллиардов долларов, тогда как количество ежемесячных пользователей децентрализованных протоколов выросло в 3-4 раза.

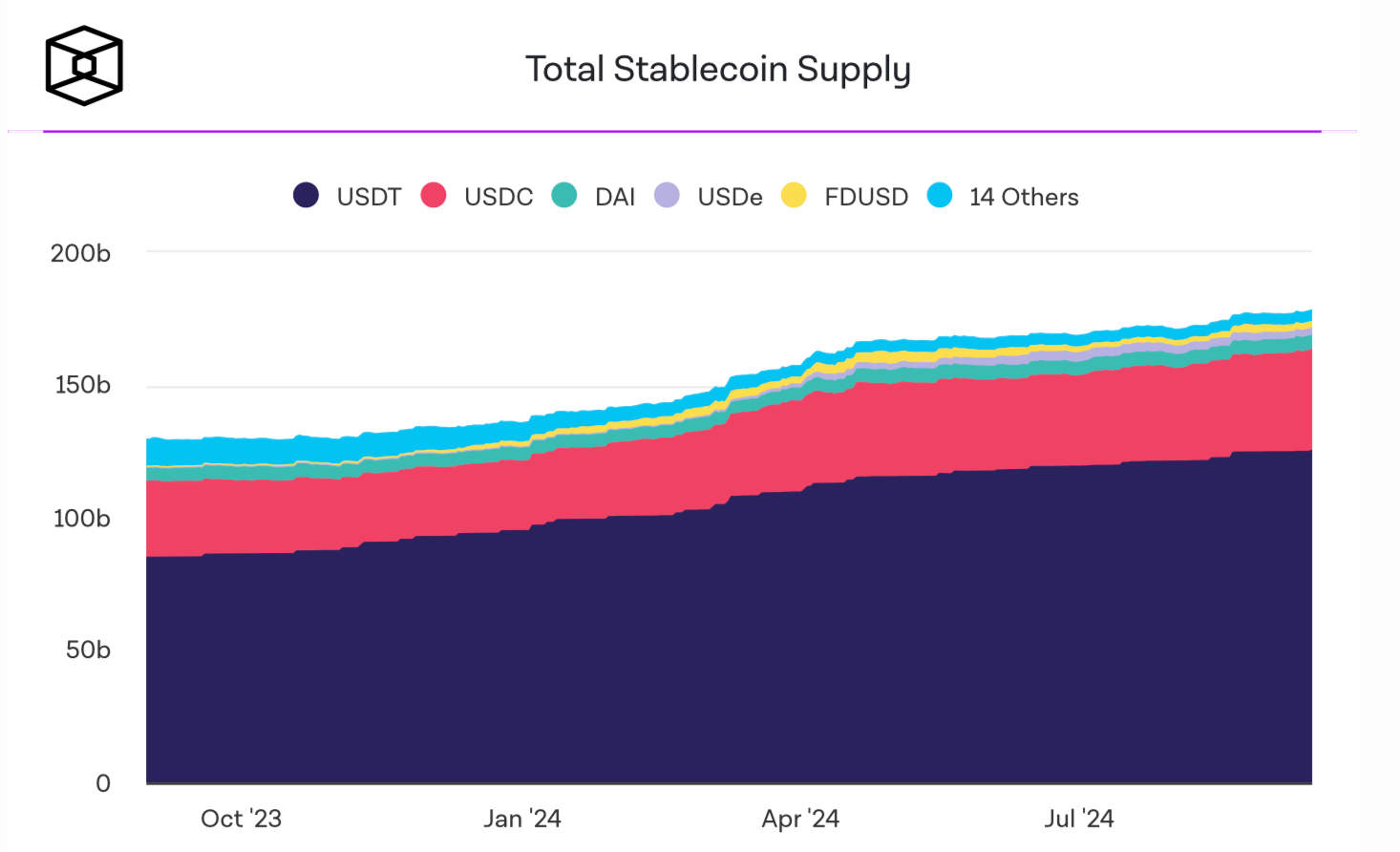

Капитализация стейблкоинов также вернулась к максимумам в размере около 178 миллиардов долларов, а ежемесячное количество активных кошельков с ними составляет около 30 миллионов. Всё это — «признаки восстанавливающегося рынка, который должен ещё больше ускориться по мере снижения ставок».

Рост капитализации стейблкоинов

Если кредитный аппетит трейдеров вырастет, доходность DeFi в стейблкоинах сможет превысить 5 процентов годовых, опередив предложения долларовых фондов денежного рынка США.

Это ещё больше оживит крипту и подстегнёт цены на цифровые активы. Всё же инвесторам банально будет выгодно с ними связываться, ну а покупки монет вполне предсказуемо скажутся на их стоимости.

Изменения курса токена Aave за месяц

Чтобы отразить эту тенденцию, Bernstein добавляет нативный токен популярной лендинг-платформы Aave в свой портфель цифровых активов вместо GMX и Synthetix.

Общая задолженность на платформе Aave выросла в три раза по сравнению с минимумом от января 2023 года, а сам токен подорожал на 23 процента за последние 30 дней.

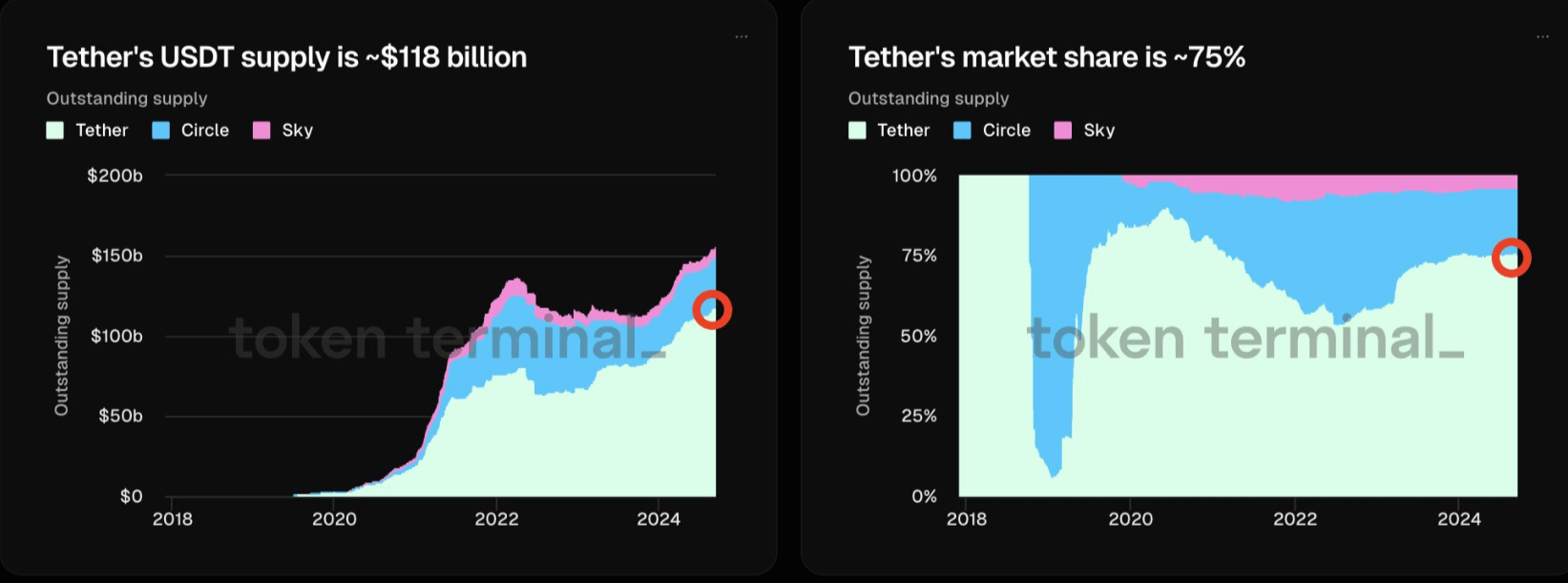

Отдельного внимания заслуживает USDT, крупнейший стейблкоин рынка по рыночной капитализации. Его доля рынка выросла более чем на 20 процентов за последние два года и теперь составляет более 75 процентов – об этом свидетельствуют данные экспертов Token Terminal.

Рост капитализации стейблкоина USDT

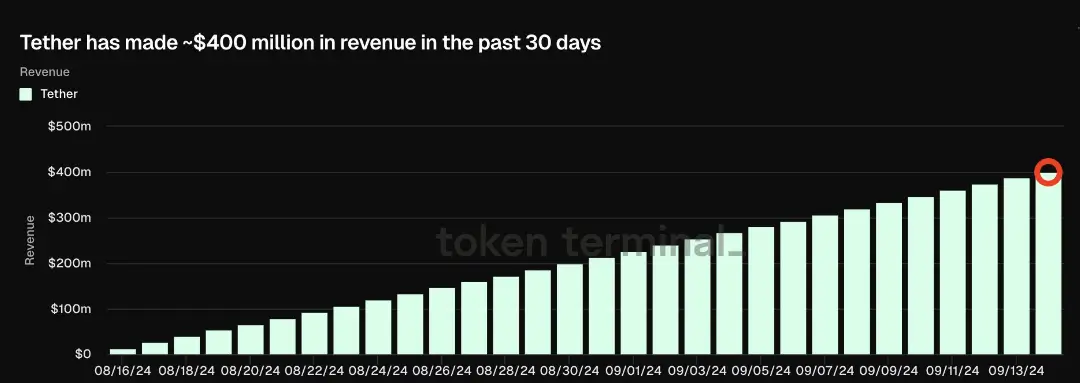

За прошедший месяц компания-эмитент Tether получила доход в размере около 400 миллионов долларов, сообщает Cointelegraph.

Доходы компании Tether, которая выпускает стейблкоин USDT

Рост доходов произошёл после рекордного первого квартала для эмитента – за этот период Tether получила более 4.5 миллиарда долларов прибыли. Примечательно, что большая часть показателя на сумму в 3.52 миллиарда долларов была получена благодаря финансовым поступлениям от вложений в BTC и золота, в то время как лишь 1 миллиард долларов образовался за счёт операционных доходов.

13 августа баланс USDT на криптобиржах достиг рекордной отметки в 20.33 миллиарда долларов, что свидетельствует о готовности инвесторов к переводу таких токенов в популярные криптовалюты без привязки к цене доллара или других активов. Исторически баланс Tether на биржах увеличивался как во время медвежьих, так и бычьих циклов, то есть токен находит свои варианты применения при любых рыночных условиях.

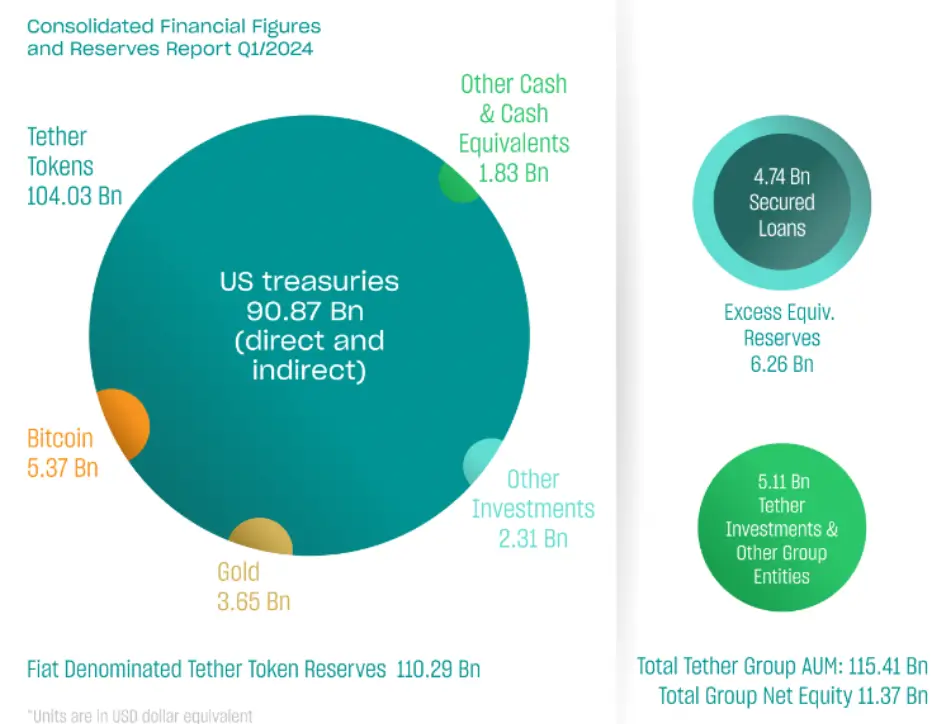

Резервы компании Tether, которая выпускает стейблкоин USDT

Всё же при медвежьем цикле рост резервов USDT часто сигнализирует о том, что трейдеры конвертируют волатильные криптовалюты в монеты со стабильной стоимостью, стремясь обеспечить безопасность на фоне рыночной неопределённости.

И наоборот: во время бычьих циклов накопление USDT может свидетельствовать о том, что трейдеры готовятся использовать стейблкоины для покупки криптовалют при падении цен.

В итоге эксперты уверены, что неплохим выбором для любителей цифровых активов станут токены проектов из сферы децентрализованных финансов по примеру AAVE, Compound, Kamino и прочих известных площадок. Конечно, их мнение не гарантирует рост токенов таких приложений, однако версия кажется логичной. Всё же по мере снижения базовой процентной ставки более рискованные активы оказываются всё более приемлемыми для держателей капитала.

2bitcoins.ru

2bitcoins.ru