1. Резервы ликвидности

2. Еще больше ликвидности

3. Японский фактор

4. Обезвоживание

5. Когда уже альтсезон?

6. Торговая стратегия

Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — «Вода, везде вода» (Water, Water, Every Where). В нем автор указал на что, ключевым фактором роста криптовалютного рынка является долларовая ликвидность, которая сейчас удерживается на низком уровне, но вскоре может существенно возрасти.

Хейс объяснил, как действия Федеральной резервной системы (ФРС) и Министерства финансов США виляют на объем ликвидности и изложил свои прогнозы по изменению этого показателя в ближайшем будущем, а также его влияние на стоимость некоторых цифровых активов.

Команда Incrypted подготовила краткий пересказ текста.

Более 98% чашки кофе — это вода, и именно вода, а не метод помола и заварки является основным фактором, влияющим на качество приготовленного напитка. В контексте инвестиций роль воды выполняет ликвидность, без которой невозможно получить прибыль, но нас часто отвлекают от этой истины менее значимые детали.

А если финансовые активы оцениваются в долларах США и с учетом объема казначейских облигаций Соединенных Штатов (UST), то логично предположить, что количество валюты и долларового долга на мировом рынке являются наиболее важными переменными для инвестора.

Резервы ликвидности

Чтобы определить механизмы добавления и сокращения фиатной ликвидности нам нужно сосредоточиться не на ФРС, а на Министерстве финансов США. Чтобы понять, почему именно эта структура играет ключевую роль в финансовой системе Pax Americana прочитайте мое эссе «Кайт или доска».

В период фискального доминирования необходимость финансирования правительства перевешивает инфляционные риски. Это означает, что банковский кредит и, следовательно, рост номинального ВВП должны поддерживаться на высоком уровне, даже если это приводит к устойчивому росту инфляции.

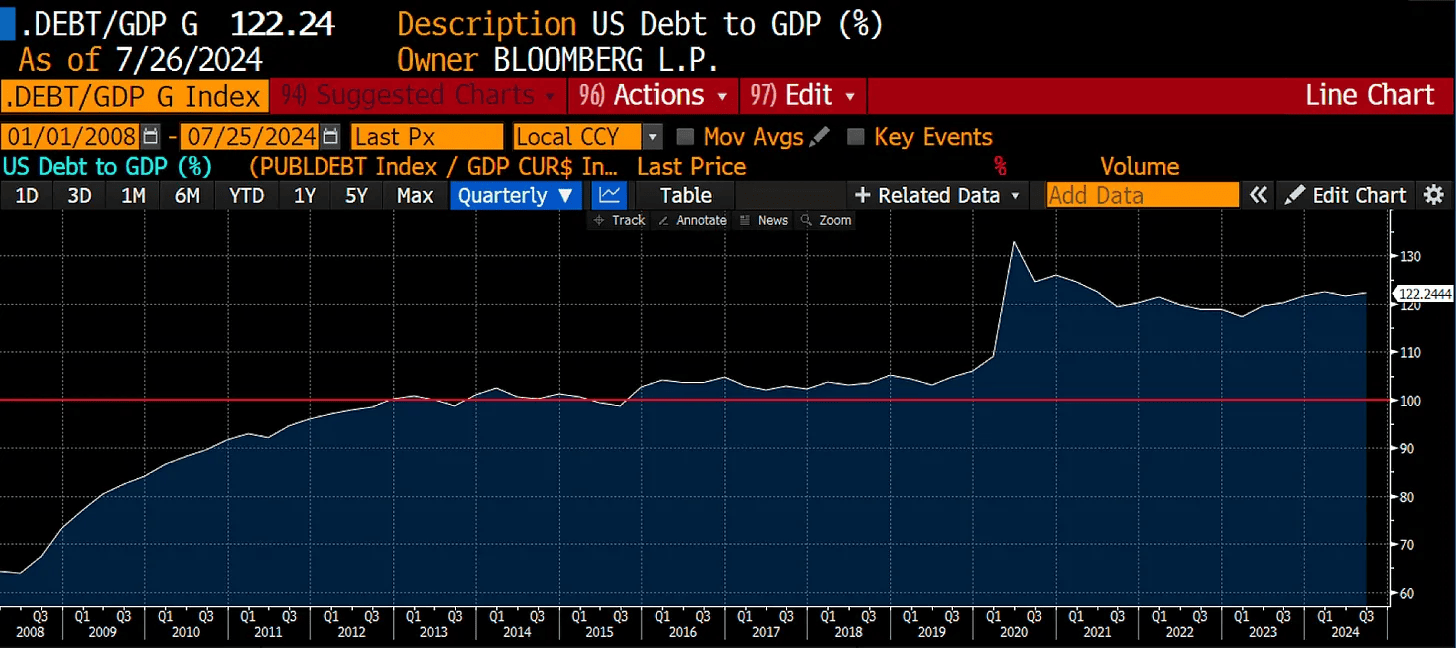

Когда соотношение государственного долга к ВВП превышает 100%, он начинает расти экспоненциально по отношению к экономике, поэтому после преодоления этого порога всю власть получает структура, контролирующая предложение долга, а центральный банк превращается в контролируемый ею «денежный принтер».

Пандемия COVID и связанные с ней финансовые стимулы привели к быстрому преодолению этой критической отметки в экономике США и переход власти от ФРС к Казначейству был лишь вопросом времени.

Чтобы создать больше кредитов и подстегнуть рынки активов без открытой гиперинфляции главе Казначейства Джанет Йеллен требуется высвободить денежную ликвидность, аккумулированной на счетах ФРС в виде:

- программы обратного репо (RRP). Это пул на балансе ФРС, в котором фонды денежного рынка (MMF) размещают наличные, получая взамен процентные выплаты;

- банковских резервов. Работают по тому же принципу, что и RRP, позволяя банкам размещать избыточные активы в ФРС под определенный процент (IORB).

Пока эти деньги находятся на балансе центробанка, они не могут использоваться для создания кредитов и стимулирования роста рынков. Фактически, при помощи RRP и банковских резервов ФРС перекрыла денежный поток от программы количественного смягчения (QE) в экономику. В результате вместо инфляции товаров и услуг произошла инфляция финансовых активов, что позволило правительству увеличить налоговые поступления и снизить долговую нагрузку.

Главная задача Джанет Йеллен — обеспечить номинальный экономический рост, чтобы сохранить доходы от налогов и продолжить финансировать крупнейший в истории человечества госдолг. Для этого она будет использовать все доступна инструменты включая и высвобождение ликвидности с балансов ФРС.

Чтобы сделать это Казначейство должно предложить банкам и MMF инструмент, который позволит получать такой же безрисковый доход, как и хранение наличных на счетах ФРС. Идеальным решением могут стать казначейские векселя (T-bills) со сроком погашения менее одного года и доходностью, хотя бы немного превышающей выплаты по резервам и RRP.

Может ли Казначейство США выпустить векселей на $3,6 трлн? Годовой дефицит правительства составляет $2 трлн и его финансируют за счет долговых ценных бумаг. Конечно, Казначейство не обязано использовать именно вексели и может создавать вместо них долгосрочные обязательства, но банки и MMF не согласятся обменять свои наличные на что-либо кроме векселей.

Однако, если T-bills приносят хоть немного больше дохода, чем программа обратного РЕПО, денежные фонды переводят свои наличные в этот инструмент. И на данный момент месячные казначейские вексели генерируют примерно на 0,05% больше прибыли, чем выплаты по RRP.

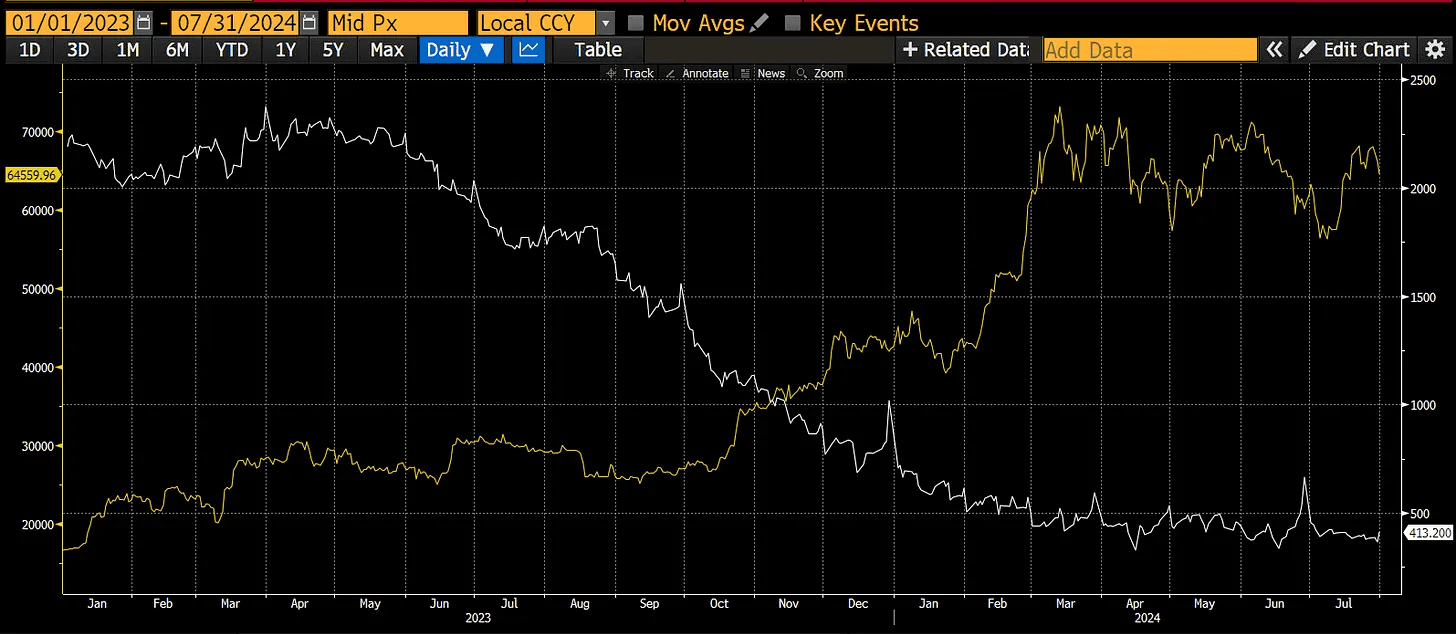

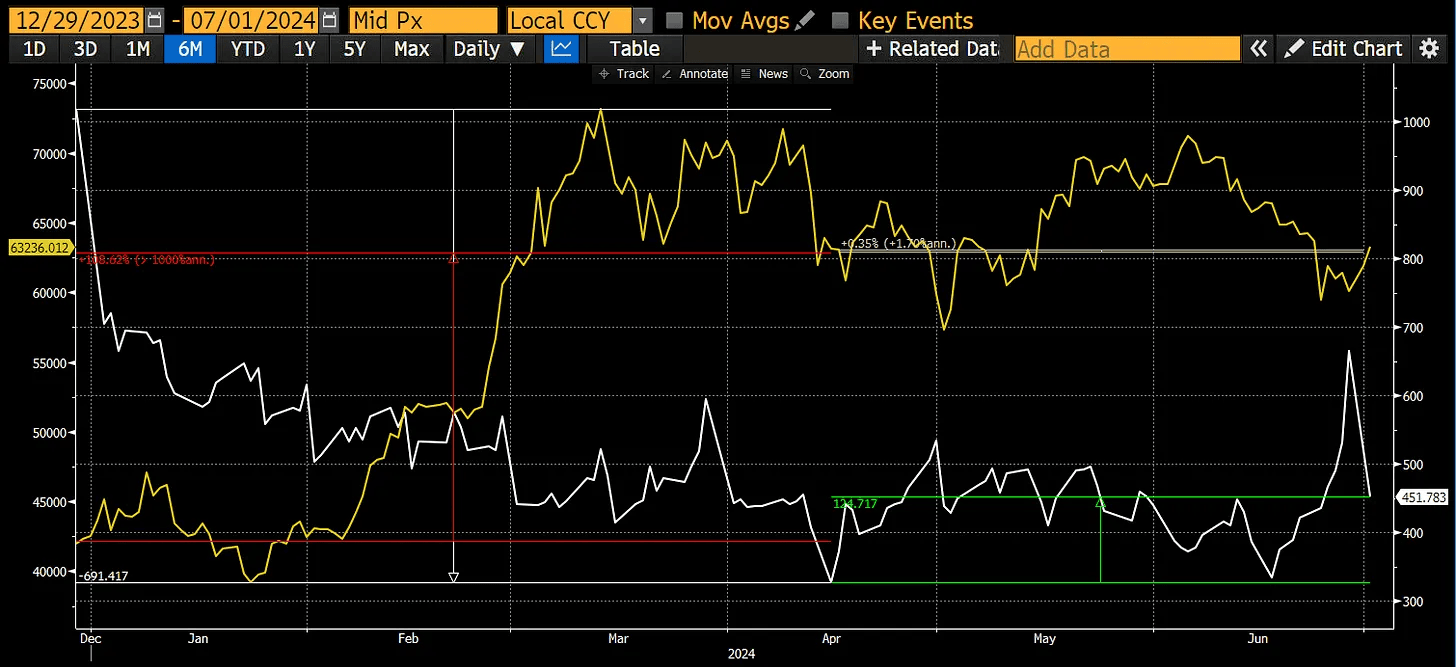

Но почему участники крипторынка вообще должны переживать о высвобождении активов со счетов ФРС? Дело в том, что снижение объема RRP и рост ликвидности на рынке приводит к ралли биткоина и других активов. Приведенный ниже график наглядно демонстрирует это.

Ключевой вопрос в том, сможет ли Джаннет Йеллен вызвать переток оставшихся $300-400 млрд из баланса ФРС в вексели?

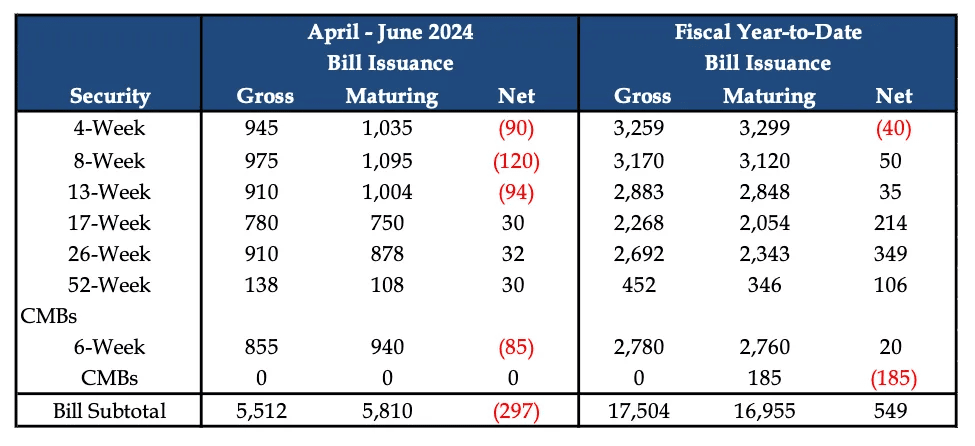

В последнем квартальном документе о рефинансировании (QRA) Министерство финансов сообщило, что планирует выпустить T-bills на $271 млрд до конца этого года. Другим важным инструментом может стать Программа обратного выкупа Казначейства США в рамках которой регулятор выкупает неликвидные долговые бумаги, финансируя эти сделки за счет сокращения общего счета (TGA) или при помощи векселей.

До ноября 2024 года Минфин может выкупить низколиквидных обязательств на сумму до $30 млрд, что фактически эквивалентно выпуску векселей на ту же сумму. Это позволит увеличить переток средств из RRP до $301 млрд.

Это серьезное вливание ликвидности. Однако Казначейство может существенно поднять планку, если опустошит свой TGA на $750 млрд, чтобы предотвратить или отсрочить остановку работы правительства. Это станет возможным с 1 января 2025 года, после повышения потолка госдолга.

Таким образом Минфин США может добавить на рынки от $301 млрд до $1,05 трлн до конца года. Это спровоцирует ралли для всех рискованных активов, включая криптовалюту, в преддверии президентских выборов.

Еще больше ликвидности

За последние 18 месяцев Казначейство влило в рынки $2,5 трлн за счет снижения баланса RRP, но еще больше законсервированных в виде банковских резервов ФРС денег ждет своего часа. Как же выпустить их на рынок?

Коммерческий банк готов обменять один доходный инструмент на другой, если для них будут одинаковые требования к капиталу, но при этом новый будет приносить больше прибыли.

Сейчас T-biils не эффективны для этой цели, поскольку IORB все еще выше доходности векселей. Однако если Казначейство увеличит предложение этих обязательств настолько, что балансов RRP не хватить для их выкупа, то доходность векселей должна возрасти, а цена упасть. И как вексели начнут приносить больше прибыли, чем выплаты по балансам от ФРС, банковские резервы повторят движение RRP, а это дополнительные $3,3 трлн ликвидности для финансовых рынков.

При этом у банков есть стимул покупать казначейские векселя, поскольку, в отличие от долгосрочных казначейских облигаций они не требуют удерживания дополнительного капитала и не связаны с рисками, спровоцировавшими банковский кризис в 2023 году.

Японский фактор

Укрепление иены по отношению к доллару вызвало шок на мировых финансовых рынках — многим пришлось столкнуться с последствиями использования кредитного плеча и продавать то, что можно было продать.

Если соотношение доллар-иена достигнет 100, то новое снижение на рынках будет обусловлено репатриацией капитала Японии, а не сворачиванием сделок нескольких хедж-фондов. Это значит, что японские инвесторы будут продавать казначейские облигации США и акции американских компаний — в основном, техгигантов вроде NVIDIA, Microsoft, Google и других.

На фоне бурной реакции рынков, Банку Японии пришлось отказаться от планов по повышению ставки. С точки зрения ликвидности, это значит, что в худшем случае иена продолжит торговаться в боковом диапазоне и на рынке не появятся новые дешевые кредиты. Так что теперь, когда угроза с этой стороны осталась позади, все внимание вновь обращено на действия Министерства финансов США.

Обезвоживание

Без воды мы умираем, а без ликвидности мы не можем заработать. Почему начиная с апреля криптовалюты торгуются в боковике или снижаются? Потому, что большая часть налоговых поступлений приходится на этот месяц, что снижает потребность в заимствованиях со стороны Казначейства.

Даже если при этом правительство продолжает занимать, отсутствие инструментов, сопоставимых с наличными удаляет ликвидность с рынка — деньги остаются на балансах ФРС, не позволяя рисковым активам расти.

Приведенная ниже диаграмма показывает, что в период активного выпуска векселей с января 2023 года по апрель 2024 года биткоин рос, а баланс RRP — снижался. С апреля по июль, когда темпы эмиссии T-bills сократились, RRP начал расти, а биткоин перешел боковое движение с периодическими просадками.

Если планы Казначейства США, по выпуску векселей на $301 млрд до конца года будут реализованы, то биткоин быстро восстановит падение, вызванное укреплением иены. Я думаю, что следующая цель для первой криптовалюты — $100 000.

Когда уже альтсезон?

По сути, альткоины являются бета-ставкой на биткоин с большим потенциалом роста и более высокими рисками. Однако в этом цикле биткоин, а с недавних пор и Ethereum, получили новый источник инвестиций в виде биржевых фондов (ETF) в США. Поэтому, хотя оба актива и пережили коррекцию после апреля 2024 года, они избежали того кошмара, который развернулся на рынке альткоинов.

Я думаю, что альтсезон вернется только после того, как биткоин и Ethereum закрепятся на уровнях выше $70 000 и $4 000 соответственно. Солана также поднимется выше $250 долларов, но ее влияние на рынок в целом будет менее ощутимым за счет сравнительно низкой капитализации.

Торговая стратегия

По мере наращивания темпов выпуска векселей и действия программы обратного выкупа Казначейства ликвидность на рынке будет расти. Кроме того, если Харрис потребует дополнительной поддержки в виде бурного фондового рынка, — Казначейство опустошит свой баланс, чтобы обеспечить ее.

В любом случае я ожидаю, что криптовалюты выйдут из бокового и нисходящего трендов начиная с сентября — до того времени я буду набирать позиции. Выборы в США состоятся в начале ноября, поэтому Казначейство будет особенно активным в октябре, создав самые благоприятные условия для рынков в этом году. В период этого роста я начну продавать, фиксируя прибыль от наиболее спекулятивных сделок.

Криптовалюты также могут расти вместе с шансами Трампа на победу в президентской гонке. Однако эти шансы, достигнув своего пика после покушения и дебатов с Джо Байденом, начали снижаться. Харрис имеет много недостатков, но она не восьмидесятилетний овощ и этого достаточно, чтобы победить. Поэтому я предпочел бы наблюдать за этой лотереей со стороны и вернуться уже после поднятия потолка госдолга в январе или феврале следующего года.

После этого ликвидность потечет из Казначейства и, возможно, со счетов ФРС, чтобы вернуть рынки в восходящий тренд и мы увидим настоящий буллран. Моя основная цель по биткоину остается неизменной — $1 млн.