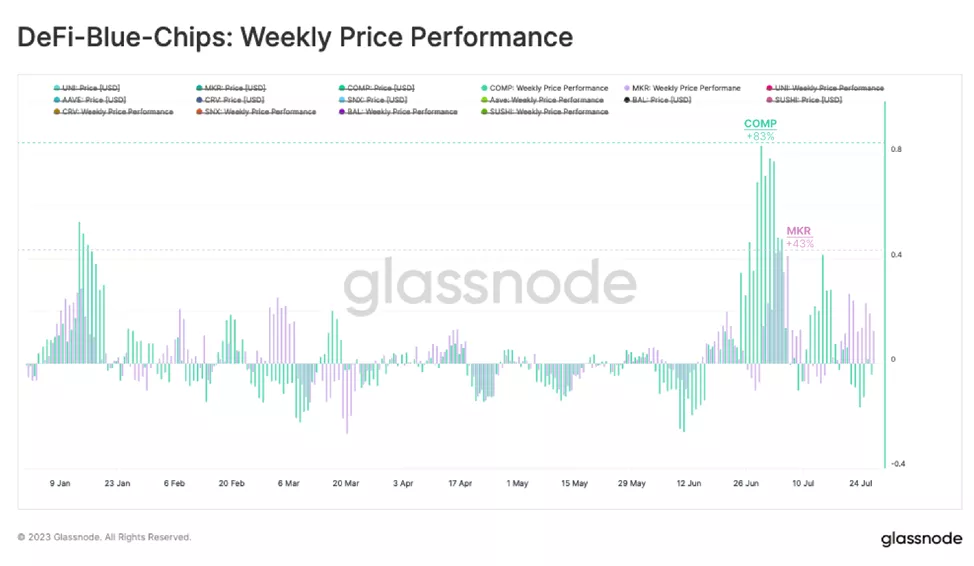

За последние недели DeFi-токены, в первую очередь MKR и $COMP, показали опережающую рынок динамику. Эксперты из Glassnode связали это с активностью розничных трейдеров.

Аналитики отметили противоречивый новостной фон — от признания SEC 68 токенов ценными бумагами до шумихи вокруг биткоин-ETF и частичной победы Ripple.

За этот период индекс DeFi-активов показал рост на 56% от минимума 11 июня.

Драйверами движения стали Maker (MKR) и Compound ($COMP). Специалисты объяснили это явление новыми фундаментальными принципами проектов.

28 июня CEO последнего Роберт Лешнер объявил о своем уходе и запуске Ethereum-фонда с фокусом на инвестиции в ценные бумаги Казначейства США в рамках компании Superstate.

Структура также будет инвестировать в активы правительственных агентств и другие инструменты, поддерживаемые государством. На этом фоне $COMP подорожал на 83%.

Примерно в то же время MakerDAO активировал Smart Burn Engine — программу обратного выкупа MKR из пула Uniswap за счет избыточного DAI. В результате цена актива за неделю взлетела на 43%.

Смещение фокуса поддержало торговую активность на DEX — соотношение объема торгов к аналогичному показателю на централизованных платформах взлетело с 3,75% до 29,25%.

В абсолютных значениях эти изменения не проявились на крупнейшей в секторе площадке Uniswap в сети Ethereum. Причина — переориентация на Arbitrum. Аналог платформы в L2-решении сконцентрировал 16,2% недельных суммарных оборотов. В марте показатель был вдвое выше (32,8%).

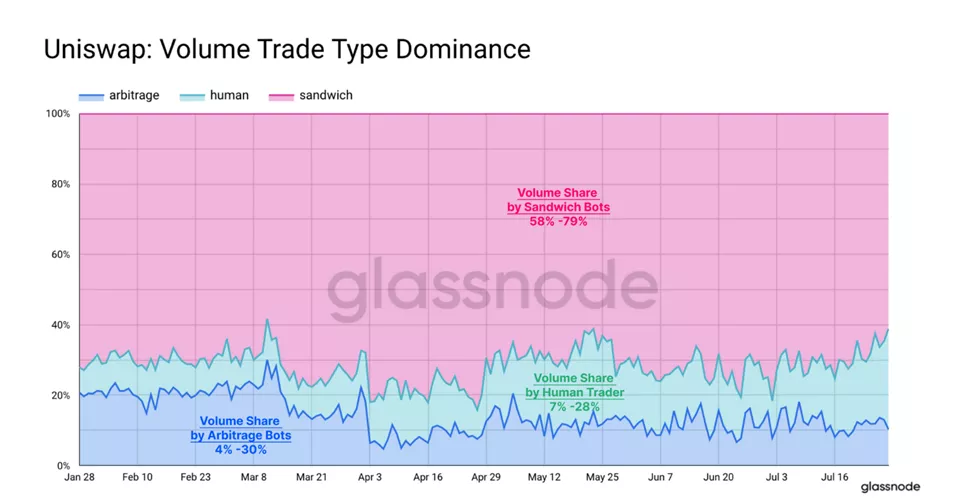

В структуре активности на Uniswap аналитики зафиксировали рост торговых объемов, приходящихся на трейдеров, до 28%, что соответствует периоду повышенного интереса к DeFi-токенам.

Доля сэндвич— и арбитражных ботов сократились соответственно до 62% и 10%. Для сравнения, на максимуме с конца января последние формировали до 79% и 30% торговой активности.

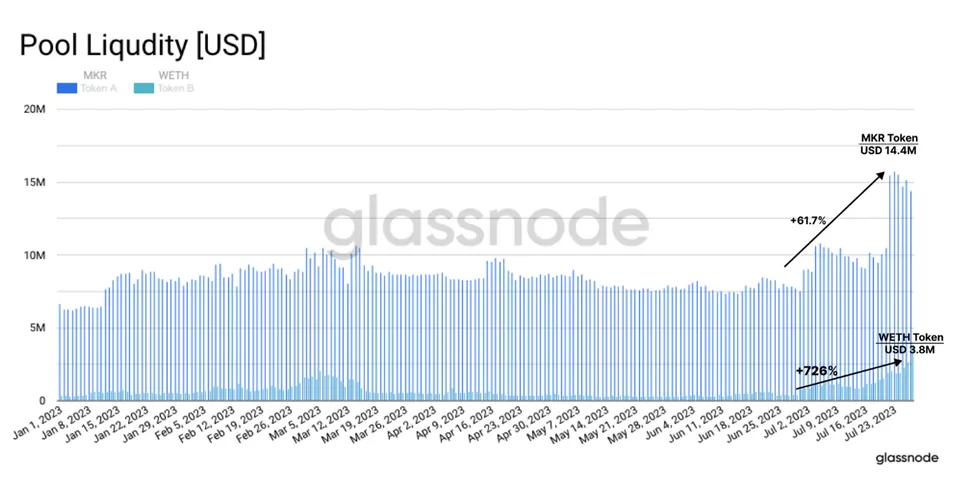

С момента анонса MakerDAO программы обратного выкупа наибольшая концентрация ликвидности токена на Uniswap v3 пришлась на пул MKR/WETH. Объем MKR в стоимостном выражении за рассматриваемый период увеличился на 61,7% (до ~$14,4 млн), WETH — на 726% (до ~$3,8 млн).

Аналитики подчеркнули, что «поставщики ликвидности сигнализируют об ожидании более высоких объемов торгов по этой паре».

В результате активного спроса на MKR доля WETH в стоимостном выражении в пуле возросла с 4,4% до 21,2%.

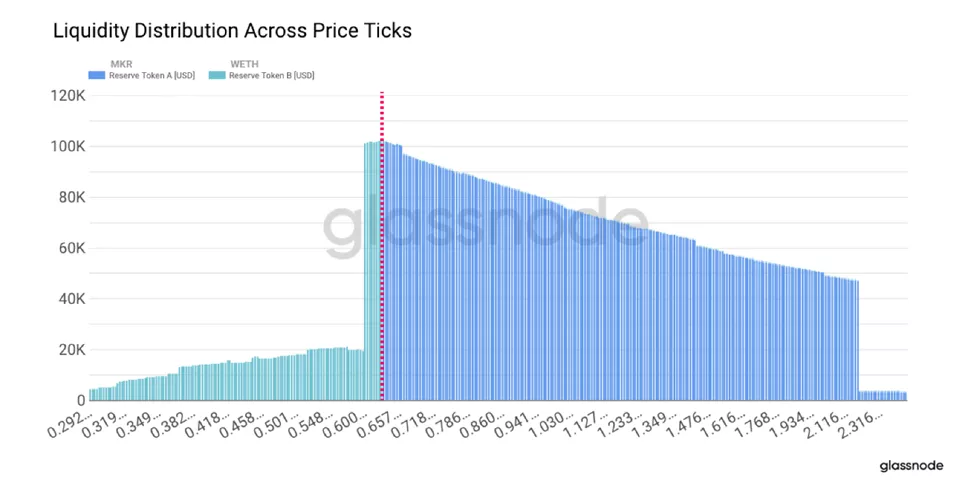

Специалисты предложили обратить внимание на ликвидность MKR-WETH вне текущего диапазона, где она концентрируется. Они отметили, что параметр повышается при ценовых тиках, намного превышающих курс MKR/ETH (ситуацию иллюстрирует приведенный ниже график).

Поскольку поставщики ликвидности переводят свой капитал в более высокие ценовые диапазоны, они в некотором смысле покупают опцион «вне денег» на уровнях выше текущей цены, согласно специалистам.

«Исходя из предположения, что поставщики ликвидности являются рациональными субъектами, стремящимися к получению прибыли, движение их ликвидности может дать аналогичное рынку опционов представление об ожидаемой волатильности и предполагаемом диапазоне токена», — пояснили эксперты.

Напомним, 30 июля неизвестный атаковал пулы стейблкоинов DEX Curve Finance. Биржа потеряла цифровые активы на сумму около $52 млн.

За первое полугодие 2023 года криптоиндустрия столкнулась с 395 взломами, потеряв в результате около $479,4 млн.

forklog.com

forklog.com