Утраченные иллюзии: в экономических вопросах большинство всегда неправо

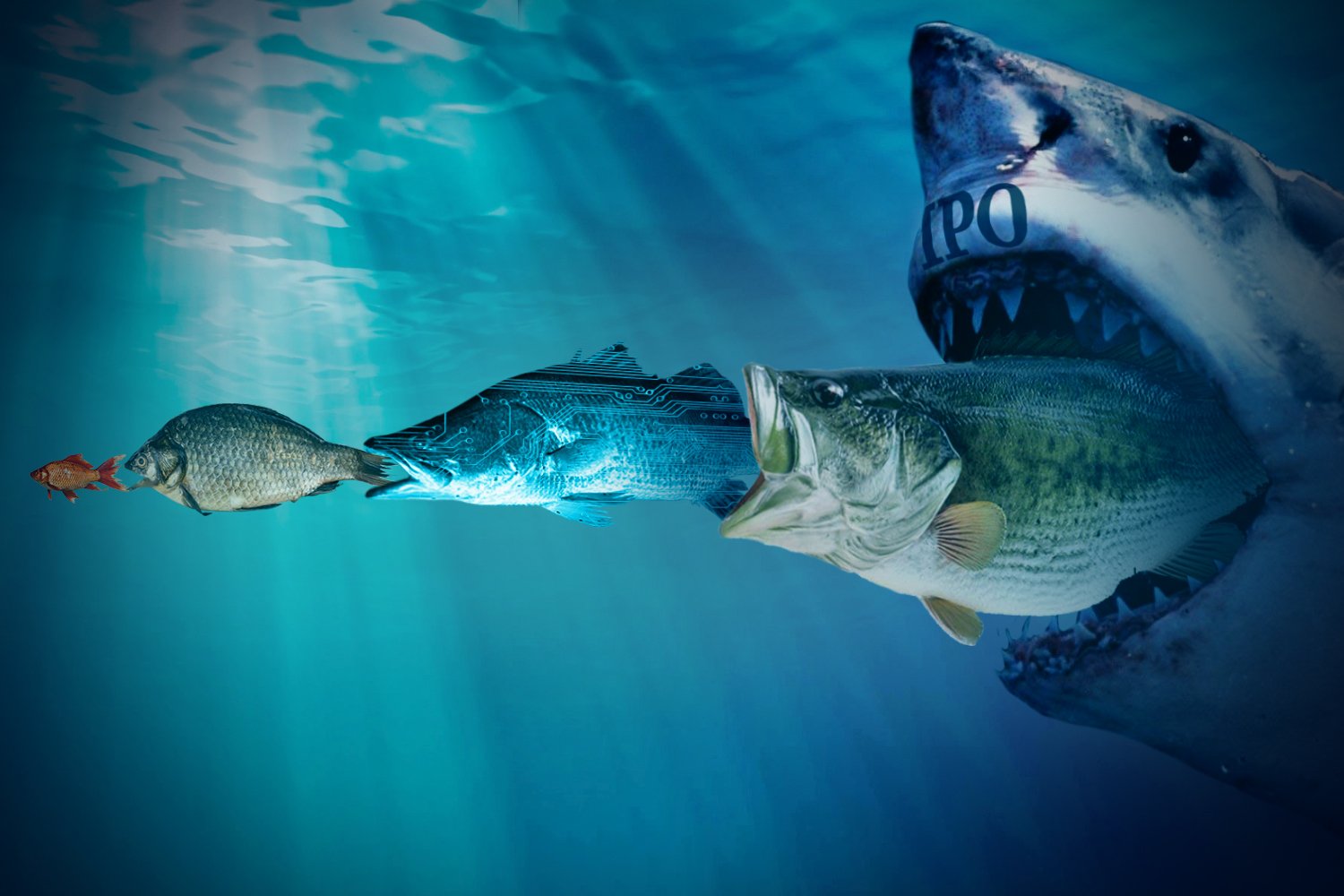

Мы продолжаем тему централизованности крипторынка, и на очереди инструмент, который может предоставить возможность финансовым учреждениям напрямую контролировать криптокомпании. Речь пойдет об IPO. Как ни странно, данный способ привлечения инвестиций становится все более популярным в криптопространстве.

В 2018 о своих планах провести публичное размещение акций заявили майнинговые компании — такие, как лидер отрасли Bitmain и его ближайшие конкуренты Canaan Creative, Ebang Communications, Bitfury, и некоторые криптовалютные биржи, например, канадская Coinsquare и некогда китайская Huobi, которая хочет попасть на Гонконгскую фондовую биржу вообще путем обратного IPO, по слухам, приобретя больше 70% акций и тем самым поглотив компанию Pantronics Holdings Ltd.

Привлечение финансирования является естественным стремлением компаний, которые оперируют в условиях «медвежьего» рынка. Падение стоимостей криптовалют на 70% провоцирует сокращение объемов торгов на биржах, что приводит к недобору комиссий с транзакций. В свою очередь, майнинговые производители сталкиваются с падением цен на свои аппараты из-за снижения спроса, связанного с ростом цен на электричество и увеличением сложности майнинга, а также необходимых для него вычислительных мощностей. Но почему криптокомпании начали выбирать именно IPO? «IPO и рынки акций по-прежнему более ликвидны. Конечно, размещение токенов сделало сбор капитала проще. Но если есть возможность привлечь финансирование традиционным способом, то многие все равно выберут именно его», — считает наш эксперт, топ-менеджер и партнер криптовалютного венчурного фонда Нитин ЕАПЕН.

Публичное размещение акций предполагает, что компания раскрыла отчетность и прошла проверку регуляторов и андеррайтеров, что повышает уровень доверия к ней со стороны потенциальных инвесторов. Со снижением рисков вкладываться в такую организацию изъявляют желание большее количество серьезных институциональных инвесторов, кроме того, некоторым из них «по закону нельзя осуществлять никакие другие капиталовложения, кроме как приобретать долю в акционерном капитале», продолжает эксперт.

Проводящие IPO криптовалютные компании особенно заинтересованы в держателях крупного капитала, для которых акции могут быть более эффективным инвестиционным инструментом, чем венчурное участие в капитале, и предоставляют инвестору больше возможностей для маневра. Несмотря на более низкие проценты доходности по сравнению с венчурными инвестициями, держатели акций могут в любой момент продать их и не упустить другие инвестиционные возможности, а деньги венчурных капиталистов могут годами «сидеть в проектах без возможности выхода.

«Именно по этой причине и проводится IPO. Этот механизм на самом деле показывает, что даже если вы как инвестор решили вложиться в криптобизнес, вам будут доступны обычные традиционные способы выхода. Больше возможностей для инвесторов и учредителей позволит компаниям привлечь больше людей в свое видение», — заключает Нитин ЕАПЕН.

Понимая инвестиционную привлекательность акций, которые позволят крупным инвесторам традиционным способом зайти на новый и интересующий их рынок, криптокомпании ставят высокие плановые суммы. Если в 2015 году майнинг-фирма Bitcoin Group Ltd собрала всего $5,9 млн, то в 2018 Canaan Creative и Ebang Communication заявили о планах привлечь по $1 млрд, а Bitmain и вовсе замахнулся на $18 млрд. Но не все компании торопятся начать продавать акции.

Давно ходят слухи о том, что ведущая американская биржа Coinbase планирует IPO. Однако 30 октября президент и операционный директор биржи Асиф ХИРДЖИ сообщил о том,что в ближайшем будущем компания не собирается размещать акции, но добавляет, что однажды Coinbase все-таки должна стать публичной. Сейчас же подогревание слуха ведущим CNBC, кажется, было сделано специально для поддержания актуальности Coinbase, что необходимо в условиях быстро меняющегося сектора «централизованных криптобирж», считает консультант институциональных хедж-фондов и биткоин-энтузиаст Майкл ГРАУБ.

Несмотря на падение рынка на 70% и сокращение объема торгов американцами на бирже на 80% с начала года, компания ожидает выручку в размере $1,3 млрд и $456 млн чистой прибыли, что на $76 млн больше по сравнению с прошлым годом. Президент Coinbase отмечает, что основным источником дохода компании до сих пор остаются комиссии с торговой площадки, но такой вид дохода тесно коррелируют с объемами торгов и, соответственно, курсами криптовалют.

Чтобы сделать притоки средств более предсказуемыми, компания диверсифицирует бизнес. В этом году Coinbase запустила кастодиальный сервис институционального уровня Coinbase Custody, клиенты которого могут держать большие объемы цифровых валют в холодном хранилище. Брокерско-дилерское обслуживание сервиса предлагает клиентам расширенные торговые возможности, такие, как управление рисками и маржинальная торговля, которые позволяют им использовать в том числе и заемный капитал.

Продукт еще не набрал обороты, но в ходе недавнего раунда привлечения инвестиций серии Е, результатом которого стали капиталовложения на сумму $300 млн, компания сообщила инвесторам, что в ближайшие недели кастодиальный сервис ожидает 40 клиентов с активами общей стоимостью в более чем $1 млрд. Более того, 31 октября Нью-Йоркская инвестиционная компания Wilshire Phoenix сообщила, что запустит $500-миллионный институциональный биткоин-фонд совместно с Coinbase Custody.

Ко всему прочему, Coinbase является одной из самых урегулированных криптокомпаний. Две недели назад она получила лицензию от регулирующих органов штата Нью-Йорк, позволяющую ей работать в качестве независимого квалифицированного кастодиана для шести криптовалют, включая биткоин и эфириум. Теперь подразделение Coinbase Custody Trust Company будет подотчетно New York Department of Financial Services, а его деятельность будет регулироваться банковским законом штата.

Основным инвестором последнего раунда серии Е выступил хедж-фонд Tiger Global. Похоже, что компания и без IPO представляет интерес для институциональных инвесторов, которые приветствуют попытки диверсификации бизнеса и повышения уровня соответствия законодательным нормам и выстраивания диалога с регуляторами. Общая капитализация Coinbase перешагнула за отметку $8 млрд. «Coinbase хочет добавить на платформу порядка 200-300 токенов, что может сделать компанию одной из самых ценных в мире», — считает наш эксперт Майкл ГРАУБ.

Если все и так неплохо, то почему тогда компания должна будет выйти на IPO в определенный момент в будущем? Дело все в том, что любой стартап, привлекающий венчурное финансирование, должен рано или поздно сделать возврат инвестиций. За все время существования Coinbase успела привлечь более $500 млн венчурного капитала. «Венчурные инвестиции нуждаются в окончательном выходе. Это обычно либо приобретение гораздо более крупной компанией, либо публичное размещение акций. Такими способами венчурный капитал возвращает свои инвестиции. Поэтому IPO для Coinbase как компании с сильным венчурным капиталом — вполне логическое будущее», — заключает венчурный специалист Итан ПИРС.

«Будучи развивающейся компанией, Coinbase решит вознаградить своих инвесторов, выйдя на IPO и предоставив им возможность выхода. Большинство венчурных капиталистов возвращают свои инвестиции именно через IPO, потому что они могут единовременно снять прибыль. Криптокомпании с венчурным инвесторами почти наверняка пойдут в какой-то момент на IPO, но это случится не сейчас, когда существует такая неопределенность на рынке», — считает ICO консультант Эндрю РОЗЕНБАУМ.

На данном этапе Coinbase удается развиваться за счет венчурного капитала, а наши эксперты видят потенциал в компании, которая, по их мнению, может составить реальную конкуренцию традиционным финансовым учреждениям. Продажа акций сейчас означала бы дать возможность финансовым гигантам подобраться вплотную к управлению компанией, что могло бы закончиться поглощением и теоретически роспуском существующей команды и сменой бренда. А так как Coinbase стремится и дальше расширять свой бизнес и, соответственно, дорожать в цене, то она, скорее всего, до последнего будет тянуть до момента, когда необходимо будет возвращать инвестированный в нее капитал. Тогда топ-менеджмент сможет выставить более высокий ценник как за акции, так и в случае продажи за компанию в целом.