Скандинавия станет полностью безналичной через 10 лет. Готовы ли банки?

Одним из моих самых ярких воспоминаний о переезде в Ирландию в 2005 году было впечатление от людей, стоящих в очереди в банк — они хотели заниматься бизнесом и открыть счет. Это выглядело очень странно. Будучи шведом, на тот момент я уже привык к онлайн-банкингу. Сегодня же большинство из нас не только перемещают деньги в цифровом эквиваленте, мы уже делаем это с наших мобильных телефонов.

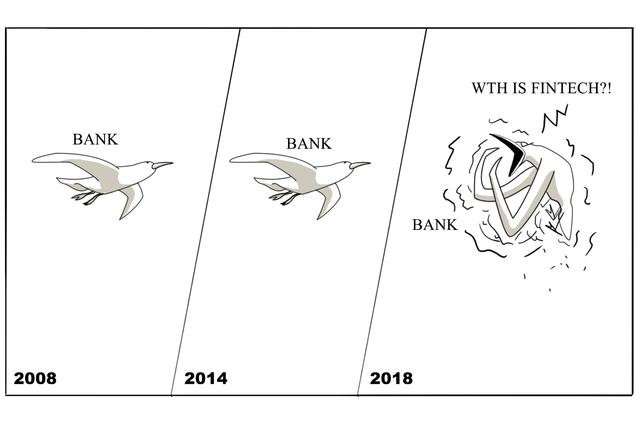

Для банков это и есть самая большая проблема — не отставать от темпа технологических изменений. А нестабильность банков, в свою очередь, является возможностью для финтеха. Сектор финансовых технологий разработал способ осуществления всех видов платежей: от криптовалют до покупок в газетном киоске по нажатию кнопки на телефоне.

Являясь финтех-советником в скандинавском регионе, я ежедневно слышу о проблемах B2B-платежей, мобильных платежей и электронной коммерции, и часто это связано с крупными «традиционными» банками, которые сталкиваются с тем, что не готовы к приходу подобных решений. Банки традиционно служили посредником и клиринговым центром для операций с наличными в мире, но какая роль будет отведена банкам в будущем? Я уверен, что банки точно знают, что для поддержания бизнеса и привлечения клиентов нового поколения, им нужна цифровая, оперирующая большим массивом данных, организация. Идея идти вставать в очередь в физическом банке — это далеко не привлекает те миллионы молодых банковских клиентов, которые уже все привыкли делать через свои смартфоны.

Задача, которая стоит перед банками, заключается не только в том, чтобы предложить клиенту удобное приложение. Речь идет о том, как управлять и извлекать выгоду из огромных объемов данных, которые притекают в организации благодаря цифровому банкингу. Речь идет о безопасности платежей и прочих операций на полностью безналичном рынке — в данный момент скандинавы ближе всех к тому, чтобы стать первым регионом в мире, который станет полностью безналичным, в течение 10 лет.

Кибербезопасность является еще одной серьезной причиной для беспокойства. Увеличивается число случаев внедрения вредоносного ПО, фишинга, мошенничества, кражи личных данных и отмывания денег. Задача для банков состоит в том, чтобы внедрить систему безопасности, которая проста в использовании, но все же достаточно безопасна для ликвидации угроз на текущих уровнях. Многие крупные банки ищут биометрические решения, такие как отпечатки пальца или сканирование сетчатки и распознавание лиц.

В равной степени многие не имеют универсального решения, когда речь заходит о «привязке» новых клиентов. Банки сегодня страдают от неэффективных и, в конечном счете, дорогостоящих процессов. У них все еще нет систем, чтобы эффективно вычислять клиентов с высоким уровнем риска. Большинство банкиров, с которыми я общаюсь, ищут решения, в которых можно легко и просто подписывать новых клиентов с помощью системы, которая автоматически отслеживает и анализирует его данные, которые, к слову, постоянно меняются.

Осознавая всю степень важности прогресса, крупнейшие банки изо всех сил стараются не отставать от технологических перемен. В то же время, большинство из них все еще держатся на устаревших ИТ-системах. Традиционные финансовые институты не до конца понимали ценность технологии, пока не стало слишком поздно. Стоит отметить, что даже мировой финансовый кризис не помог это осознать. Но старые системы не очень хорошо интегрируются в новый мир смартфонов и планшетов, что означает, что традиционные банковские платформы просто больше не смогут удовлетворять потребности рынка

Придумайте инновационную альтернативу, и вы обнаружите, что пришло время банков выстраиваться в очередь, чтобы вести бизнес с вами.

Об Авторе: Том Холгерссон является международным эдвайзером в области финтеха, бизнес-стратегии и предпринимательства, сотрудничает с компаниями из скандинавского региона и Юго-восточной Азии.