Finanzas descentralizadas es un término utilizado para describir protocolos basados en blockchain que brindan a los usuarios acceso a servicios financieros como comercio, endeudamiento y préstamos.

A diferencia de las finanzas tradicionales, donde la confianza juega un papel fundamental, los protocolos financieros descentralizados se construyen utilizando contratos inteligentes para eliminar intermediarios y el requisito de que las partes involucradas en una transacción confíen entre sí.

Conceptos básicos de DeFi

Los protocolos financieros descentralizados se pueden lanzar en prácticamente cualquier plataforma blockchain que admita contratos inteligentes de propósito general.

En la práctica, la mayor parte de la actividad financiera descentralizada se lleva a cabo en Ethereum, ya que es la cadena de bloques más popular para contratos inteligentes y disfruta de los niveles más altos de liquidez. Sin embargo, otras cadenas de bloques como Tron, BNB Chain, Polygon, Avalanche y Solana también están experimentando cierta adopción de DeFi.

Los protocolos DeFi se crean mediante contratos inteligentes, un enfoque que tiene sus ventajas y desventajas.

En el lado positivo, los usuarios de DeFi interactúan con protocolos directamente desde sus propias billeteras de criptomonedas, manteniendo el control de sus claves privadas en todo momento. Los protocolos DeFi también funcionan las 24 horas del día, los 7 días de la semana, sin restricciones geográficas, y cualquiera puede usarlos siempre que tenga una cantidad suficiente de fondos en su billetera criptográfica para pagar las transacciones que desea realizar.

Sin embargo, los proyectos DeFi también son vulnerables a los exploits. Los atacantes pueden encontrar errores en el código del contrato inteligente o una falla en el diseño económico del protocolo para robar fondos de los usuarios del protocolo. Los protocolos DeFi pueden resultar bastante complicados de actualizar, ya que las actualizaciones de protocolos pueden requerir que los usuarios migren tokens o realicen otras tareas tediosas.

Aunque toda la acción subyacente tiene lugar en la cadena de bloques, la mayoría de las personas utilizan protocolos financieros descentralizados a través de sitios web que proporcionan una interfaz visual fácil de usar para interactuar con el protocolo. Por ejemplo, la mayoría de los usuarios que desean intercambiar tokens en Uniswap lo hacen a través de la interfaz app.uniswap.org.

Una (muy) breve historia de DeFi en cripto

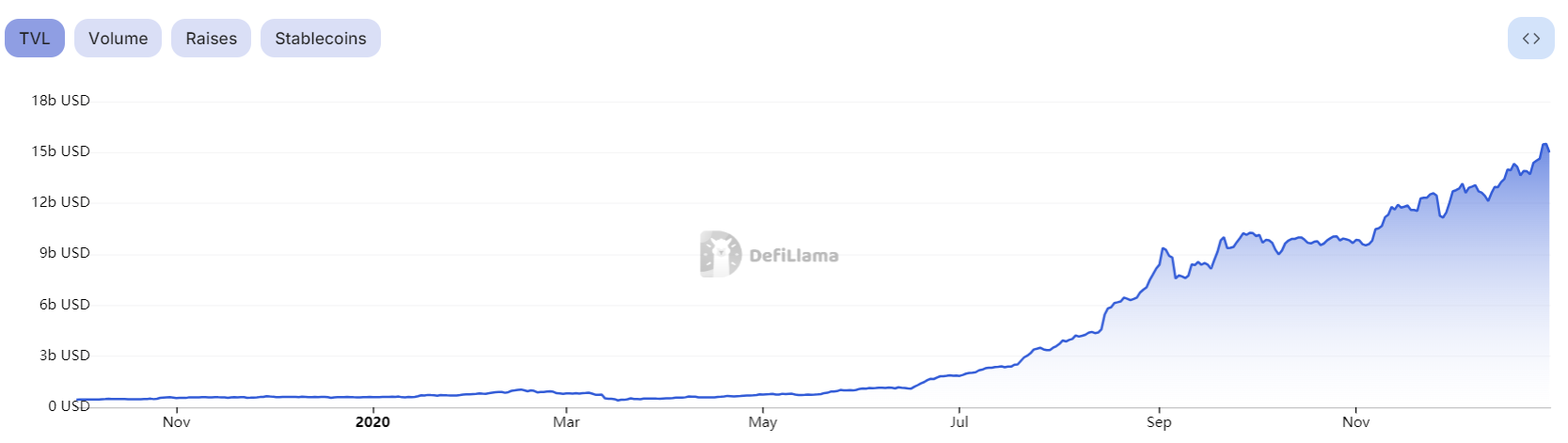

El término “finanzas descentralizadas”, que a menudo se abrevia como “DeFi”, comenzó a ganar prominencia en 2018. Sin embargo, hubo que esperar hasta 2020 para que las finanzas descentralizadas realmente despegaran: a menudo se hace referencia al período de 2020 en el que las finanzas descentralizadas explotaron en popularidad. como el “Verano DeFi”.

En 2020, el TVL (valor total bloqueado) del sector DeFi creció de menos de mil millones de dólares en mayo a un máximo de 1 mil millones de dólares en diciembre. Este fenómeno se conoció como “Verano DeFi”. Fuente de la imagen: DeFi Llama.

Uno de los mayores catalizadores de este repentino crecimiento del sector DeFi fue cuando Compound, un popular protocolo de préstamos descentralizados, lanzó su token de gobernanza COMP y comenzó a distribuirlo a los usuarios del protocolo mediante extracción de liquidez.

Gracias a la oportunidad de ganar tokens, los usuarios comenzaron a acudir a Compound y, finalmente, otros protocolos DeFi siguieron su ejemplo con incentivos de tokens similares.

Hoy en día, el valor total de los activos en los protocolos DeFi es de unos 50 millones de dólares, pero alcanzó los 177 millones de dólares durante el apogeo del mercado alcista de las criptomonedas de 2021.

Tipos de protocolos DeFi

Para comprender mejor qué es DeFi, veamos los tipos más populares de protocolos financieros descentralizados y lo que ofrecen a los usuarios.

Creadores de mercado automatizados (AMM): intercambios de tokens descentralizados

El tipo más popular de protocolos financieros descentralizados son los creadores de mercado automatizados (AMM). Estos son protocolos que utilizan fondos de liquidez para permitir a los usuarios intercambiar diferentes tokens directamente en la cadena de bloques. Uniswap es el pionero del diseño de AMM y sigue siendo el AMM más grande en términos de volumen de operaciones.

Además de utilizar el protocolo para comerciar entre diferentes tokens, los usuarios también pueden optar por proporcionar liquidez depositando tokens en grupos de liquidez. Los usuarios se sienten incentivados a hacerlo porque cobran una tarifa cada vez que el grupo de liquidez al que están proporcionando liquidez facilita un intercambio de tokens. La cantidad de tarifas que cobra un usuario es proporcional a la cantidad de liquidez que proporciona al grupo.

Convertirse en proveedor de liquidez en un AMM popular como Uniswap puede ser una buena forma de obtener ingresos adicionales, aunque proporcionar liquidez no está exento de riesgos; en algunos casos, simplemente tener tokens en su propia billetera es más rentable que usarlos para proporcionar liquidez. . Esto se debe a un concepto conocido como pérdida impermanente.

Uno de los mayores beneficios de los intercambios descentralizados basados en el modelo AMM es que cualquiera puede incluir cualquier token que desee, siempre que le proporcione liquidez. Esto significa que a menudo puedes encontrar tokens de nuevos proyectos de criptomonedas en AMM antes de que aparezcan en los principales intercambios centralizados de criptomonedas.

Sin embargo, también hay que estar atento a las estafas, ya que algunas personas intentarán engañar a los usuarios desprevenidos enumerando un clon falso de un token que tiene una gran demanda.

Además de Uniswap, otros ejemplos populares de AMM incluyen PancakeSwap, SushiSwap, Balancer, QuickSwap, TraderJoe y Osmosis.

Negociación de derivados descentralizada: negociación de contratos criptográficos en cadena con apalancamiento

Si bien el diseño de las AMM es muy inteligente, en última instancia realizan una tarea muy simple: intercambiar entre diferentes tokens. Mientras tanto, los intercambios de derivados descentralizados permiten a los usuarios especular sobre el precio de las criptomonedas de una manera más sofisticada y también les brindan la opción de utilizar el apalancamiento para amplificar sus resultados comerciales.

Uno de los beneficios de los intercambios de derivados descentralizados es que permiten a los usuarios especular incluso con criptoactivos que no están en la misma cadena de bloques que el propio protocolo de derivados descentralizados. Por ejemplo, puede utilizar el protocolo GMX, que está disponible en las plataformas blockchain Avalanche y Arbitrum, para especular sobre el precio de Bitcoin.

Hoy en día, los protocolos de negociación de derivados descentralizados más relevantes son dYdX y GMX.

Protocolos de préstamo: pida prestado criptomonedas u obtenga rendimiento de sus tenencias

Los préstamos son un servicio financiero clave y existen muchos protocolos DeFi que permiten a los usuarios tomar prestadas criptomonedas o prestarlas para ganar intereses.

En la mayoría de los protocolos, la cantidad que los usuarios ganan en intereses fluctúa según la demanda del mercado. Prestar un activo criptográfico que tiene una gran demanda puede recompensarlo con tasas de interés elevadas, mientras que prestar un activo criptográfico que tiene una demanda baja puede no generar casi ninguna ganancia.

Los protocolos de préstamos DeFi suelen tener sobregarantía, lo que significa que el valor de la garantía que usted proporciona debe ser mayor que el valor de los activos que desea pedir prestado.

Un protocolo de préstamos muy popular es Maker, que permite a los usuarios pedir prestada una moneda estable llamada Dai proporcionando criptomonedas como garantía. Otro protocolo de préstamos muy importante para el ecosistema DeFi es Aave.

Apuesta líquida: conserve la liquidez mientras obtiene recompensas por apostar

Los protocolos de apuestas líquidas permiten a los usuarios ganar recompensas por apuestas mientras mantienen el acceso a la liquidez.

Por ejemplo, si utiliza el protocolo Lido para apostar sus monedas ETH, recibirá una cantidad equivalente de tokens stETH, que siguen de cerca el precio de ETH, ya que pueden canjearse por monedas ETH apostadas a través del protocolo Lido.

De esta manera, puede ganar recompensas por apostar con su ETH mientras intercambia o presta su stETH en otros protocolos DeFi. Cuando quieras dejar de apostar, puedes canjear tu stETH para recuperar el ETH apostado.

Existen protocolos de participación líquida en la mayoría de las cadenas de bloques de prueba de participación que ofrecen contratos inteligentes de propósito general. En Ethereum, las opciones más populares son Lido y Rocket Pool. Mientras tanto, si es usuario de Solana, puede acceder a la participación líquida a través del protocolo Marinade.

Las mejores carteras DeFi

Si desea utilizar protocolos DeFi, necesitará una billetera que sea compatible con la red blockchain en la que se implementa el protocolo. Estas son algunas de las mejores billeteras DeFi que puedes usar de forma gratuita. Todas las billeteras que se muestran a continuación no tienen custodia, lo que significa que el usuario tiene la responsabilidad de mantener seguras sus claves privadas.

- MetaMask: la billetera más popular del mundo para redes compatibles con Ethereum y EVM

- Trust Wallet: una billetera de primer nivel compatible con una gran variedad de criptomonedas

- Billetera DeFi de 1 pulgada: una billetera criptográfica de uno de los equipos más prolíficos del ecosistema DeFi

- XDEFI: una billetera especializada para usuarios de DeFi y coleccionistas de NFT

- Phantom: la mejor billetera para los entusiastas de Solana DeFi

Esté atento a los hacks de DeFi

Como mencionamos anteriormente, los protocolos DeFi son vulnerables a varios tipos de exploits. Un atacante podría encontrar un error en los contratos inteligentes del protocolo DeFi y utilizarlo para robar fondos de los usuarios.

Alternativamente, un atacante podría identificar una falla en el diseño económico del protocolo y usarlo de manera diferente a la prevista por sus desarrolladores para obtener ganancias a expensas de otros usuarios.

En total, piratas informáticos expertos han robado miles de millones de dólares a los usuarios de DeFi a través de cientos de exploits de DeFi. Aquí hay solo una breve selección de algunos de los mayores hacks de DeFi de todos los tiempos:

- Febrero de 2022: robo de 320 millones de dólares de Wormhole

- Marzo de 2022: robo de 600 millones de dólares de Ronin Network

- Abril de 2022: robo de 182 millones de dólares de Beanstalk Farms

- Junio de 2022: 100 millones de dólares robados del Puente Horizonte

- Marzo de 2023: robo de 200 millones de dólares a Euler Finance

- Julio de 2023: 126 millones de dólares robados de Multichain

Los pros y los contras de las finanzas descentralizadas (DeFi)

Ahora que hemos aprendido los conceptos básicos de DeFi, repasemos rápidamente las principales ventajas y desventajas de las finanzas descentralizadas.

- Los protocolos DeFi funcionan las 24 horas del día, los 7 días de la semana, sin restricciones geográficas

- Los usuarios no necesitan proporcionar ninguna información personal.

- Los usuarios pueden intercambiar nuevos tokens antes de que aparezcan en los intercambios de cifrado centralizados.

- La falta de regulación permite una innovación extremadamente rápida

- La falta de intermediarios puede reducir los costos de ciertos tipos de transacciones.

- El uso de protocolos DeFi en ciertas cadenas de bloques (especialmente Ethereum) es costoso debido a las altas tarifas de transacción de la red.

- La falta de regulaciones hace posible que prosperen las estafas y los productos defectuosos

- Los protocolos DeFi pueden ser vulnerables a errores de contratos inteligentes o tener modelos económicos defectuosos

- El ecosistema DeFi es en gran medida autorreferencial y se basa en especulaciones.

La línea de fondo

En la comunidad de las criptomonedas, a menudo se contrasta DeFi con TradFi, que significa "finanzas tradicionales". Si bien muchos de los beneficios de DeFi propugnados por los entusiastas de las criptomonedas son reales (como la descentralización y la mejora de la privacidad), DeFi no es especialmente amigable para los principiantes y los usuarios deben estar atentos a las altas tarifas de transacción y los costosos exploits.

es.bitcoinethereumnews.com

es.bitcoinethereumnews.com