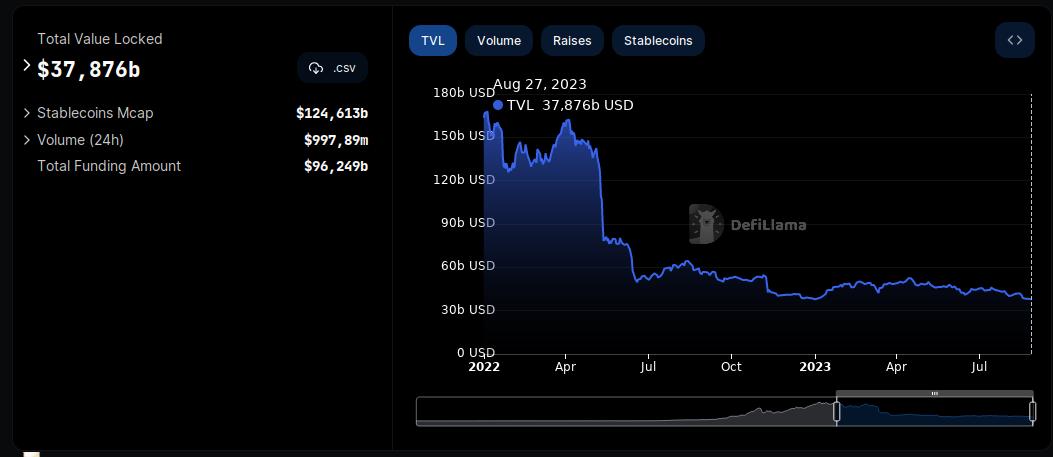

En este post te contamos las mentiras que han llevado al ecosistema DeFi, la abreviatura con que se conoce a las denominadas finanzas descentralizadas, a la crisis reputacional y de valor que padecen en la actualidad. El 1 de enero de 2022, las finanzas descentralizadas registraron un valor total bloqueado (TVL) de 163 mil millones dólares. En la actualidad, dicho TVL se sitúa en 37,6 mil millones de dólares.

DeFi

Fue en la primavera de 2022 cuando las DeFi comenzaron a estrellarse y a dejar ver que de descentralizadas, además del nombre, tenían poco más. La pesadilla para las DeFi comenzó con la caída de $LUNA/UST. Siguió con el caos de Celsius y 3AC, el desastre de stETH y su depeg y estalló con la caída de Alameda y FTX. Los consecuentes problemas de estabilidad financiera, de seguridad y transparencia fueron mermando el TVL DeFi, situándose el 1 de enero de 2023 en 38,1 mil millones de dólares. Una pérdida de más del 75% en un año.

Todas estas cifras subrayan que el ecosistema DeFi parece estar atravesando una crisis, no solo financiera, también de principios y credibilidad. En este post intentaremos explicar la compleja situación que se ha dado.

Caída de DeFi

Existen varias razones que explican la caída de las DeFi. La primera de ellas tiene que ver con la fuerte corrección experimentada en el mercado de las criptomonedas. Una tendencia que se ha mantenido durante este 2023.

Jordi Baylina: «El valor de DeFi llegará cuando de servicio a la economía productiva

Comenzamos nuestra historia en noviembre de 2021, cuando el precio de bitcoin se situaba sobre los 68.700 dólares. Un año más tarde, para noviembre de 2022, dicho precio había bajado hasta los 16.200 dólares. En un año, bitcoin perdió más del 70% de su valor. Pese a ello, el impacto en DeFi fue mínimo.

Esta situación contrariaba la teoría de conexión entre el mercado de bitcoin, el resto de criptomonedas y sus mercados/ecosistema secundarios, como es el caso de DeFi. La teoría explica que la fortaleza de bitcoin se refleja en la fortaleza del resto de criptomonedas y que su debilidad se expresa de la misma manera. De ahí, que la caída de bitcoin extrañamente se reflejara como una fortaleza de DeFi. Mientras, la mayoría seguía con entusiasmo la «fiesta de crecimiento DeFi».

Comienza la debacle

Ante la situación, muchos especialistas del sector dejaron sentir las alarmas: DeFi estaba mostrando todos los signos de una burbuja. Entonces, DeFi estaba impulsada por dos actores: Terra/Luna y el Liquid Staking de Ethereum, con Lido y su stETH, como abanderados.

La primera burbuja explota: cae Terra/Luna

La caída de Terra/Luna produce el primer temblor en el ecosistema. Tras el suceso, el TVL de DeFi descendió de 142 mil millones a 78 mil millones de dólares en tan solo 8 días, del 5 al 13 de mayo de 2022. La hecatombe de esta compañía marcó el inicio de la debacle en el sector, desatando un efecto dominó en toda la industria.

El hackeo a Curve Finance reduce a la mitad su valor acumulado

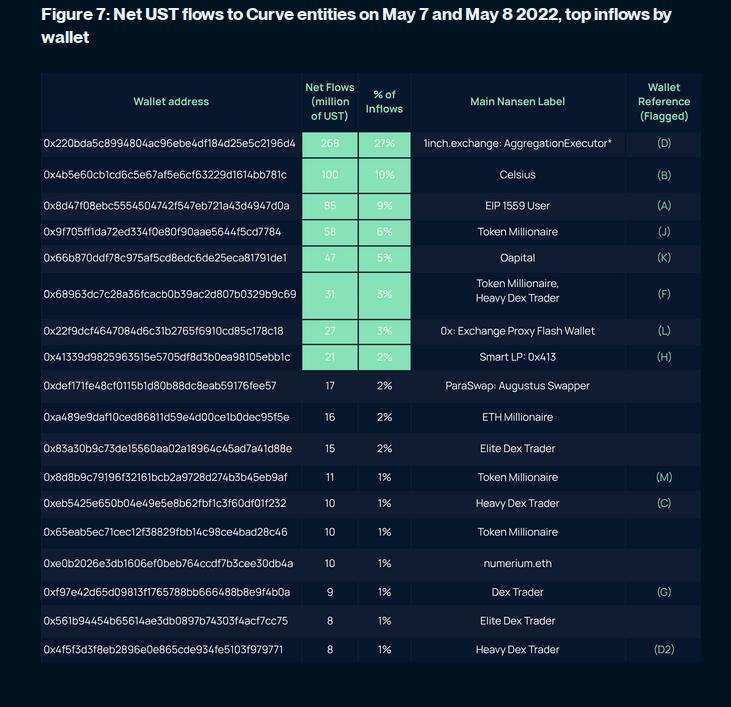

Como curiosidad, dicho efecto dominó está muy relacionado con la caída posterior de otras compañías. Conviene recordar que durante la hecatombe de Terra/Luna, la empresa Nansen, especialista en análisis on-chain, estuvo analizando de cerca la situación de esta stablecoin y sus distintos actores. En su reporte, Nansen deja claro que empresas como Celsius Network, el DEX 1inch y 0apital participaron de forma activa en el depeg de UST, alimentando el mismo para realizar arbitraje con la stablecoin y ganar muchísimo dinero con ello. La oportunidad era única para quien sabía hacer bien la jugada. Por ello, muchos aprovecharon la situación para sacar lo máximo de Terra/Luna, hasta dejarla en la nada. En la imagen, algunos participantes de la «fiesta».

Celsius Network y 3AC, el fin de dos gigantes

El evento de Terra/Luna nos lleva a Celsius Network y 3AC (Three Arrow Capital). Celsius Network era una plataforma centralizada de préstamos que se destacaba por pagar intereses de hasta el 17% a sus depositantes. La oferta de Celsius era de lo mejor para muchas personas. Imagina un banco al que le das tu dinero para que se lo preste a otros a cambio de un interés. El banco está ganando dinero con tu dinero, pero muchas veces ese banco no te da nada o te cobra dinero por prestar tu dinero y brindarte sus servicios. Visto así, la oferta de Celsius era una mina de oro.

Descubriendo DeFi: cómo pedir préstamos flash sin garantía y sin bancos

3AC (Three Arrow Capital) era un fondo de inversión para empresas y proyectos en criptomonedas. 3AC se alimentaba de sus inversiones en diversos proyectos crypto y Terra/Luna era uno de las compañías más importantes donde invertía. La estrategia era simple: consigo dinero prestado con una tasa de interés baja, se lo prestó a un proyecto con una tasa más alta y con los pagos sucesivos del proyecto, pago el préstamo inicial y me quedo con las ganancia. En total, la empresa tenía préstamos por un valor superior a los 3,5 mil millones de dólares.

Del éxito a la bancarrota

Con el funcionamiento descrito está claro que tras la caída de Terra/Luna, Celsius y 3AC perdieron uno de sus principales espacios de inversión. No solo eso, vieron como se esfumó por completo la inversión que habían realizado en dichos espacios.

Así, el 12 de junio de 2022, Celsius anunció que pausaba todos los retiros, intercambios y transferencias entre cuentas de clientes. El 13 de julio de 2022, Celsius y varios de sus afiliados iniciaron procedimientos voluntarios de quiebra del Capítulo 11 en el Tribunal de Quiebras de Estados Unidos para el Distrito Sur de Nueva York.

Descubriendo DeFi: cómo solicitar un préstamo saltándote los bancos

La situación se reflejó en 3AC. Muchos de los proyectos en los que había invertido, estaban relacionados con Terra/Luna. Celsius era uno de ellos. La pérdida de 3AC se calculaba en más de un 50% (1,3 mil millones de dólares) sobre sus préstamos. Incapaz de hacerlos frente, el 2 de julio se declaraba en bancarrota.

Sálvese quien pueda

La caída de Celsius y de su otrora compañera, 3AC está totalmente interconectada con el evento de Terra/Luna y sus ramificaciones en DeFi. Celsius fue una de las mayores conexiones financieras de Do Kwon, fundador de Terra/Luna. Llegó a tener 535 millones de dólares en Anchor Protocol, el protocolo de ahorro basado en la blockchain Terra que daba a sus usuarios ganancias de hasta un 20%.

De la citada cantidad de dinero, Celsius recibía el 20% de interés por parte de Anchor Protocol. Mientras que Celsius pagaba un APY de hasta el 17% a sus clientes. La diferencia del 3% era su ganancia. En Celsius estaban encantados. De hecho, la avaricia llevó a Celsius a crear su propio token, CEL. Dicho token, al momento de la caída de Terra/Luna (5 de mayo) se situaba en 2,17 $. El 13 de mayo se hundió hasta lo 0,8 $. Su valor actual es de 0,12 $.

Los 8 criptomillonarios de las finanzas descentralizas (DeFi)

Celsius llegó a tener un valor de mercado de 5,5 mil millones de dólares el 21 de mayo de 2021. Sin embargo, la constante caída de CEL y de Terra/Luna diluyó casi en su totalidad dicha riqueza, provocando su bancarrota. En el depeg de UST jugaron al «sálvese quien pueda». Incluso, pese a las ganancias obtenidas con su arbitraje en Terra/Luna, que Nansen calcula en unos 400 millones de dólares, Celsius Network no tardó en convertirse en víctima de la hecatombe DeFi, arrastrando a 3AC, cuyas inversiones en Celsius se transformaron en nada. Su token CEL no valía nada, UST había caído y $LUNA también. Quedaba un hueco de más de 8 mil millones en su conjunto.

La burbuja del Liquid Staking

Los ecos de la debacle se dejaban sentir con fuerza en todo el ecosistema DeFi. Stablecoins como DAI y USDT sufrieron fuertes depegs, pero su funcionamiento y la confianza depositada en ellas las mantuvo en pie. Sin embargo, la comunidad comenzó a posar sus ojos en un token cuyo esquema de funcionamiento ha generado mucha controversia: el token stETH de Lido.

Qué es Curve Finance, la DeFi que compra mansiones de $40 millones

El token stETH de Lido es considerado un token pegged o anclado al valor de $ETH. Si bien hay una pequeña diferencia de valor entre ambos, esta diferencia es el costo descontado sobre dos puntos importantes:

- stETH no es $ETH, sino una representación del mismo, el cual es controlado por Lido. Cada $ETH que depositas en Lido, se transforma en un stETH que puedes usar allí donde sea bien recibido el token. Es lo que se conoce como staking líquido, un tipo de staking que no bloquea la utilidad económica de tu token para hacer con el más recompensas en otros espacios.

- stETH solo se puede usar fuera de Lido, creando así un mercado de arbitraje,entre stETH y $ETH, lo que lleva a fluctuaciones de precios que son aprovechados por distintos actores para obtener ganancias.

Estos dos puntos, dependiendo de la persona, pueden resultar una bendición al permitir hacer dinero en otros espacios, mientras realizas staking de $ETH. O una maldición, creando un dinero que no existe y abriendo la puerta a la avaricia desenfrenada. La realidad es que es una propuesta muy arriesgada que depende de mecanismos de control muy complejos, algo que se vio muy claramente en el depeg de stETH.

Los money legos que levantaron el castillo DeFi, responsables ahora de su caída

La crisis del staking líquido: el depeg de stETH

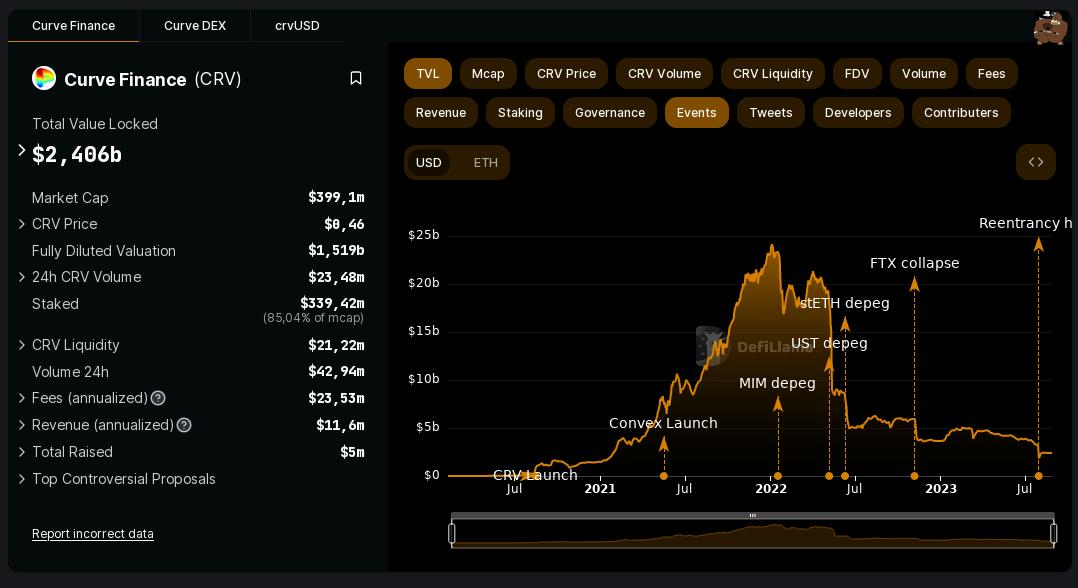

El depeg de stETH es otro evento muy relacionado con Terra/Luna y la caída de Celsius/3AC. En primer lugar, Celsius, 3AC y Curve,tenían depositados en Anchor Protocol más de 3 mil millones de dólares en forma de bETH (la forma tokenizada de stETH dentro de Anchor Protocol). Con la caída de Terra/Luna, Curve perdió todo este dinero, algo que puede verse claramente en la gráfica de DeFiLlama.

Como resultado, Curve y sus pool sufrieron de un “liquidity crunch”, que hizo que el precio de stETH no se pudiera sostener dentro del protocolo. Curve pasó de los 18 mil millones (antes de la caída de Terra/Luna) a 5 mil millones cuando inicio el depeg de stETH, un depeg donde Curve fue un actor clave.

Banco de Francia abre debate para regular DeFi y denuncia alto nivel de concentración

Curve, incapaz de balancear sus cuentas y hacer frente a las pérdidas de su stETH, recurrió a la ayuda de Lido, quien inyectó liquidez en forma de tokens $LDO, con un nuevo pool capaz de entregar 1 millón de $LDO semanal. Pese a todo, el depeg logró llegar a afectar fuertemente al ecosistema, ya que stETH se situó tan bajo como 0.95 $ETH.

Para los arbitrajistas la situación era el paraíso. Por cada swap stETH/$ETH que realizaban podían recibir ganancias de hasta 0.05 stETH. Y, con cada repeg (recuperación de valor entre stETH/$ETH) podían ganar 0,05 $ETH, menos comisiones. Si no querían correr riegos, podían ir directo a Curve y hacer el cambio con el pool de Curve/Lido, saliendo por las stablecoins que quisieran. Las ganancias estaban aseguradas.

¿Una nueva burbuja?

Sin embargo, el Liquid Staking o staking líquido es considerado una bomba y algunos creen que puede ser el próximo golpe para el ecosistema DeFi.

La idea de colocar un token (ej: $ETH) en stake, generando recompensas por ello, y recibir un token a cambio, que puedes usar para depositar en otros protocolos, para al mismo tiempo recibir recompensas, y así sucesivamente, parece una idea que invita al desastre.

Lección UST: el tokenomics de una criptomoneda depende de su descentralización y sencillez

Si lo vemos desde la perspectiva tradicional, es como si le entregaras oro a un banco (el token que va a stake) y por ello el banco te diera dinero fíat (el token que da la plataforma por tu stake). Todo ello para que utilices ese fiat para obtener intereses por cualquier otra actividad que realices con el. El problema es que el token que te han dado por ese dinero fiat es una deuda que el protocolo puede pagar o no pagar.

Caída de DeFi y las promesas no cumplidas

Todo lo descrito anteriormente ha llevado a una reorganización del ecosistema DeFi. Anchor Protocol dejó de existir. Curve, que era uno de los tres grandes protocolos DeFi, fue desplazado. $AAVE, Lido y MakerDAO han quedado como los grandes protocolos del ecosistema, pero tampoco están a salvo de otros problemas.

La Fed advierte que DeFi explotará independientemente de los reguladores

A todo esto se añade que la regulación está aumentando en el sector de las criptomonedas, obligando a todas estas compañías a reorganizar su funcionamiento. Por ejemplo, en Estados Unidos, la Comisión de Bolsa y Valores (SEC) está investigando varios proyectos DeFi. En Europa, la Autoridad Europea de Valores y Mercados (ESMA) ha publicado una guía sobre los riesgos de las criptomonedas. La regulación está añadiendo incertidumbre en el sector de las criptomonedas, lo que ha llevado a una disminución de la inversión en DeFi.

Otro punto relevante en la caída de las DeFi son las promesas no cumplidas.

Una herramienta no tan accesible para todos

Los creadores de compañías DeFi mostraban al mundo este tipo de finanzas como herramientas accesibles para todos. La realidad es que la mayoría de las plataformas, no solo son complejas y difíciles de usar, sino que sus herramientas solo sirven a una pequeña élite capaz de tener el dinero necesario para hacerlas funcionar.

¿Qué son las aplicaciones descentralizadas o DApps?

Pedir un préstamo en DeFi puede ser algo sencillo para quien conozca la plataforma y los entresijos del ecosistema cripto. Pero para una persona común, crear una wallet, configurar la red, llevar dinero a la misma, ir al protocolo y realizar el proceso de préstamo, es casi como un viaje a la Luna. Complejo, difícil y con pocos alicientes.

Una mayor centralización y manipulación

En segundo lugar, DeFi se ha ido transformando en un espacio cada vez menos descentralizado y con una alta manipulación. La mayoría de los protocolos DeFi dicen tener una gobernanza descentralizada, pero la manipulación de los protocolos es palpable. Por ejemplo, en el depeg de stETH, $AAVE y Curve manipularon todo lo que pudieron para evitar que el depeg fuera un «desastre». Al final, los únicos ganadores fueron los grandes tenedores que aprovecharon la oportunidad para hacer ganancias rápidas. De hecho, es el mismo comportamiento que podría tener un banco central rescatando a un banco malo o a una institución.

Además, las cosas lejos de mejorar empeoran. Un ejemplo de dicho empeoramiento es $AAVE, quien corrió graves riesgos en 2022 con stETH. Al final buscó manipular el mercado de la mano de MakerDAO. Sin embargo, MakerDAO declinó entrar en el juego y dejó que $AAVE sufriera las consecuencias de sus actos, perdiendo 8 mil millones en el proceso.

¿Aprendió $AAVE la lección? No. Ha apostado por crear su propia stablecoin, llamada GHO, para que en caso de pasar por una situación similar en el futuro, puedan manipular libremente la situación.

Una seguridad y transparencia cada vez más cuestionable

Finalmente, llegamos al tema de la seguridad. DeFi se presenta como una tecnología segura, potenciada por smart contracts y blockchain. La verdad, como se ve a menudo, es que cualquier error en un smart ontract puede llevar a la desaparición de todo el dinero de un protocolo DeFi.

La liquidez de los protocolos DeFi pierde $153.000 millones desde octubre

Desde 2020, se han sustraído de los protocolos DeFi más de 8 mil millones de dólares. Una cifra que subraya la inseguridad de los smarts contracts de muchas plataformas. Aunque los esfuerzos por mejorar han sido enormes, algunos protocolos no parecen aprender la lección, con malas prácticas y centralización.

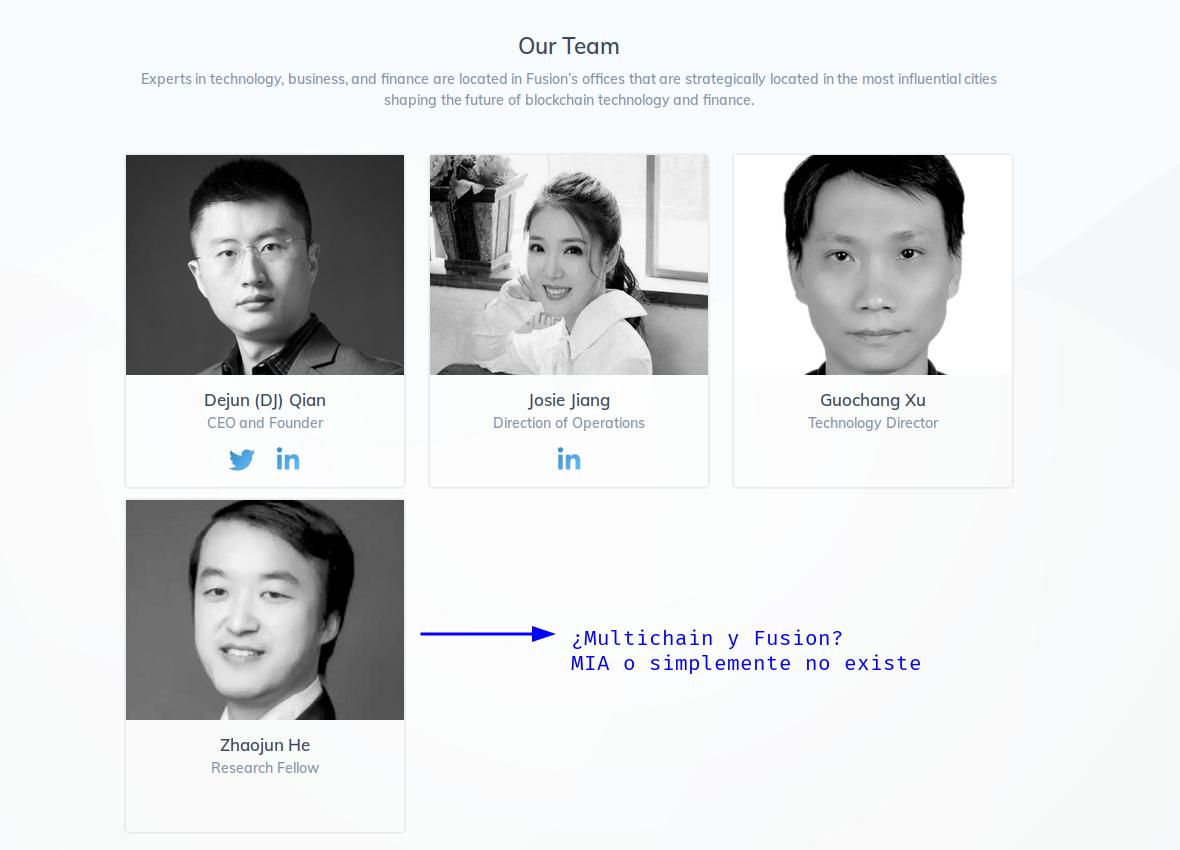

Multichain como ejemplo

Un ejemplo de esto es Multichain, creada aparentemente por un ciudadano chino que se hacía llamar o «Zhaojun He». Al ser arrestado por las autoridades chinas, éstas accedieron a toda la infraestructura de Multichain (servidores, nodos, monederos). De esto ha salido un hack en el que se han movilizado 1,5 mil millones de dólares. He es un nombre falso, pero el nombre real «He Xiaokun», con el cual registró Multcihain en Singapur, también es un nombre falso. La situación es tan rocambolesca que salpica a otro proyecto DeFi llamado Fusion, donde aparece el nombre de Zhaojun He, pero sus propios compañeros dicen no saber nada.

Corralito en Celsius, la plataforma de prestamos cripto con más de $25.000 millones en activos

Multichain es un bridge (puente) que manejaba miles de millones de tokens que desaparece sin más de la noche a la mañana. En su Web oficial no aparece ninguna advertencia sobre esto (no entren y consideren totalmente comprometida la Web). Sus creadores mienten y nadie sabe nada. Si esta es la situación para un proyecto de esta envergadura, imaginen que se puede esperar de otros más pequeños. Al final, todas estas situaciones solo refuerzan la posición de gobiernos que desean colocar duras restricciones a todo lo relacionado con las criptomonedas. Al final, todo lo que ha pasado en DeFi deja un claro mensaje: no todo funciona bien en cripto y esto es un problema para todas las personas que creen y trabajan honradamente en esta tecnología.

observatorioblockchain.com

observatorioblockchain.com