MakerDAO debate en la actualidad cómo minimizar la volatilidad de DAI, su stablecoin anclada al dólar, para limitar la volatilidad de DAI y fortalecer de paso las finanzas descentralizadas (DeFi). La propuesta en discusión tiene dos objetivos muy claros: permitir a la DAO romper el techo de deuda del protocolo y fijar rápidamente en cero el techo de deuda de las garantías individuales.

USDC, stablecoin de Circle y Coinbase, pierde paridad con el dólar ($O,88)

Con dicha propuesta se pretenden minimizar los efectos recientes que han vivido los mercados de stablecoins como consecuencia de la caída de Silicon Valley Bank (SVB). Entre ellos, el depeg (diferencia de valor al que pretende replicar) sufrido por USDC, así como sus efectos nocivos en la valorización de DAI.

MakerDAO DAI

Recordemos que tras la caída de SVB, derivado del reconocimiento de exposición de Circle, USDC sufrió un fuerte depeg que llevó al token hasta los 0,8 $. El suceso también afectó al resto de stablecoins, siendo DAI una de las más afectadas, con su token por debajo de los 0,9 dólares.

Aunque el efecto en la caída de DAI fue menor que sus contrapartes, la volatilidad vívida es algo que alarma al ecosistema DeFi. Esto es debido a que DeFi es uno de los principales actores y usuarios de stablecoins, donde DAI es ampliamente utilizada.

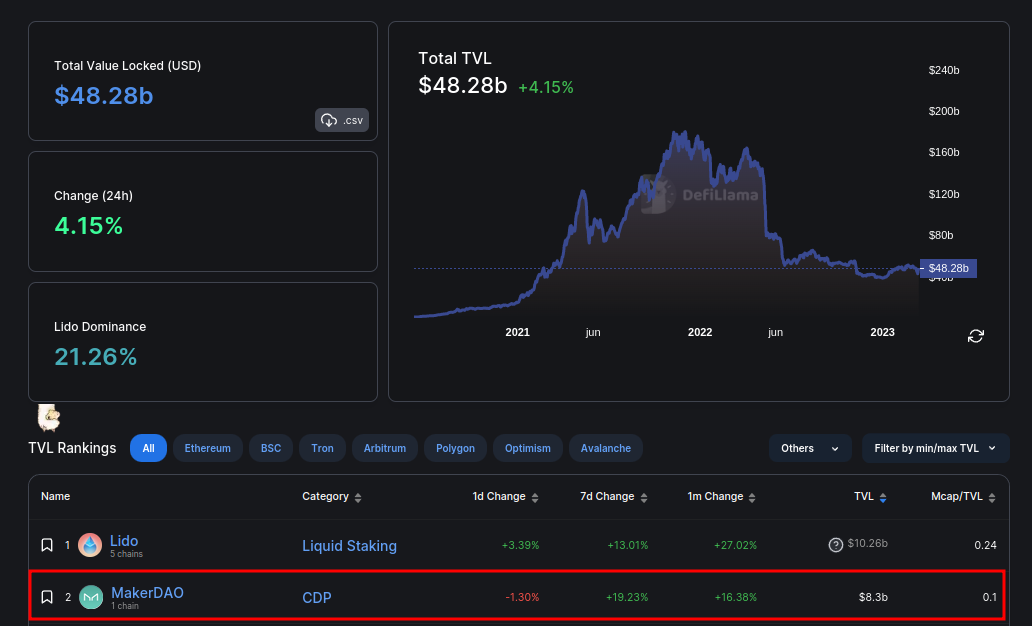

De hecho, a día de hoy, la capitalización activa de DAI dentro de DeFi asciende a más de 6,12 mil millones de dólares. En total, MakerDAO a través de sus otros servicios (préstamos y plataformas de generación DEX) cuenta con más de 8.200 millones de dólares dentro de DeFi, lo que la convierte en la segunda mayor plataforma del ecosistema.

Así, la propuesta de MakerDAO también sirve para fortalecer el ecosistema DeFi, evitando que situaciones como las experimentadas por la caída del SVB tengan un impacto en DeFi, especialmente en las soluciones ofrecidas por MakerDAO.

La caída de SVB, Silvergate y Signature no es culpa de las criptomonedas

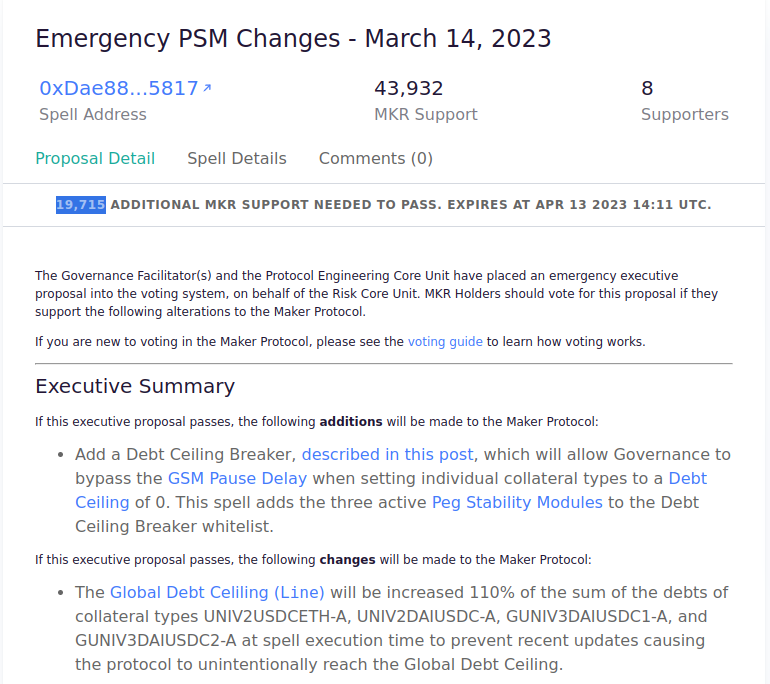

Hasta el momento, la propuesta está aún en votación, quedando solo 19.715 MKR de soporte para ser aprobada y activada dentro del protocolo.

Mejorar el protocolo de emisión de DAI

La propuesta de MakerDAO también busca mejorar el protocolo de emisión y estabilidad de DAI. Mejoras diseñadas para responder ante situaciones que pueden resultar demoledoras para la estabilidad de esta stablecoin. Una de estas mejoras al mecanismo es implementar una capacidad de emergencia, que permita desactivar los techos de deuda del PSM (Peg Stability Module o Módulo de Estabilidad Peg), sin esperar a la aprobación del GSM (Governance Security Module o Módulo de Seguridad de la Gobernanza). La mejora quedaría integrada de forma permanente al protocolo, pudiendo activarse cuando se necesite.

Alcance de las mejoras en MakerDAO

Para entender el alcance de todo esto, vamos a explicar un poco que son el PSM y el GSM dentro de MakerDAO. El PSM es el encargado de mantener la estabilidad del valor de DAI. Se trata de una serie de smart contracts encargados de regular todo lo relacionado con esta tarea, incluyendo la emisión de DAI, el control de los activos en garantía y los techos de deuda.

Coinbase considera convertirse en neobanco

Sin embargo, todas estas funciones del PSM pasan por el GSM, quien a su vez tiene una serie de funciones de seguridad diseñadas para evitar situaciones anómalas que puedan poner en peligro el protocolo. Una de esas funciones es precisamente la de incluir un periodo de tiempo o retraso (delay), que demora la aplicación de una propuesta dentro del ecosistema MakerDAO. Así, por ejemplo, aumentar o disminuir un techo de deuda en el PSM, requiere de un retraso impuesto por el GSM. Dicho retraso se da entre su aprobación por la gobernanza y la puesta en marcha del mismo.

Actuar rápido

En situaciones de alta volatilidad y problemas de liquidez, el tiempo es oro. Así, el accionar anterior de MakerDAO, con sus retrasos, tiene un enorme coste, no solo para el protocolo, también para los usuarios de DeFi. Por ello, la nueva propuesta de MakerDAO busca crear condiciones específicas que permitan responder a necesidades y acciones especiales pensadas para mantener la estabilidad del protocolo. Todo ello, sin que exista retraso alguno, pasando por completo a la acción en el PSM y obviando al GSM en la realización de dichas acciones.

De esta manera, se busca reducir la exposición potencial a las stablecoins centralizadas que se utilizan como proxy para fijar el precio de DAI a USD. Por ejemplo, si hay un problema de liquidez en USDC, MakerDAO puede tomar acciones inmediatas para reducir el impacto en DAI, evitando que sus usuarios se vean afectados por la situación.

observatorioblockchain.com

observatorioblockchain.com