Ein Bericht von CryptoQuant analysiert die Vor- und Nachteile des Handels mit Bitcoin ETF-Optionen und bezeichnet ihn als „bedeutenden Meilenstein“. Mehr Liquidität und institutionelle Investoren sind bullische Signale für Bitcoin.

Der Handel mit IBIT-Optionen könnte auch zu einem verstärkten Shorting von Bitcoin führen, aber die Vorteile überwiegen dieses Risiko bei weitem.

Bitcoin ETF-Optionen: Ein institutioneller Meilenstein

Seit die US-amerikanische Wertpapier- und Börsenaufsichtsbehörde (Securities and Exchange Commission, SEC) Ende September den Handel mit Optionen auf den BlackRock IBIT ETF genehmigt hat, gibt es neue Möglichkeiten für dramatische Marktveränderungen. Diese regulatorische Genehmigung wurde seit Monaten erwartet und die SEC scheint sogar offen für ein ähnliches Angebot für Ethereum ETFs zu sein. Ein exklusiver Bericht von CryptoQuant erklärt, warum.

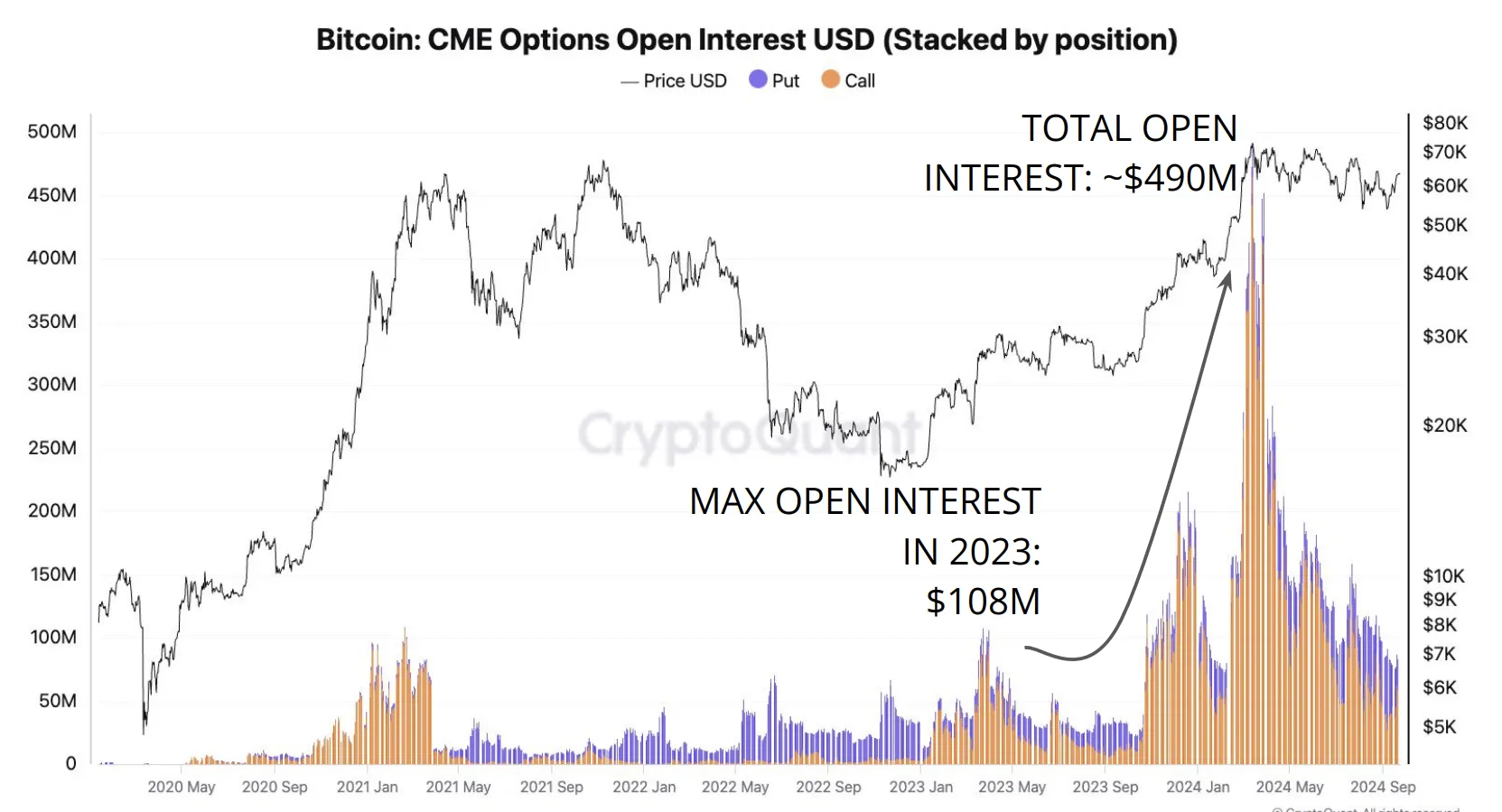

CryptoQuant bezeichnete die SEC-Zulassung als „wichtigen Meilenstein“ und nannte zahlreiche Vorteile für den Markt. Zum Beispiel ist es sehr mächtig, auch wenn es nur ein symbolischer Sieg ist. Das offene Interesse am Handel mit Bitcoin-Optionen hat sich zwischen März 2023 und der Genehmigung des ETF ein Jahr später fast verfünffacht, und der Handel mit IBIT-Optionen eröffnet einen neuen, vielfältigen Markt.

„Die Entscheidung unterstreicht die zunehmende Integration von Kryptowährung in die traditionellen Finanzmärkte, folgend einem wachsenden Trend der regulatorischen Akzeptanz von Bitcoin-bezogenen Finanzprodukten. Die Genehmigung würde die Liquidität und die Teilnahme von Investoren am Bitcoin-Markt erhöhen, was einen weiteren Schritt in Richtung breiterer institutioneller Annahme darstellt“, behauptete CryptoQuant.

Der Bericht von CryptoQuant konzentriert sich hauptsächlich auf die konkreten Vorteile der Lizenzen und nicht auf die symbolischen. Beispielsweise zeigen die Daten, dass Optionshändler dazu neigen, längerfristig in ihre Anlageoptionen zu investieren als Futures-Trader. Auf dem bestehenden Bitcoin-Optionsmarkt hat fast die Hälfte aller Optionen eine Laufzeit von fünf Monaten oder länger, während die meisten Futures in weniger als drei Monaten fällig werden.

Liquidität und Finanzinstrumente

Die neuen Optionsgeschäfte werden auch die finanziellen Instrumente der Händler diversifizieren und so die Liquidität auf den Märkten insgesamt erhöhen. Dies spiegelt die Meinung von Eric Balchunas wider, dass diese IBIT-Optionen mehr Liquidität und mehr große Händler anziehen werden. Ein prominentes Beispiel für diese neuen Werkzeuge ist die Möglichkeit, gedeckte Calls zu verkaufen.

„Investoren, die physischen Bitcoin halten, können Call-Optionen verkaufen und die Prämie aus der Call-Option kassieren, um auf regulierte Weise Erträge aus ihren Bitcoin-Beständen zu erzielen“, behauptete der Bericht.

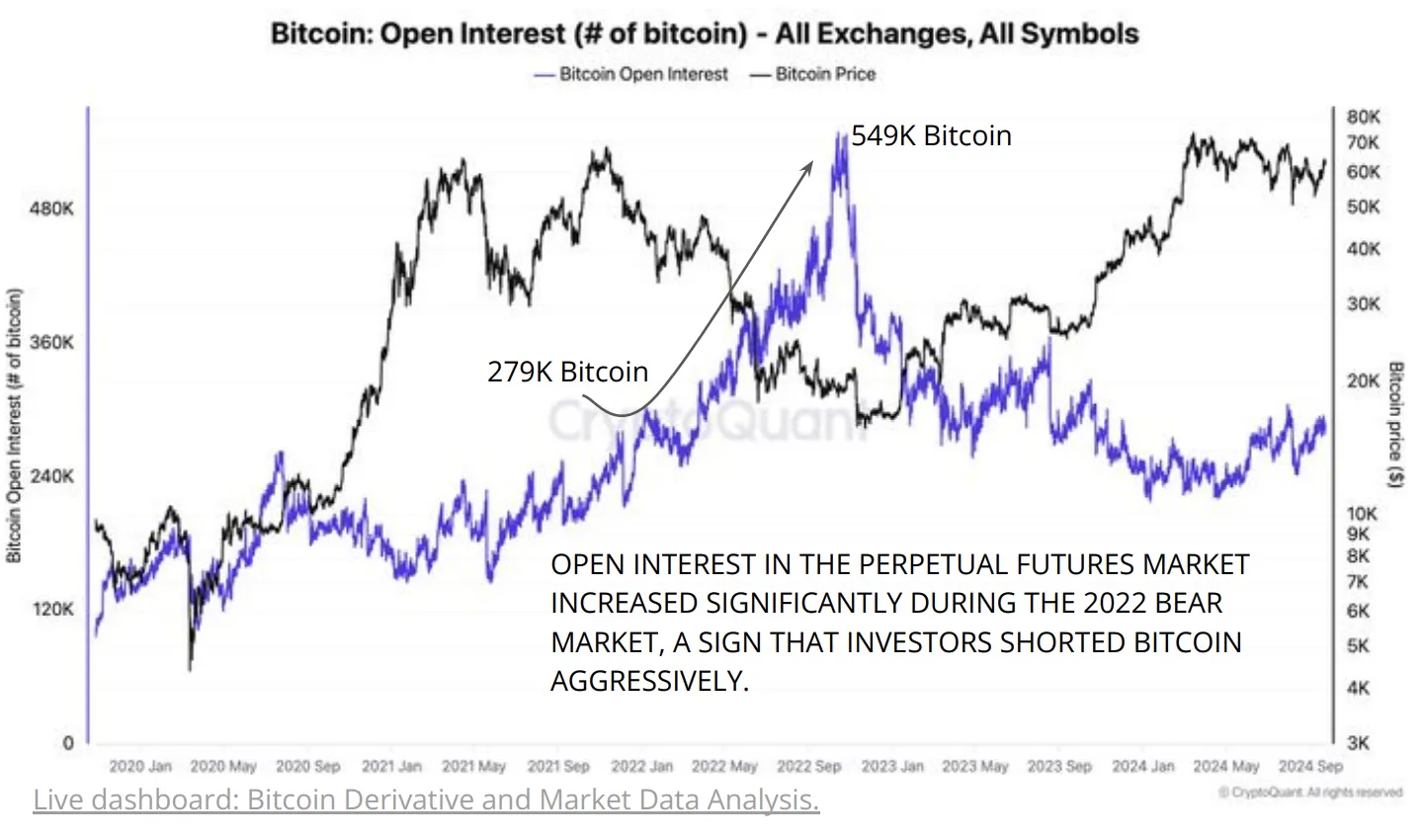

Allerdings könnten diese Optionen auch das „Papier“-Angebot von Bitcoin erhöhen. Ein „Papier“-Angebot bezieht sich auf Derivate, die den Preis von Bitcoin abbilden, ohne dass echter BTC gehandelt wird.

Immer ausgefeiltere Methoden, BTC zu handeln, ohne dass Bitcoins den Besitzer wechseln, sind nicht immer gut. In der Vergangenheit hat dieses erhöhte Papierangebot zu aggressivem Leerverkauf geführt, was ein bärisches Signal ist.

de.beincrypto.com

de.beincrypto.com