Am 26. April 2024 lief ein großes Volumen an Bitcoin (BTC) und Ethereum (ETH)-Optionen im Wert von rund 9,26 Milliarden USD aus.

Dieses Ereignis umfasste 96.172 BTC-Kontrakte und 987.000 ETH-Kontrakte. Es erfordert eine Analyse, um seine potenziellen Auswirkungen auf die Marktdynamik und die Preisgestaltung für diese digitalen Vermögenswerte zu bestimmen.

Bitcoin- und Ethereum-Optionen im Wert von 9,26 Mrd. USD laufen aus

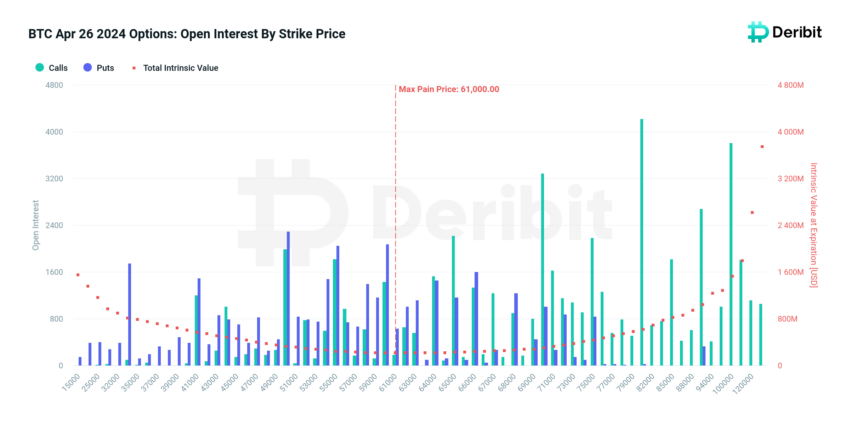

Laut Deribit bleibt das Put-to-Call-Verhältnis von BTC bei 0,68. Das bedeutet, dass Trader immer noch mehr Calls (Long-Kontrakte) als Puts (Short-Kontrakte) verkaufen.

Der maximale Schmerzpunkt (der Preis, bei dem der Vermögenswert der größten Anzahl von Inhabern finanzielle Verluste verursacht) liegt bei 61.000 $ für BTC. Während der Verfallszeit stieg Bitcoin jedoch auf 64.600 USD.

In der Zwischenzeit ist das Szenario für Ethereum etwas anders. Die zweitgrößte Kryptowährung hat ein Put/Call-Verhältnis von 0,51 und einen maximalen Schmerzpunkt von 3.100 USD.

Die Analysten von Deribit warnen Händler vor erhöhter Wachsamkeit aufgrund der Konvergenz verschiedener Faktoren.

“Der Verfall ist der erste monatliche Verfall seit der jüngsten Halbierung und könnte auch von den Gewinnen einiger der großen Technologieunternehmen in dieser Woche wie Tesla, Meta und Google beeinflusst werden. Die geopolitischen Spannungen bleiben bestehen, ebenso wie die Sorge vor weiteren Verzögerungen bei den Zinssenkungen. All dies, gepaart mit einem starken offenen Interesse an Bitcoin- und Ethereum-Optionen, könnte bedeuten, dass uns ein Feuerwerk rund um den Verfall bevorsteht.”

Analysten von Deribit

Während des Verfalls gab es jedoch eine minimale Preisvolatilität, da Bitcoin im engen Bereich zwischen 64.200 USD und 64.600 USD gehandelt wurde.

In einem breiteren Zeitrahmen schwankte Bitcoin zwischen 62.000 und 67.000 USD, wobei der aktuelle Preis um 64.200 USD schwankt. Ethereum hat dieses Konsolidierungsmuster widergespiegelt. Ein solches Verhalten zeigt die Sensibilität des Marktes für zugrunde liegende Strömungen und die Bedeutung strategischer Handelsentscheidungen während des Optionsablaufs.

Die Marktaussichten werden durch die Dynamik der börsengehandelten Spot-Fonds (ETFs) von Bitcoin weiter erschwert.

Nach Angaben von SoSo Value gab es bis zum 25. April 2024 einen erheblichen Nettoabfluss von 218 Mio. USD aus US-Bitcoin-Spot-ETFs. Prominente Fonds wie GBTC von Grayscale, FBTC von Fidelity und BRRR von Valkyrie haben bemerkenswerte Abhebungen verzeichnet. Franklin Templetons EZBC war jedoch eine Ausnahme und verzeichnete einen Nettozufluss von 1,87 Millionen USD.

Interessanterweise verzeichnete der IBIT von BlackRock im Berichtszeitraum noch keine Zuflüsse. Dies sind zwei aufeinanderfolgende Tage, an denen IBIT keine Zuflüsse verzeichnete.

Diese ETF-Bewegungen sind von entscheidender Bedeutung, da sie die Stimmung der Anleger und die Marktliquidität widerspiegeln, was die Auswirkungen des Verfalls von Optionen abfedern oder die Preisvolatilität verschärfen kann. Die Nettoabflüsse deuten auf eine vorsichtige oder bärische Haltung der Anleger hin und bereiten sich möglicherweise auf Preisanpassungen nach dem Verfall vor.

Die Leser müssen jedoch beachten, dass der Markt in der Regel nach dem Verfall neu kalibriert und die Preisverläufe stabilisiert, wenn neue Positionen etabliert werden.

de.beincrypto.com

de.beincrypto.com