Am 14. Februar war sie noch auf Platz 1 (!) der Forbes-Liste der besten Banken Amerikas in Sachen Wachstum, Kreditqualität und Rentabilität. Keine 30 Tage später, am 10. März 2023, ist klar: Die Silicon Valley Bank (SVB) ist der größte Banken-Crash seit 2008 und die zweit größte Bankenpleite aller Zeiten nach der Washington Mutual. In nur wenigen Tagen dreht sich die Abwärtspirale so stark nach unten, dass an einem einzigen Tag in einem Bankrun versucht wurde, 42 Milliarden Dollar abzuheben. Am Ende steht das Aus für die 40 Jahre alte Bank, die auch die Finanzkrise überlebte. Zwar werden die Einlagen der Kunden zu 100 Prozent ausbezahlt, aber die US-Regierung will die Bank selbst sterben lassen.

Wer ist nun Schuld am Kollaps der SVB, für die händeringend ein Käufer gesucht wird, während mehr als 37.000 – größtenteils – Startups sich fragen, wie sie ab nächster Woche Löhne, Mieten, Services und Co bezahlen sollen?

Silicon Valley Bank: Kunden sollen 100% ihres Geldes ab heute zurückbekommen

1. Die Bank selbst

Zwar ist bekannt, dass einer der Chief Administrative Officer der SVB, Joseph Gentile, früher als CFO der 2008 kollabierten Lehman Brothers‘ Global Investment Bank diente; und mit einem vorwiegend aus Startups zusammen gesetzten Kundenstamm gab es bei der SVB sicher ein ordentliches Klumpenrisiko. Trotzdem gab es bis Mitte der Woche seitens der Rating-Agenturen Moody’s und S&P noch gute Bewertungen – und keinesfalls Warnungen, dass man nicht mehr in die Bank investieren solle.

Allerdings wurde nun auch bekannt, dass Laura Izurieta, die ehemalige Risk-Managerin der SVB, ihre Rolle als CRO im April 2022 zurücklegte- und erst im Jänner 2023 durch Kim Olson, zuvor bei der japanischen Bank Sumitomo Mitsui tätig, einen Nachfolger fand. In diesen acht Monaten ohne leitenden Manager für Risikoeinschätzung kann viel falsch gelaufen sein.

Außerdem sollen die Anforderungen für Kredite bei der SVB laxeren Regeln unterlegen sein wie bei vielen anderen Banken. SVB-CEO Greg Becker lobbyierte bereits 2015 vor dem US-Kongress, die Aufsicht über die Bank zu reduzieren, weil sie ein „niedriges Risikoprofil“ hätte. Er verlangte, dass einige Banken, inklusive der SVB, von einigen im Zuge der Finanzkrise 2008 erlassenen Vorschriften ausgenommen werden sollten. Beckers Lobbying trug dazu bei, dass die Grenze des Risk Designation Improvement Act of 2015 von einem Limit von 50 auf 250 Milliarden Dollar Schwellenwert bei verwalteten Assets anhob. Bis zuletzt fiel die SVB nicht unter die strengeren Regeln (2022: Bilanzsumme von ca. 209,0 Mrd. Dollar).

Becker ist sowieso eine Figur, der noch viel Aufmerksamkeit geschenkt werden wird. Zehn Tage vor dem Kollaps der Bank verkaufte er noch Aktien im Wert von 3,6 Millionen Dollar – offenbar sah er kommen, was der SVB drohte.

Silicon Valley kämpft gegen den Super-GAU

Doch Shortseller (z.B. Bleecker Street Research), die auf den Kursverfall der SVB-Aktie wetteten, ist schon vor zwei Jahren aufgefallen, dass die Situation der Bank aus dem Ruder laufen kann. Die Silicon Valley Bank profitierte nach der COVID-Pandemie und ihren massiven Wirtschaftshilfen von einem enormen Startup-Boom, der 2o21 eine Geldschwemme brachte. Es war das Jahr, als sich alleine die Zahl der Unicorns von 586 im Jahr 2020 auf 1.058 in 2021 verdoppelte, nachdem enorme Mengen an Risikokapital in diese Tech-Firmen gepumpt wurde. In den USA wurden 330 Milliarden Dollar in VC-finanzierte Unternehmen gepumpt.

Viel von diesem Geld landete bei der SVB. Die Kundeneinlagen wuchsen von 67 Milliarden Dollar 2020 auf 126 Milliarden Dollar 2021 und schließlich eben auf die 209 Milliarden 2022. Weil Banken zur Absicherung solche Gelder nie 1:1 im Tresor liegen haben, tat die SVB das, was Banken eben machen. Sie legte das Geld am Höhepunkt des Tech-Booms in langfristige Wertpapiere (US-Staatsanleihen sowie hypothekenbesicherte Wertpapier, MBS) an. Das Volumen für diese langfristigen Wertpapiere stieg von 17 auf 98 Milliarden Dollar.

Doch 2022 drehte sich der Markt komplett. Zum einen stoppte die Welle an VC-Geld, das Startups zuvor in rauen Mengen in die Bank-Accounts pumpten, und zum anderen kam natürlich die US-Zinswende. Die Federal Reserve ließ den US-Leitzins von fast Null auf fast 5 Prozent bis Anfang 2023 ansteigen. Wenn die Zinssätze steigen, dann fallen die Preise von festverzinslichen Anleihen – und auf denen ist die SVB haufenweise mit zehn Jahren Laufzeit gesessen.

Als dann ab Dezember 2022 Startups auf Anweisung von VCs begannen, Milliarden Dollar von der SVB abzuziehen, geriet diese in Geldnöte, und musste 21 Milliarden Dollar an Wertpapieren verkaufen, um kurzfristig zu Liquidität zu kommen. Das resultierte dann in einem Verlust von fast 2 Milliarden Dollar, und deswegen musste die SVB öffentlich bekannt geben, dass sie durch Aktienverkäufe frische 2,3 Milliarden Dollar aufnehmen wollte. Das war am Mittwoch. Am Donnerstag steigerte sich der Bankrun auf 42 Milliarden Dollar Abhebungen, am Freitag war SVB pleite. Das Bank-Management hat sich also in Folge des Tech-Hypes von 2021 massiv verspekuliert.

2. Crypto

Aufgrund der Aufregung um die SVB ist schon wieder vergessen worden, was erst am 9. März passiert ist. Da wurde die Silvergate Bank in Kalifornien, quasi die Hausbank für US-Kryptofirmen, liquidiert. Sie war seit 2013 im Geschäft mit zahlreichen namhaften Krypto-Unternehmen, darunter Coinbase, Circle, FTX, BlockFi, Galaxy Digital, Tether oder Bitstamp. Auch Genesis, die strauchelnde Trading-Tochter der ebenfalls angeschlagenen Digital Currency Group, gehörte zu den Kunden. Als Hausbank der Krypto-Industrie geriet Silvergate nach dem harten 202er-Jahr in Schieflage, schließlich setzte auch dort ein Bankrun ein, als Kunden Einlagen begannen abzuziehen.

Die Gesamteinlagen von Kunden mit digitalen Vermögenswerten bei Silvergate schrumfte auf 3,8 Milliarden Dollar Ende Dezember 2022 sanken, verglichen mit 11,9 Milliarden Dollar zum 30. September 2022 – zwei Drittel der Einlagen wurden abgehoben. Silvergate ging dann in die freiwillige Liquidation, mit dem Versprechen der „vollständige Rückzahlung aller Einlagen“. Das Aus für Silvergate war dann schnell ein Signal am Markt, dass sich der Crash vom kleineren Krypto-Sektor auf den größeren Tech-Sektor ausweiten könnte – und schnell wurden Silvergate und die SVB in einem Atemzug genannt.

Allerdings muss man auch auch sagen: Die Exposure von SVB in Crypto war nicht besonders ausgeprägt. Prominentester Kunde ist wohl Circle Financial, also der Herausgeber des Stablecoins USDC. Der Effekt war aber andersrum. Weil Circle 3,3 Milliarden Dollar bei der SVB liegen hat, verlor USDC Seit Freitag seinen 1:1-Peg zum Dollar. Weil Circle aber schnell reagierte, USDC-Token burnte und fehlende Reserven mit Firmengeldern ausgleichen will, ist USDC fast wieder beim Preis von 1 Dollar zurück. Ein Spill-over-Effekt von Crypto auf die Startup-Bank ist deswegen nicht zu sehen – eher ist es anders herum.

So bleibt etwa abzuwarten, was mit großen Krypto-Investoren nun passieren wird. Berichten zufolge sollen Andreessen Horowitz (a16z) 2,85, Paradigm 1,72 und Pantera Capital etwa 560 Millionen Dollar bei SVB liegen haben. Wenn sie nicht mehr an dieses Geld herankommen, würde die Finanzierungslandschaft für Krypto-Startups ordentlich austrocknen.

Krypto-Bank Silvergate wird liquidiert

3. Der Tech-Hype

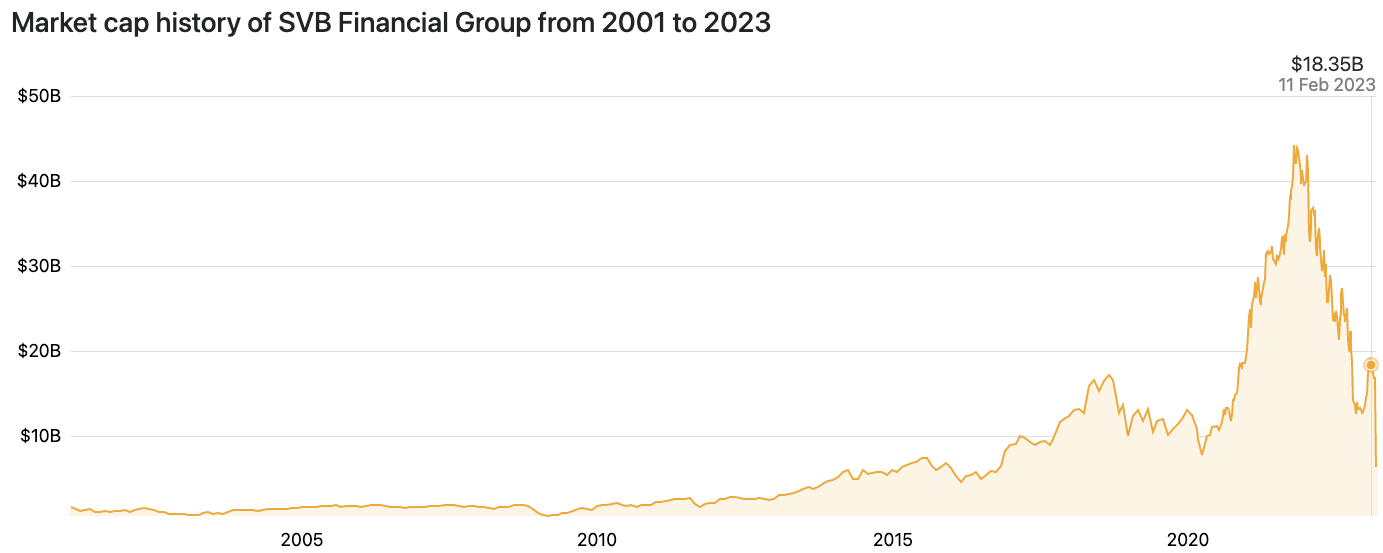

Das Jahr 2021 ist entscheidend für die Geschichte der SVB. In dem Jahr verdoppelte sich die Zahl der Unicorns von 586 im Jahr 2020 auf 1.058 in 2021, nachdem enorme Mengen an Risikokapital in diese Tech-Firmen gepumpt wurde. In den USA wurden 330 Milliarden Dollar in VC-finanzierte Unternehmen geblasen, und viel Geld davon landete bei der SVB. Die Bank profitierte enorm vom Tech-Hype, sodass ihr CEO in dem Jahr noch schwärmte, er hätte wahrscheinlich den besten Job im Bankensektor. Denn der Aktienkurs von SVB ging, wie auch jene vieler Tech-Firmen, ziemlich steil. Die Marktkapitalisierung von SVB wuchs weniger als 8 Milliarden Dollar im März 2020 (Einbruch der Corona-Pandemie) auf 44 Milliarden Dollar im November 2021.

SVB ist, anders als viele andere Banken, kaum diversifiziert. Sie nahm Einlagen von Startups und verborgte viel von dem Geld an andere Startups. Zusätzlich war sie auch die Hausbank vieler Venture-Capital-Firmen, die Teile ihrer Fonds-Gelder bei der Bank liegen hatten. Als sich nach 2021 die Vorzeichen drehten und die US-Zinswende einen Einbruch bei Startups und Finanzierungsrunden brachte, begann die SVB doppelt zu leiden. Zum einen griffen die Startups verstärkt auf die Einlagen zu, und zum anderen kam nur mehr wenig neues Geld nach – eben, weil die großen Finanzierungsrunden ausblieben.

Das führte dann eben dazu, dass die Bank im ersten Quartal 2023 dringend Geld brauchte, ihre langfristigen Wertpapiere mit hohen Milliardenverlusten erkaufen musste – und das gipfelte dann in einem Bankrun und dem Kollaps der Bank am Freitag. Der Tech-Hype von 2021 hat die SVB also aufgepumpt und dann auch wieder fallen gelassen.

4. Die VCs

Eigentlich hätte es ja auch anders laufen können. Als die SVB am Mittwoch verlautbarte, dass sie 2,3 Milliarden Dollar an Investment braucht, hätte die VC-Industrie auch einspringen können, um der Bank die Liquidität zu geben, die sie braucht. Doch dem war nicht so. Neben General Catalyst, die 500 Mio. Dollar in die Bank hätte investieren wollen, fand sich niemand, der der Bank Aktien abkaufen wollte. Stattdessen dreht sich der Preis der SVB-Aktie imer stärker nach unten, und renommierte VCs wie Founders Fund, Union Square Ventures, Pear VC, Hoxton Ventures, Coatue Management und viele weitere wiesen ihre Portfolio-Startups an, ihre Einlagen oder zumindest Teile davon bei der SVB abzuheben und die Einlagen anderswo unterzubringen.

Bekannt ist auch, dass Greenoaks seine Portfolio-Firmen bereits im Dezember 2022 vor der SVB warnte, ein Dutzend Firmen zogen damals etwa eine Milliarde Dollar an Gelder ab. Der Bankrun gipfelte dann am Donnerstag in versuchten Abhebungen von 42 Milliarden Dollar – ein Tag später war die Bank bankrott.

Viele VCs müssen sich deswegen eingestehen, dass sie Mitschuld an dem Bankrun tragen. Es soll nur wenige VCs gegeben haben, die ihrem Portfolio-Firmen kommunizierten, dass sie an die Bank glauben sollten. Hätte das die Mehrheit gemacht, die SVB hätte vielleicht Zeit gehabt, die Probleme zu beheben. Insofern hat es nun einen schalen Beigeschmack wenn nun 125 VC- und PE-Firmen von der US-Regierung fordern, die SVB zu retten. „Sollte die SVB aufgekauft und angemessen kapitalisiert werden, würden wir dies nachdrücklich unterstützen und unsere Portfoliounternehmen ermutigen, ihre Bankbeziehung mit der SVB wieder aufzunehmen“, heißt es in einer Unterstützungserklärung.

5. Die Federal Reserve

Die US-Notenbank Fed kann man in ihrer Rolle beim Crash der SVB nicht vergessen. Chris Whalen, Vorsitzender von Whalen Global Advisors, etwa ist der Meinung, dass letztendlich die Fed unter ihrem Chef Jerome Powell Schuld an der Misere ist. Durch die Anhebung der US-Leitzinsen in Richtung fünf Prozent wären Schwierigkeiten für Banken vorprogrammiert gewesen. Die SVB hatte langfristige Wertpapiere mit einem niedrigen Prozentsatz im Jahr 2021, also vor der US-Zinswende gekauft. Dann stieg der US-Leitzins 2022 Richtung fünf Prozent, weil die Fed das als das wichtigste Mittel zur Bekämpfung der Inflation (die wiederum auch als Folge der enormen Wirtschaftshilfen der USA in der Corona-Pandemie gesehen werden kann) ansieht. Das aber brachte der SVB, die Staatsanleihen und MBS verkaufen musste, einen Milliardenverlust ein – den Rest der Geschichte kennt man.

Dass eine Zinswende tödlich für das Bankengeschäft sein kann, ist kein Geheimnis. Immer gibt es die Angst vor der Inversion der Zinsstrukturkurve. Banken machen ihr Geschäft mit der Fristentransformation: Sie nehmen kurzfristig Geld von Einlagen und vergeben es langfristig als Kredite. Wenn sie kurzfristig einen hohen Zins zahlen müssen und langfristig einen niedrigen Zins bekommen, dann funktioniert ihr Geschäftsmodell nicht mehr. Es ist aber nicht bloß die SVB. In den USA haben laut Konrad Alt, Mitbegründer der Klaros Group, kumulierte Verluste von 620 Milliarden Dollar in ihren Wertpapierportfolios. Müssten sie diese plötzlich verkaufen, wären die Verluste enorm.

Die Fed hat ihre Fehler mehr oder weniger eingestanden, indem sie das neue Bank Term Funding Program (BTFP) im Rahmen von 25 Milliarden Dollar aufgelegt hat. „Das BTFP stellt eine zusätzliche Liquiditätsquelle für hochwertige Wertpapiere dar, so dass ein Institut diese Wertpapiere in Stresssituationen nicht mehr schnell verkaufen muss“, heißt es seitens Fed. Banken, Sparvereinigungen, Kreditgenossenschaften und anderen zugelassenen Einlageninstituten bietet die Fed Darlehen mit einer Laufzeit von bis zu einem Jahr an. Diese Darlehen können mit US-Staatsanleihen, Agency-Schuldtitel und hypothekarisch gesicherte Wertpapiere (Mortgage-Backed Securities, MBS) sowie anderen qualifizierten Vermögenswerten besichert werden. Das soll eine Wiederholung des Falls der Silicon Valley Bank verhindern.

Am Montag hat die Fed außerdem zu einer Sitzung einberufen, in der es um Vorschuss- und Diskontsätze gehen soll. Thema wird aber sicher auch sein, wie und ob es mit Leitzinserhöhungen weitergehen soll. Es bleibt spannend.

trendingtopics.at

trendingtopics.at