- Член «Большой четверки» Deloitte опубликовал прогнозы относительно сферы платежей на 2026 год.

- Эксперты компании считают, что в этом секторе происходят глобальные трансформационные процессы.

- Они подпитываются ИИ, ускорением платежей и регуляторной поддержкой.

Аудиторская компания Deloitte, которая входит в «Большую четверку», опубликовала отчет по трендам в сфере платежей на 2026 год. В нем эксперты организации выделили основные драйверы рынка, включая мгновенные расчеты, стандартизацию данных, автономные ИИ-системы и цифровые активы.

В отчете подчеркивается, что в преддверии 2026 года платежная индустрия переживает быстрые изменения под давлением регулирования, технологического прогресса и растущих ожиданий клиентов. На примере США эксперты отметили, как экономическая нестабильность, развитие цифровых активов, платежи в реальном времени и активное внедрение ИИ формируют новую архитектуру в этой сфере.

В свете этого компания выделила пять основных трендов на 2026 год.

Регулирование больше не тормозит инновации

Эксперты Deloitte отметили, что многонациональные компании столкнулись с ростом затрат и сложностью трансграничных платежей из-за тарифов, инфляции и волатильности фиата. На фоне этого стейблкоины стали более быстрой, надежной и эффективной альтернативой.

Поворотным моментом стало подписание закона GENIUS, что заложило нормативно-правовую базу для этого сектора. Вместе с тем это создает угрозу банковскому сектору, заставляя участников последнего переосмыслить бизнес-модель.

Вместе с тем регуляторная среда перестает быть исключительно ограничивающим фактором и все чаще становится катализатором технологических изменений, подчеркивается в отчете.

Скорость — это новый стандарт

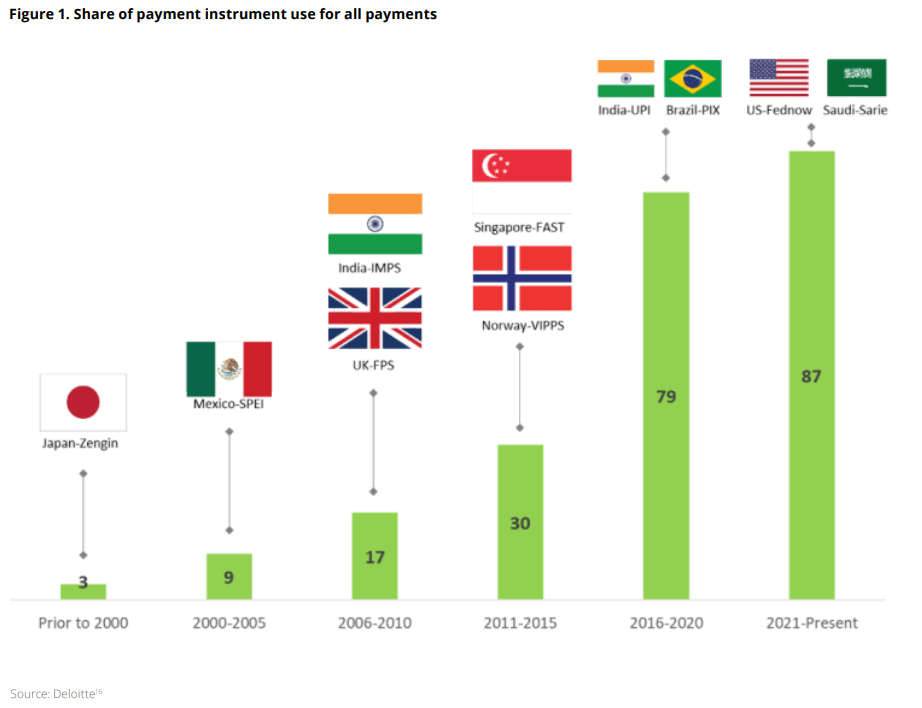

Эксперты компании отметили, что мгновенные платежи превратились из конкурентного преимущества в базовое ожидание клиентов, причем как в B2C, так и в B2B-сегменте. Авторы отчета ссылаются на прогноз банка JPMorgan Chase, согласно которому объем таких транзакций вырастет на 289% с 2023 года по 2030 год.

Весомую роль в этом сыграли:

- внедрение систем расчета в реальном времени. В качестве примера приводится FedNow, запущенная ФРС в 2023 году;

- переход на стандарт ISO 20022;

- доступность расчетов в режиме 24/7/365.

Данные — новый источник конкурентного преимущества

Международный стандарт обмена финансовыми данными ISO 20022 стал обязательным для SWIFT-переводов с конца 2025 года. Это вынудило институтов внедрить его или мигрировать.

При этом указанный стандарт открыл контрагентам доступ к более «богатым» платежным данным. Это позволяет:

- автоматизировать комплаенс и отчетность;

- улучшить меры, направленные на противодействие мошенничеству;

- повысить точность аналитики и скоринга;

- создавать новые продукты на основе данных.

«Те, кто быстрее остальных воспользуются этими возможностями, нарастив инвестиции, превосходящие базовые вложения на внедрение стандарта, смогут превратить эти данные в сильное конкурентное преимущество», — подчеркивается в отчете.

Автономные платежи и ИИ-агенты

Развитие ИИ-агентов — одна из ключевых тем отчета. Это системы, которые способы самостоятельно инициировать, проверять и обрабатывать платежи.

Эксперты компании считают, что по мере развития ИИ-агенты возьму на себя все платежи, от рутинных операций до инвестиций. Также в отчете выделено несколько кейсов использования этой технологии:

- агенты, упрощающие покупки. Система будет автоматически анализировать данные, подбирая позиции под оптимальные условия, учитывая ряд факторов — стоимость, доставка, надежность и скорость;

- оптимизация и автоматизация регулярных платежей, например, по счетам;

- фильтрация скам-операций и подозрительных счетов в режиме реального времени;

- брокер, который отслеживает наиболее выгодные позиции, изменения в портфеле, надежность вложений;

- автоматизация бухгалтерских операций для предприятий.

ИИ против ИИ: новая эра борьбы с мошенничеством

Согласно отчету, мошеннические схемы, использующие ИИ, например, дипфейки, становятся все изощреннее. На фоне этого возникла необходимость в переосмыслении традиционных мер защиты.

В качестве решения в Deloitte видят внедрение ИИ, а также решений на базе этой технологии, а именно:

- поведенческую биометрию;

- ИИ-модели в реальном времени, те же агенты;

- многослойные системы аутентификации.

По мнению компании рынок входит в фазу «ИИ против ИИ», в которой методы атаки с использованием инноваций развиваются параллельно с мерами защиты.

Итоги

В отчете подчеркивается, что в 2026 году сфера платежей станет быстрее, более автоматизированной и более тесно связанной с ИИ и другими инновационными технологиями. А те компании, которые воспринимают регулирование, данные и ИИ не как обязательные издержки, а как стратегические инструменты, смогут занять лидирующие позиции на рынке.