- GameStop подала в SEC заявление о завершении размещения облигаций.

- Компания привлекла $1,5 млрд, поскольку покупатель реализовал опцион на дополнительные $200 млн.

- Ранее фирма заявила, что направит эти средства на покупку первой криптовалюты.

Компания GameStop завершила частное размещение конвертируемых старших облигаций на $1,5 млрд, включая опцион на $200 млн. Это следует из заявления фирмы, поданного в Комиссию по ценным бумагам и биржам США (SEC).

GameStop объявила о планах выпустить облигации 27 марта 2025 года. Предложение включало размещение конвертируемых беспроцентных облигаций на сумму $1,3 млрд с правом дополнительной покупки ценных бумаг на $200 млн.

Из заявления в SEC следует, что первоначальный покупатель, название которого не уточняется, реализовал опцион Greenshoe. Благодаря этому итоговая сумма составила $1,5 млрд.

Крайний срок погашения облигаций — 1 апреля 2030 года. Курс конвертации этих ценных бумаг в обыкновенные акции составляет $29,85, что эквивалентно премии в 37,5% на момент их размещения.

Как заявила ранее GameStop, привлеченные средства будут направлены на общие корпоративные цели, включая покупку биткоинов. Если фирма решит инвестировать всю сумму в первую криптовалюту, то ее портфель пополнится на 17 839 BTC по актуальному курсу.

Отметим, на момент подготовки материала биткоин торгуется чуть выше $84 000:

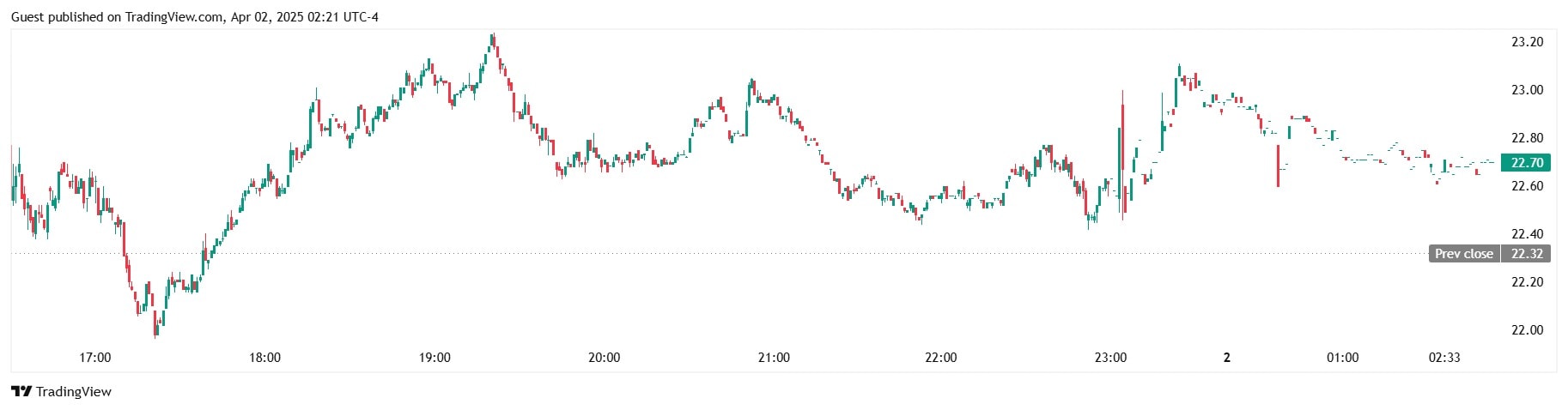

Акции GameStop, в свою очередь, торгуются по $22,7. Прирост на суточном чарте составляет 1,3%:

При условии покупки биткоинов на всю сумму GameStop может стать четвертым по величине корпоративным держателем первой криптовалюты, уступая только Strategy, MARA и Riot Platforms, согласно Bitcoin Treasuries.