В 2025 году инвестиционные консультанты намерены увеличить свои позиции в ETF на базе биткоина и Ethereum более чем на 50%. Об этом заявили эксперты CF Benchmarks, пишет CoinDesk.

С момента появления америкаснкие спотовые криптовалютные биржевые фонды привлекли $36 млрд капитала от различных структур, утверждают аналитики.

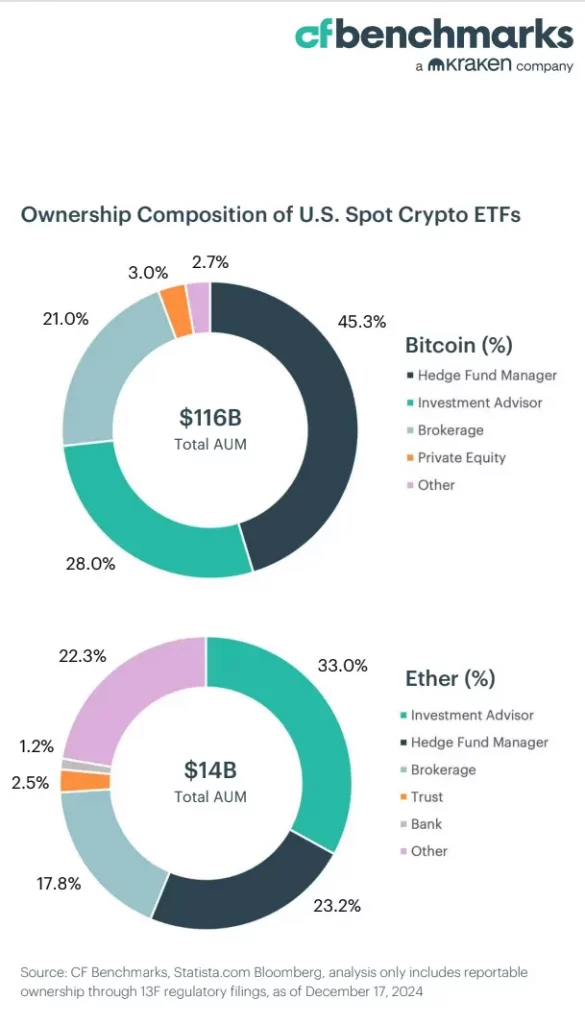

Основной интерес исходил от управляющих хедж-фондов, которым на текущий момент принадлежит около 45,3% в различных криптопродуктах. Инвестиционные консультанты — посредники в розничном и высокодоходном капитале — занимают второе место с 28%.

По прогнозам CF Benchmarks, в следующем году ситуация изменится:

«Мы ожидаем, что ассигнования на инвестиционные услуги консультантов превысят 50% для [BTC и ETH], поскольку индустрия управления активами в США объемом $88 трлн начнет охватывать эти инструменты. Чистый приток в продукты превзойдет показатель 2024 года в $40 млрд».

Трансформация, обусловленная растущим спросом клиентов, более глубоким пониманием цифровых активов и развитием фондовых продуктов, вероятно, изменит текущую структуру в крипто-ETF, уверены эксперты. Инвестиционные консультанты уже занимают лидирующие позиции на рынке Ethereum-фондов и, вероятно, укрепят положение в следующем году.

В CF Benchmarks ожидают, что сеть Ethereum выиграет от растущей популярности токенизации активов, а конкурирующая Solana продолжить наращивать долю рынка за счет потенциальной ясности регулирования в США.

Федеральная резервная система США (ФРС) займет «более сдержанную позицию», применив нетрадиционные меры, такие как контроль кривой доходности или расширение закупок активов, утверждают специалисты. По их мнению, это решит проблему токсичного сочетания высоких расходов на обслуживание долга и слабого рынка труда.

«Более глубокая монетизация долга должна повысить инфляционные ожидания, укрепляя твердые активы вроде биткоина в качестве инструмента хеджирования против обесценивания денег», — подчеркнули аналитики.

Напомним, по итогам недели с 15 по 21 декабря в криптовалютные инвестфонды поступило $308 млн после $3,2 млрд неделей ранее. Показатель значительно снизился на фоне «ястребиного» снижения ключевой ставки ФРС.

forklog.com

forklog.com