Прозрачность и структура бизнеса Tether вызывают опасения и наводят на воспоминания о крахе FTX. Об этом говорится в треде основателя Cyber Capital Джастина Бонса.

2/17) The potential for collapse here is greater than Terra Luna!

— Justin Bons (@Justin_Bons) September 14, 2024

Making it one of the biggest existential threats to crypto as a whole

As we have to trust they hold $118B in collateral without proof!

Even after the CFTC fined Tether for lying about their reserves in 2021… pic.twitter.com/KoJFbyjRj1

«[Tether] — одна из самых больших экзистенциальных угроз для криптовалют в целом. Мы вынуждены доверять им, а они держат $118 млрд в обеспечении без доказательств! Даже после того, как CFTC оштрафовала Tether за ложь о своих резервах в 2021 году», — написал предприниматель.

Бонс также отметил, что эмитент стейблкоина еще не провел аудит обеспечения.

«Однако „отчет аудитора” или „отчет бухгалтера” — вовсе не официальный документ! Несмотря на заявления, Tether никогда не предоставляла свои предполагаемые резервы для реальной неограниченной оценки третьей стороной», — возмутился эксперт.

Покупка организацией 9,8% акций латиноамериканского сельскохозяйственного гиганта Adecoagro за $100 млн в сентябре раскрыла ее структуру управления.

«В совет директоров Tether Holdings входят только два человека: Джанкарло [Девасини] и Людовикос [Ян Ван дер Венде]. Это означает, что в 2024 году резервы $USDT все еще не разделены. Эти двое имеют абсолютный контроль!», — прокомментировал Бонс.

В комментарии Cointelegraph соучредитель IDA Finance Шон Ли также выразил опасения касательно отсутствия транспарентности компании:

«Tether структурирована как бизнес, и ее упорство в отказе от детальной прозрачности, обеспечивающей реальное доверие со стороны сообщества и институциональных игроков, действительно вызывает беспокойство».

Согласно CoinGecko, доля $USDT на рынке стейблкоинов превысила 75%, что усиливает подобные опасения. За два года показатель вырос на 20%.

Ли отметил, что гипотетический коллапс эмитента может возникнуть из-за его банковских партнеров.

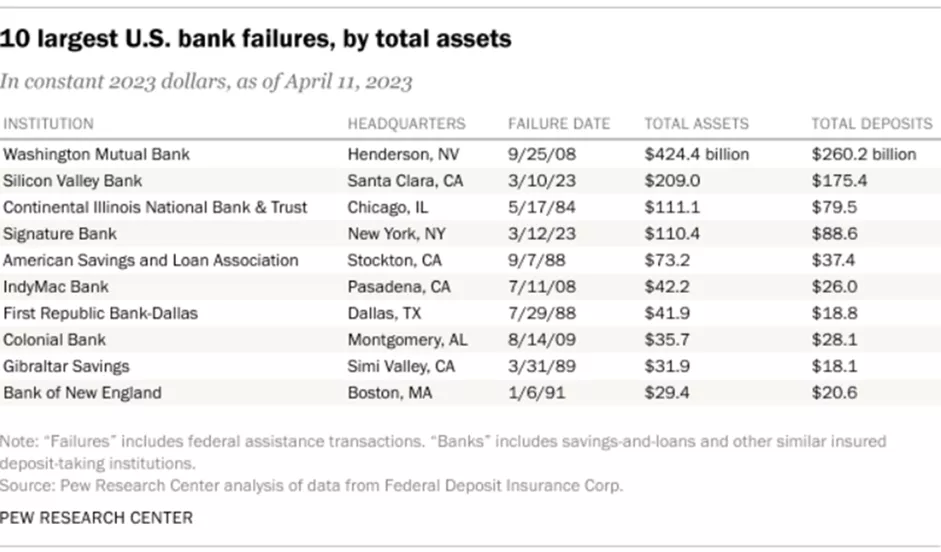

«Возможность краха Tether связана не столько с движением рынка, сколько с его структурной связью с базовыми активами и TradFi. В противном случае $USDT пострадал бы во время последнего спада. Но вместо этого возник депег USDC из-за зависимости последнего от Silicon Valley Bank и Signature Bank», — пояснил специалист.

В издании напомнили об устойчивости токена в условиях рыночной турбулентности. Это подтвердилось в период отвязки UST от USD в мае 2022 года, когда в течение недели Tether конвертировал 10 млрд $USDT в фиат (более 12% предложения на тот момент).

Это контрастирует с ситуацией вокруг Washington Mutual в 2008 году. Тогда учреждение прекратило свою работу после того, как за 10 дней вкладчики вывели депозиты на $16,7 млрд.

Межправительственный эксперт по блокчейну Аннди Лиан не поддержал коллег. Он не ожидает, что Tether столкнется с проблемами. По его мнению, крупные централизованные структуры могут представлять риск для индустрии.

Напомним, в сентябре компания ответила на предыдущее сравнение с FTX и Alameda Research от Группы по защите прав потребителей Consumers’ Research. Эмитент $USDT отметил приверженность защите клиентов и соблюдению нормативных требований.

forklog.com

forklog.com