Вчера вечером состоялось очередное заседание Федерального комитета по операциям на открытом рынке ФРС США (FOMC). Его ключевой темой по традиции стал вопрос изменения базовой кредитной ставки в американской экономике. Ранее рынки с высокой долей вероятности закладывали отсутствие изменения ставки, причём исход мероприятия оказался именно таким. Вдобавок к этому заседание FOMC сопровождалось умеренно негативными комментариями председателя ФРС США Джерома Пауэлла.

Напомним, базовая процентная ставка определяет стоимость финансовых займов. Она напрямую влияет, насколько трудно получить кредит для той или иной цели, что в свою очередь сказывается на активности экономических субъектов.

Всё же при высокой кредитной ставке держатели капитала могут, к примеру, приобретать казначейские векселя, годовая доходность которых на 1, 3 и 6 месяцев в США сейчас составляет 5.3 процента. И это отличные показатели, учитывая низкий риск таких инструментов, в связи с чем инвесторы охотно связываются с такими инструментами.

Покупка криптовалюты инвесторами

Однако по мере снижения ставки инвесторы будут вынуждены искать новые сферы для максимизации заработка — и криптовалюты наверняка попадут в их поле зрения. Поэтому любители блокчейна активно ждут периода понижения ключевой ставки, ведь он постоянно сопровождается ростом финансовых рынков.

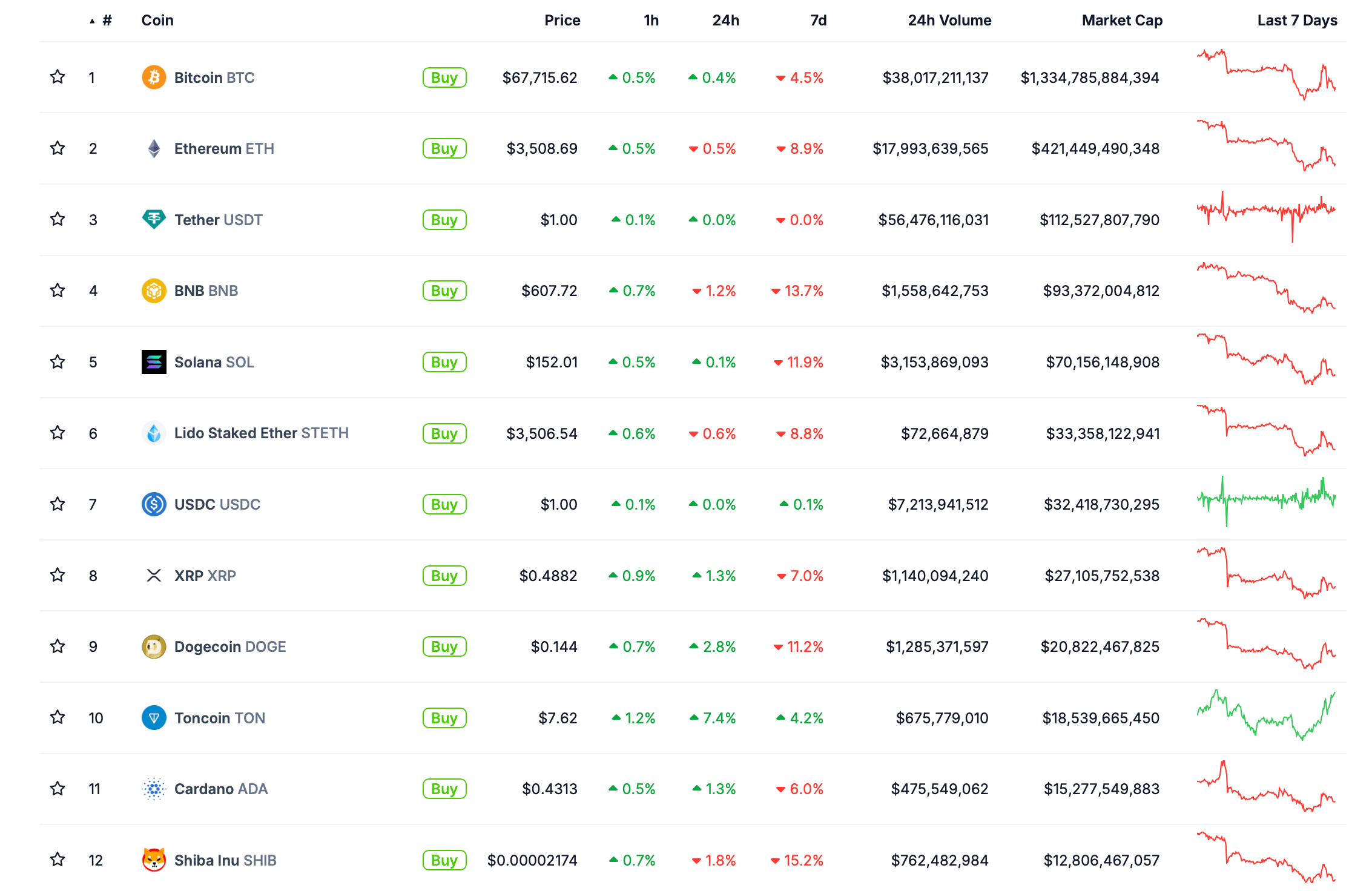

Крупнейшие криптовалюты по рыночной капитализации сегодня

Когда ФРС США снизит ставку?

Реплики Пауэлла действительно были далеко не самыми лучшими. Во-первых, банкиры пока предполагают всего одно снижение ставки до конца 2024 года. Во-вторых, повысился прогноз по росту инфляции, ну а ФРС США для борьбы с ней готова «удерживать ставку на нынешнем уровне столько, сколько понадобится».

Итого это уже седьмое подряд заседание FOMC, в ходе которого ставка остаётся на прежней отметке.

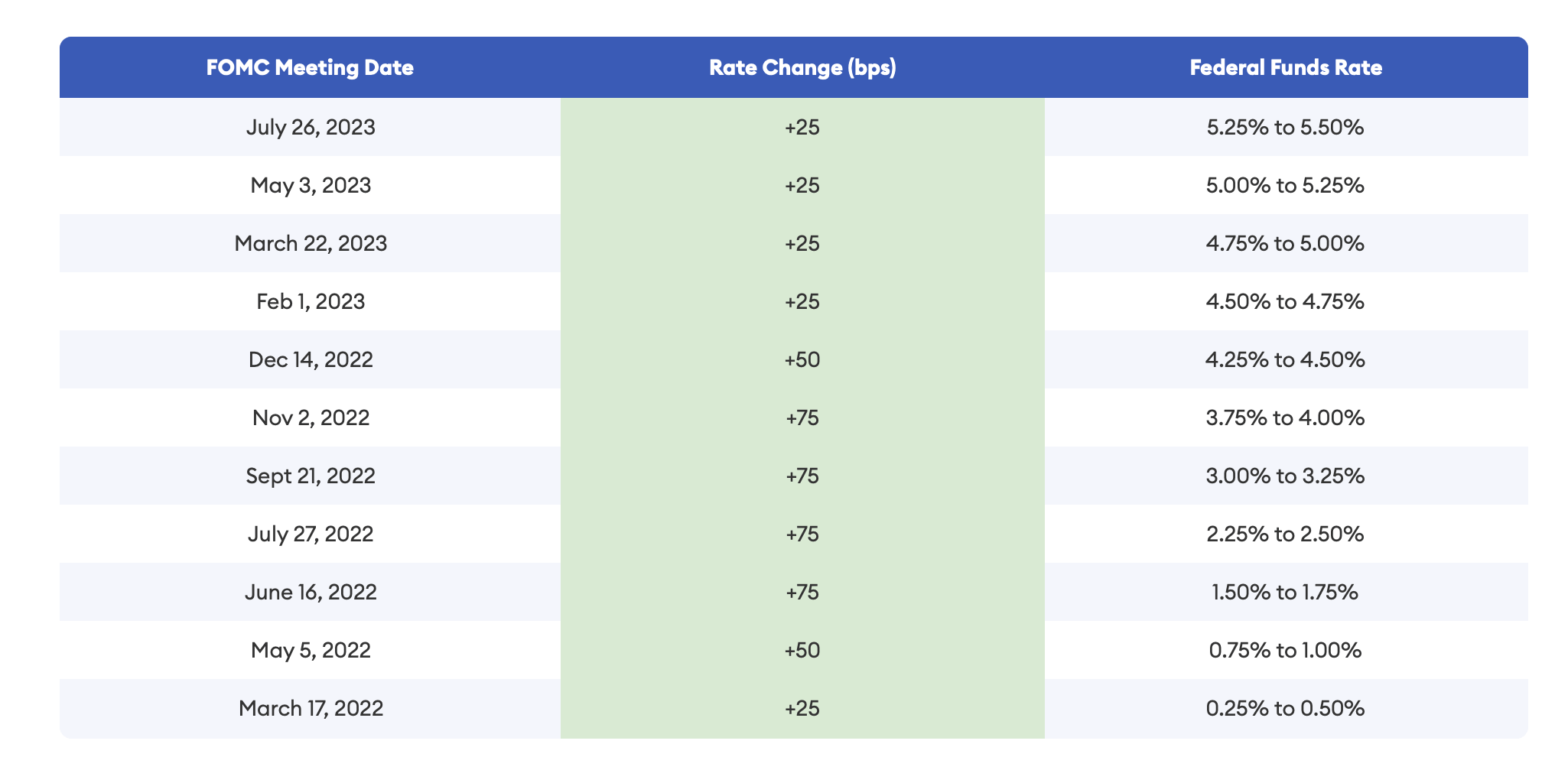

Изменения базовой процентной ставки за последние годы

В понедельник председатель ФРС США Джером Пауэлл получил открытое письмо от сенаторов-демократов Элизабет Уоррен, Джеки Розен и Джона Хикенлупера. Они рассчитывали, что смогут повлиять на мнение Пауэлла относительно ставки ещё до заседания FOMC. Вот цитата из письма, содержимое которого приводит Coindesk.

Сегодня мы обращаемся к Федеральной резервной системе с настоятельным призывом снизить ставку по федеральным фондам с нынешнего максимального за два десятилетия уровня в 5.5 процента. Этот устойчивый период высокой процентной ставки уже замедляет экономику и не позволяет устранить остальные ключевые факторы инфляции.

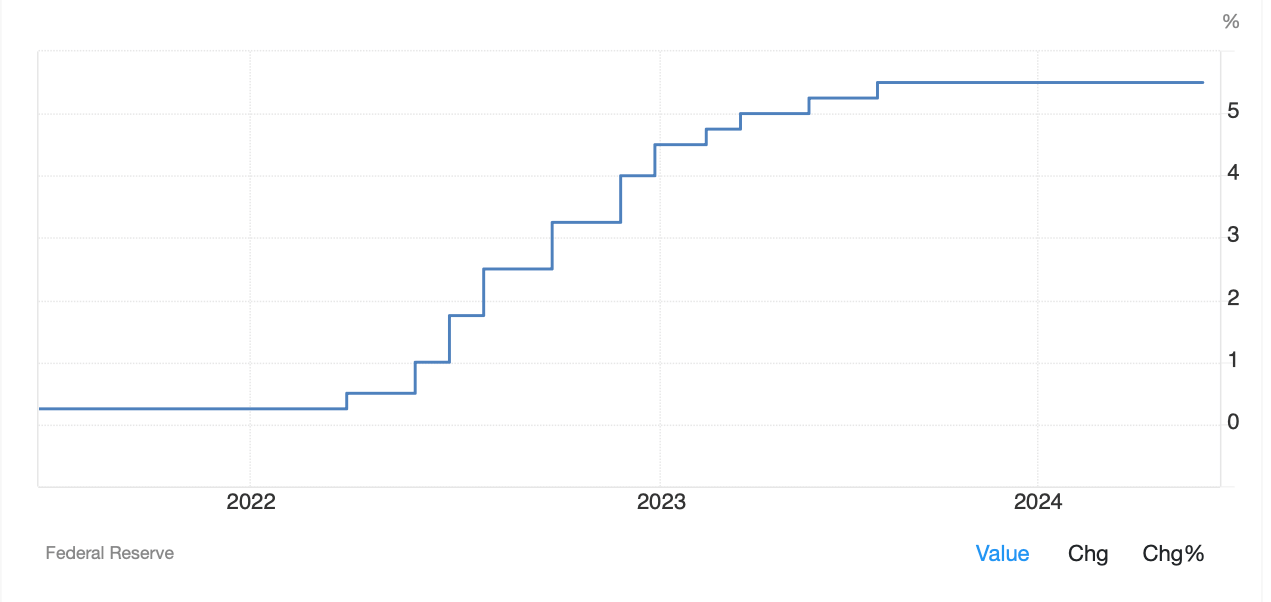

Динамика базовой кредитной ставки в США

Сенаторы заявили, что высокая ставка только усугубляет проблемы, повышая стоимость жилья, строительства и автострахования.

Вдобавок к этому возник риск привести экономику к рецессии, которая может «лишить работы тысячи американцев». Политики считают, что ФРС пора последовать примеру Европейского центрального банка и отойти от целевого уровня инфляции в 2 процента. Именно такого уровня хотят добиться банкиры, прежде чем переходить к понижению ставки.

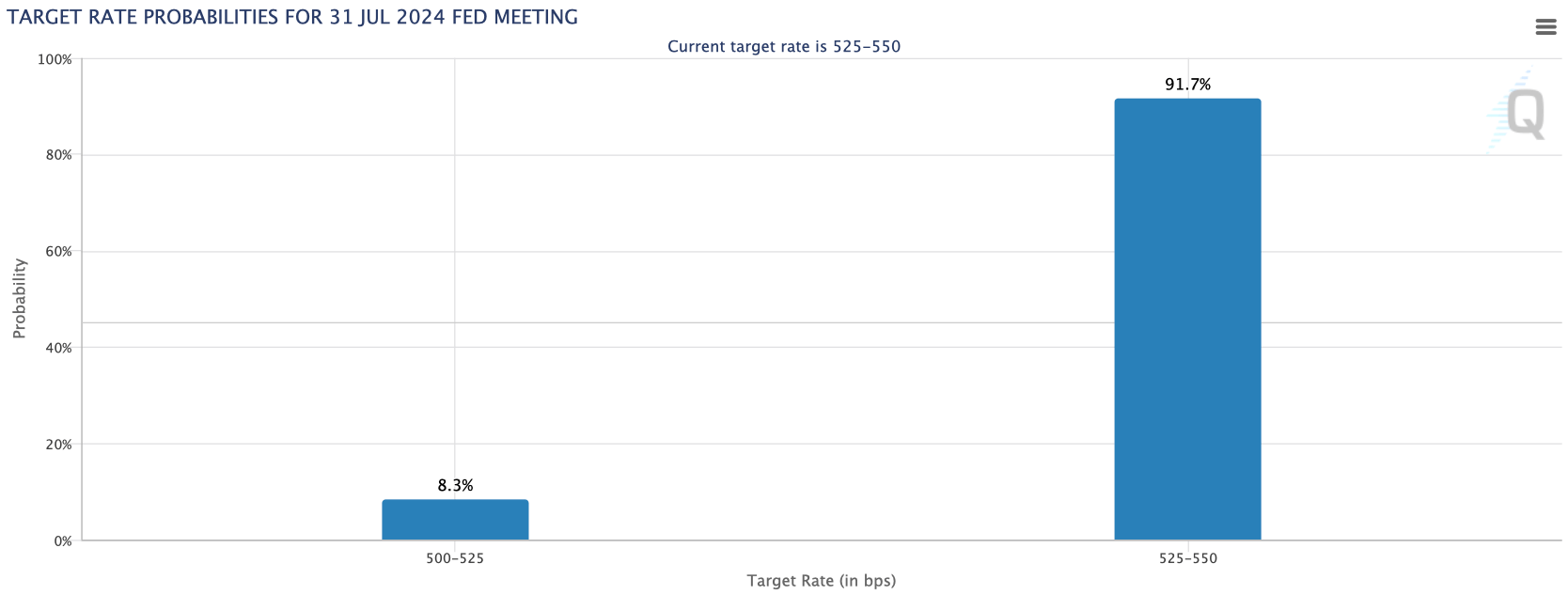

К следующему заседанию FOMC 31 июля рынки закладывают вероятность снижения ставки в размере 8.3 процента

Напомним, на прошлой неделе ЕЦБ и Банк Канады снизили ставки, отклонившись от позиции ФРС по повышению показателя на более длительный срок. По словам демократов, такое расхождение может привести к укреплению доллара и ужесточению финансовых условий или потока кредитов в различных секторах экономики. При этом ужесточение финансовых условий часто приводит к замедлению экономического роста.

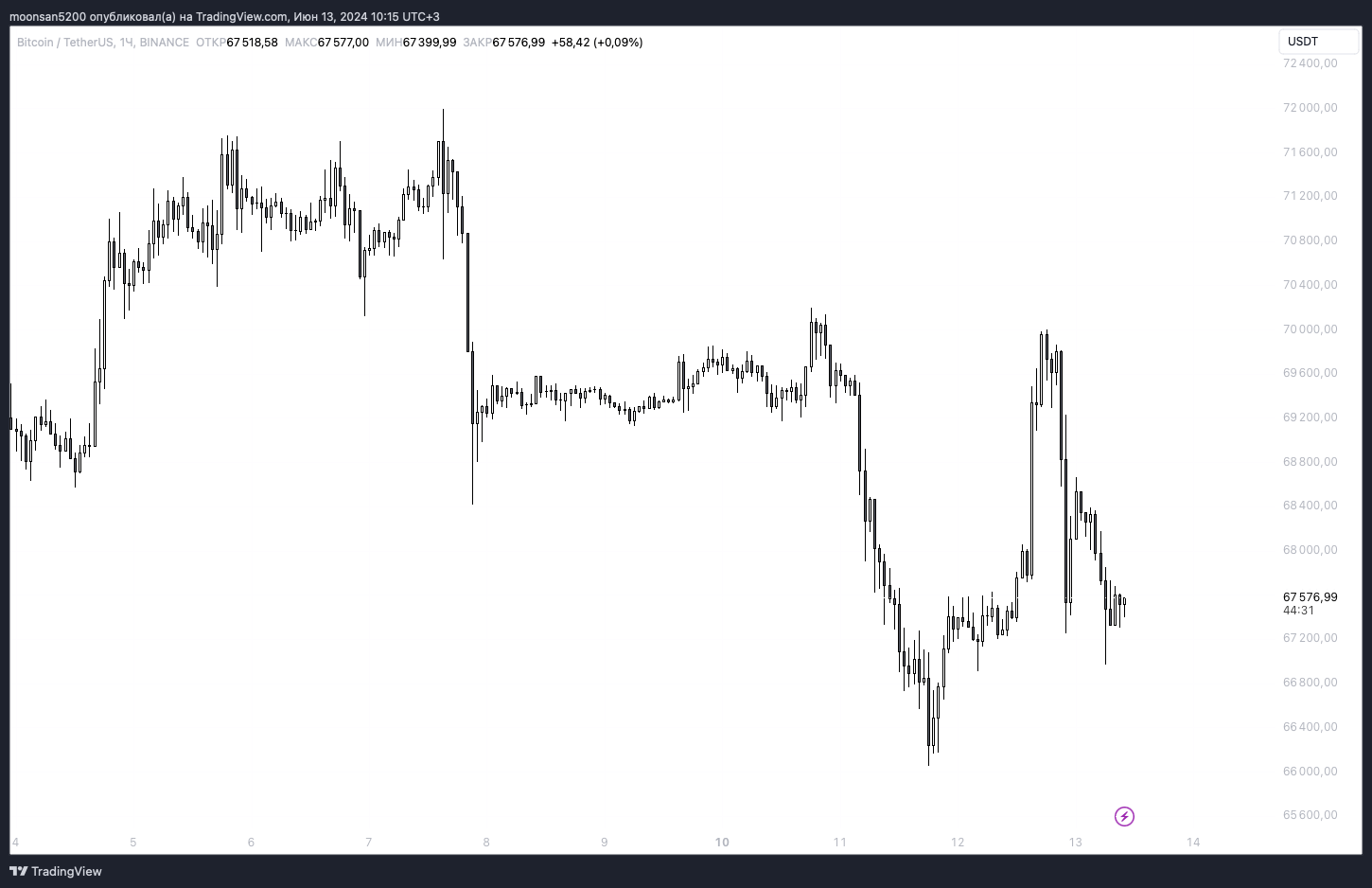

Также до заседания FOMC была опубликована статистика об актуальном состоянии рынка труда. Данные вынудили многих экспертов перенести прогноз о вероятном снижении ставки с июля на сентябрь, то есть на более поздний срок. Ситуация привела к тому, что восходящее ралли Биткоина в очередной раз было прервано в зоне 70 тысяч долларов.

Изменения курса Биткоина $BTC в масштабе 1-часового графика

В целом Биткоин вряд ли провалится в очередную глубокую коррекцию этим летом. К примеру, ранее аналитики QCP Capital заявили, что снижение цены Биткоина рассматривается игроками рынка как выгодная возможность для накопления монет.

Однако промедление ФРС со снижением ставки явно способно отложить очередное ралли индустрии цифровых активов на неопределённый срок. Впрочем, таким образом долгожданное снижение кредитной ставки может случиться ближе к выборам президента США, которые считаются положительным фактором для ниши монет. Главная причина этого — активность кандидата на пост главы государства Дональда Трампа.

Бывший президент США Дональд Трамп

Последний как минимум на словах поддерживает криптовалюты и их популяризацию в США. Самым свежим заявлением стало желание Трампа привлекать майнеров Биткоина в эту страну, что является полной противоположностью недавней идеи нынешнего президента Джо Байдена ввести 30-процентный налог на добычу крипты.

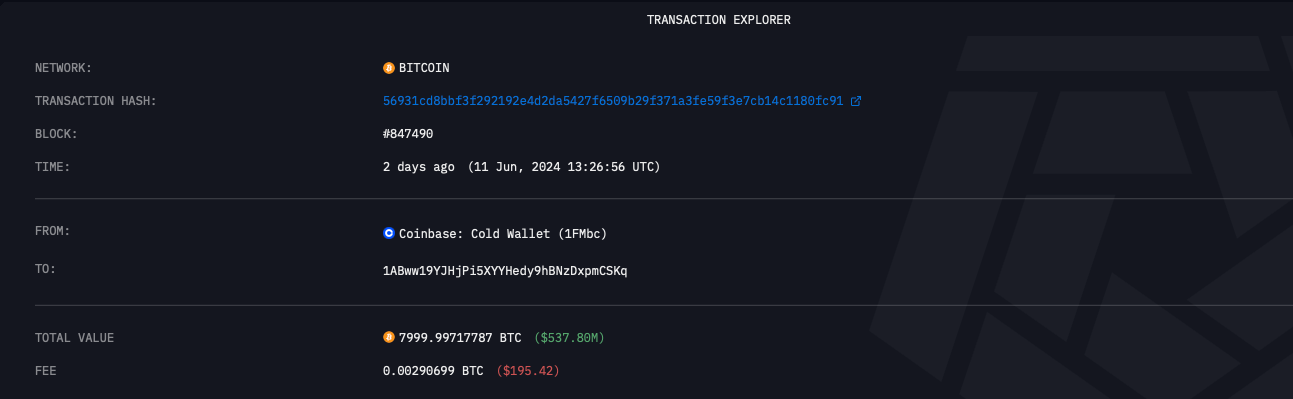

Помимо событий в экономике, внимание игроков рынка на этой неделе также привлёк крупный перевод средств на сумму около 536.5 миллиона долларов в Биткоине. Сумма в эквиваленте 8 тысяч $BTC была переведена одной транзакцией на кошелёк «1ABww1…mCSKq», сообщают представители Cointelegraph. Что особенно важно, владелец адреса не проводил с ним транзакции на протяжении более пяти лет.

Затем пользователь данного кошелька отправил все монеты на депозитный адрес Binance «15u4H…rMsLa» ровно через один блок и 11 минут. Важно отметить, что перед совершением указанных переводов владелец монет не проводил тестовых транзакций на небольшой объём монет. А это достаточно опасное решение при работе с настолько крупными суммами.

Данные крупной Биткоин-транзакции

Изначально вышеупомянутые 8 тысяч $BTC находились на холодном кошельке криптобиржи Coinbase и оказались там в результате десятков переводов 5 декабря 2018 года — в основном партиями по 200 $BTC. Если владелец монет всё же их продал, то ему удалось заработать на росте стоимости $BTC примерно на 1700 процентов за срок хранения монет с 2018 года.

Дела с инфляцией в США явно идут не по плану, поскольку ФРС продолжает затягивать со снижением базовой процентной ставки. Впрочем, со временем банкиры просто не смогут её сдерживать, что приведёт к активизации инвесторов. И индустрия монет наверняка тоже ощутит последствия данного события.

2bitcoins.ru

2bitcoins.ru