Венчурная компания Paradigm возглавила инвестраунд на $225 млн стартапа Monad Labs при его оценке в $3 млрд. Его разработчики создают собственный блокчейн Monad, который, согласно пресс-релизу, должен составить полноценную конкуренцию таким сетям как Solana или Sui.

Сооснователь Monad Labs Кионе Хон восемь лет работал в компании-маркетмейкере Jump Trading, в том числе в его отдельном криптовалютном подразделении Jump Crypto. Paradigm вложила в амбициозный стартап $150 млн, и как сообщается, была инициатором привлечения других инвесторов. Пока это крупнейший из инвестиционных раундов среди криптопроектов в 2024 году.

Компанию Paradigm в 2018 году основали соучредитель крупнейшей в США криптобиржи Coinbase Фред Эрзам и бывший партнер фонда Sequoia Capital Мэтт Хуанг. Она является одной из самых плодовитых венчурных фирм в криптовалютном пространстве — в ее портфеле Uniswap, Blur, OpenSea, Blast, Optimism, Friend.Tech, Phantom, Zora и еще десятки других популярных блокчейн-сервисов.

По разным источникам, Paradigm ведет переговоры о привлечении от $750 млн до $850 млн в новый фонд для инвестиций в криптопроекты, и она — не единственная среди венчурных фирм, которые ищут средства на фоне подъема крипторынка. В начале апреля компания 1kx привлекла $75 млн для поддержки криптовалютных стартапов на ранних стадиях. Galaxy Digital, Hack VC и Hivemind Capital также сообщали о привлечении соответственно $100 млн, $150 млн и $50 млн в свои новые фонды.

Тем не менее, рыночные аналитики считают, что объем венчурного капитала в текущих условиях не соответствует ожиданиям рынка.

Недостаточный объем

По мнению экспертов JPMorgan, относительно невеликий приток венчурного финансирования в криптоиндустрию в 2024 году, несмотря на оживление рынка, несет в себе определенные риски.

«Наши индикаторы потоков венчурных инвестиций в индустрию криптовалют выглядят довольно сдержанными по сравнению с предыдущими годами», — написали аналитики JPMorgan под руководством Николаоса Панигиртзоглоу в отчете от 11 апреля. — Мы всегда утверждали, что восстановление притока венчурного капитала является необходимым условием для устойчивого роста криптовалютных рынков. Поэтому, по нашему мнению, сдержанные потоки инвестирования с начала года сопряжены с риском ухудшения состояния рынка».

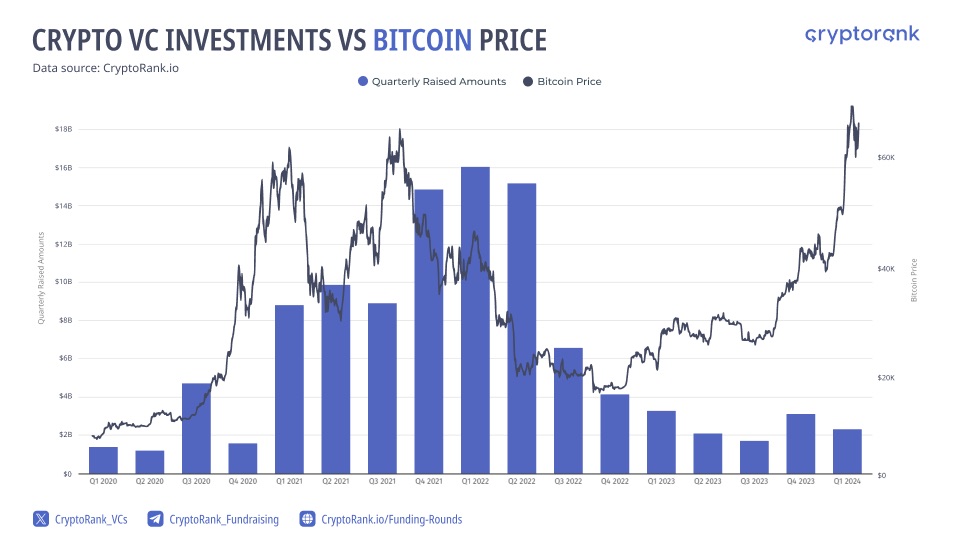

Несмотря на тенденцию к росту криптовалютного фандрайзинга с начала 2024 года, совокупный объем венчурного капитала все еще сильно ниже по сравнению с прошлыми пиками, пишут аналитики CryptoRank в отчете о венчурных инвестициях на крипторынке в первом квартале текущего года. Поскольку сбор средств все еще остается относительно сдержанным, «сезон альткоинов» может не проявиться в широких масштабах, допускают авторы.

Сезон альткоинов, Altseason — сленговый термин криптовалютных трейдеров, означающий период активного единовременного роста альтернативных криптовалют.

Если 75% или более криптовалют показывают доходность за 90 дней в процентном соотношении выше, чем у биткоина, это считается сезоном альткоинов. По этому принципу рассчитывается так называемый индекс сезона альткоинов.

В первом квартале 2024 года объем привлеченных криптопроектами средств заметно увеличился, достигнув $1,03 млрд только в марте. В общей сложности за первый квартал было привлечено $2,3 млрд. Одновременно с этим количество проведенных раундов финансирования выросло с 122 в январе до 167 в марте.

В более широком масштабе «общая картина выглядит менее оптимистично», пишут аналитики. Имеет место значительное несоответствие между рекордной ценой биткоина и объемом привлеченных средств. Примечательно, что хотя диспропорция между количеством раундов финансирования и растущим курсом биткоина менее выражена, объем привлеченного капитала на один раунд заметно снижается. Венчурные фонды проявляют осторожность и разборчивость при инвестировании в сферу криптовалют.

Кто получает финансирование

Большинство сделок, проводимых венчурными фирмами, укладываются в диапазон от $1 млн до $10 млн. Несмотря на значительный рост цен на криптовалюты, количество инвестиционных сделок, превышающих $50 млн, в первом квартале «остается скромным» — таких случаев зафиксировано всего шесть. По сравнению с историческими данными за последние четыре года, «эта цифра бледнеет», что свидетельствует о сдержанном уровне инвестиционной активности, говорится в отчете.

Фокус венчурного капитала сейчас на протоколах рестейкинга, решениях для взаимодействия разных экосистемных блокчейнов и на децентрализованных биржах (DEX) с поддержкой деривативов.

Сервисы рестейкинга позволяют повторно использовать заблокированные валидаторами сети Ethereum монеты ЕTH для подтверждения операций не только в самом Ethereum, но и одновременно в других криптосервисах.

Это открывает владельцам криптовалюты возможность получать дополнительный доход от своих монет, а владельцам этих сервисов дает дополнительную безопасность за счет привлечения большего количества узлов-валидаторов их сетей.

В самом популярном протоколе для рестейкинга EigenLayer пользователи разместили уже более $13 млрд в ETH (по данным на апрель 2024 года).

В рамках крупнейшего инвестраунда первого квартала 2024 года проект EigenLayer получил инвестиции в размере $100 млн исключительно от Andreessen Horowitz (a16z). Другой протокол рестейкинга — Ether.Fi — вскоре после привлечения $27 млн в первом квартале вывел на рынок свой токен ETHFI, который достиг показателя FDV (fully diluted value — цена, умноженная на максимальное предложение токенов, если бы все токены находились в обращении) в $5 млрд. По оценке аналитиков CryptoRank, это задает высокую планку для FDV у конкурирующих сервисов рестейкинга.

Среди венчурных фондов в первом квартале 2024 года заметно выделяется OKX Ventures — венчурное подразделение криптобиржи OKX, на счету которого 31 сделка. Столь высокий уровень не только отражает проактивную инвестиционную стратегию OKX Ventures, но и вносит существенный вклад в общий рост экосистемы бизнеса биржи OKX как ее флагманского продукта, отмечают авторы отчета.

Второе место по количеству сделок заняла гонконгская Animoca Brands: компания за квартал поучаствовала в 24 раундах криптопроектов. Гонконг, известный как азиатский крипто-хаб, следует за США, используя свое стратегическое расположение и благоприятную нормативно-правовую среду. США сохраняют за собой позицию лидера среди юрисдикций по объему венчурного капитала на крипторынке.

rbc.ru

rbc.ru