Третий лишний

Ожидание будущего

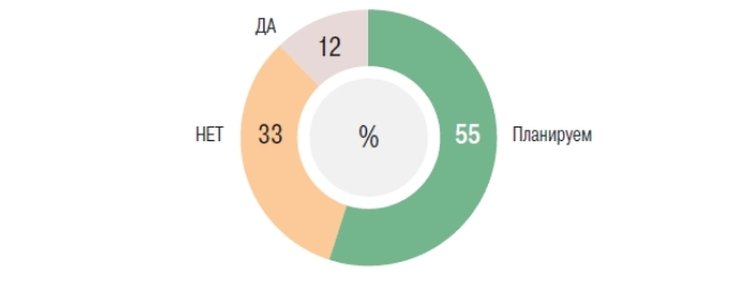

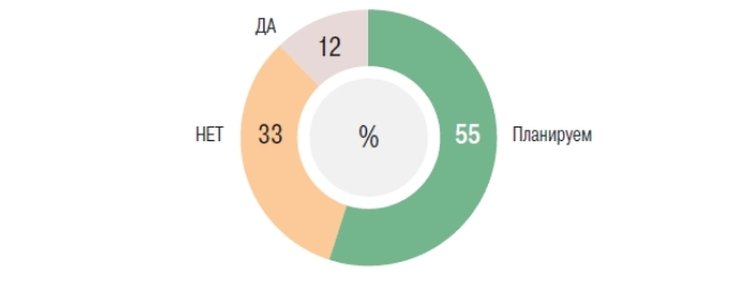

Около 12% опрошенных аналитиками информационного портала Bitnewstoday российских финансовых компаний отметили, что уже реализуют проекты по внедрению блокчейна в свои бизнес-процессы. 55% присматриваются к технологии и планируют внедрить ее в ближайшее время. 33% компаний пока не нашли применения распределенным реестрам в своей практике.

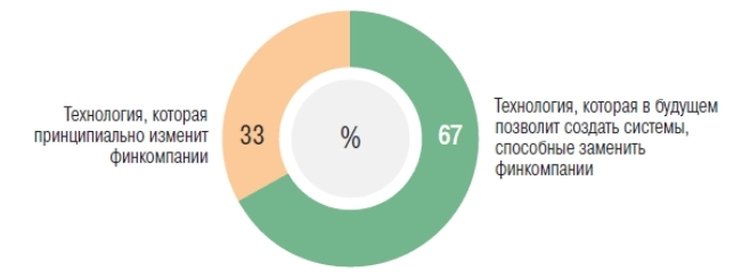

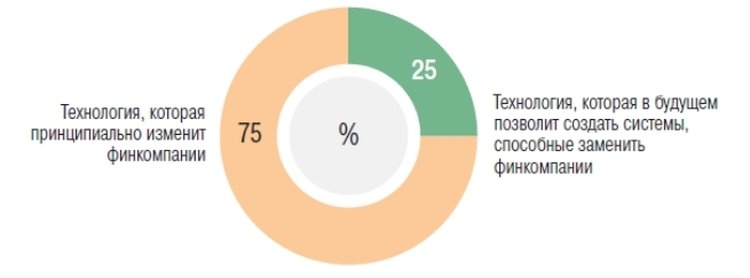

В 67% опрошенных финансовых организаций считают, что блокчейн – это технология, которая в будущем позволит создать системы, способные заменить финкомпании. Однако среди тех, кто занимается разработкой и внедрением проектов на основе блокчейна, только 25% разделяют это мнение и в большинстве случаев считают, что распределенные реестры будут стимулировать развитие и преобразование банков, МФО, страховых и т. п.

Себестоимость ожидания

Сегодня все усилия разработчиков и бизнесменов сфокусированы на том, чтобы понять, какие процессы и каким образом блокчейн сможет трансформировать. Глава Сбербанка Герман Греф считает, что внедрение технологии в бизнес-процессы будет стимулировать позитивные изменения не только в отдельных секторах, но и в экономике страны в целом.

"Внедрение технологии блокчейн в НПФ позволит снизить себестоимость внутренних процессов, даст возможность достичь более высокой прозрачности работы как для регулирующих органов, так и для самих застрахованных лиц, нивелирует риск наличия единой точки отказа, защитит данные от несанкционированного изменения или удаления, подделки данных и упростит процедуру их проверки. Более того, база данных будет существовать, пока будет существовать хотя бы один ее узел", – объясняет член совета директоров негосударственного пенсионного фонда "Согласие" Андрей Неверов.

Эксперты отмечают важность распределенных реестров в сфере организации клиринга для банковской сферы. По словам Михаила Ежова, сооснователя блокчейн-сервиса по распознаванию и анализу речи Anryze, блокчейн может позволить автоматизировать процесс сведения взаиморасчетов между банками и брокерами, исключив третью сторону. "Но пока сделать это ни у кого не получилось. У брокеров и банков разное программное обеспечение, оно написано на разных языках. Решение, которое бы интегрировалось везде и сразу, еще не найдено", – сообщил эксперт.

Рис. 1 Распределение ответов финкомпаний на вопрос: "На ваш взгляд, блокчейн – это..."

Рис. 2 Распределение ответов представителей блокчейн-сообщества на вопрос: "На ваш взгляд, блокчейн – это..."

Рис. 3 Распределение ответов финкомпаний на вопрос: "Внедрили ли вы в ваши бизнес-процессы технологию блокчейн?"

Реальное применение

Если говорить о применении блокчейна в России, стоит упомянуть пилотный проект S7 и Альфа-банка по проведению оплаты через аккредитив с использованием смарт-контрактов. Национальный расчетный депозитарий создал прототип электронного голосования на блокчейне. Российская ассоциация "Финтех" разрабатывает блокчейн-платформу "Мастерчейн" для хранения финансовой информации и обмена ею. Московская биржа стала участником международного блокчейн-консорциума Hyperledger от Linux Foundation. Ассоциация негосударственных пенсионных фондов и ГК "Внешэкономбанк" заключили соглашение, в рамках которого разрабатывается техническая возможность реализации технологии блокчейн в концепции индивидуального пенсионного капитала.

Но пока примеров реального внедрения технологии в России и мире не так много. Дмитрий Лазаричев, сооснователь Wirex, связывает это с тем, что технология блокчейн еще очень молода – для полноценного ее использования в финансовом секторе потребуются годы. "Один из наиболее продвинутых проектов – это SBI Ripple Asia, в котором японские и южнокорейские банки используют токены для взаиморасчетов, что позволяет им экономить более 30% на транзакционных издержках. Остальные проекты все еще находятся на стадии POC (proof-of-concept), например R3, IBM, Hyperledger", – замечает эксперт.

Специалисты считают, что коммерческая эксплуатация реализуемых проектов начнется еще не скоро. По мнению экспертов, толчком для развития блокчейна в российском банковском секторе может послужить выход на отечественный рынок международного блокчейн-консорциума R3 с платформой Corda. Напомним, что на данном этапе в консорциум входит только одна российская компания – платежная система Qiwi.

Большинство опрошенных экспертов считают, что практически все реализуемые проекты в России пилотные, поэтому о результатах судить рано. "Пока разговоры о применении блокчейна в российском финансовом секторе являются синонимом темы секса в пубертатном периоде: все об этом слышали и живо обсуждают, но примеров реального применения на практике, увы, пока нет", – заявил официальный представитель "АльфаСтрахования" Юрий Нехайчук.

"В целом в России внедрение блокчейна, в финансовой сфере в частности, тормозится недоверием к мировым (западным) алгоритмам шифрования, отсутствием законодательства, опасениями финкомпаний, нехваткой специалистов в этой области и, пожалуй, неразвитостью самой технологии", – прокомментировал Александр Азаров, старший вице-президент по разработкам WaveAccess.

Философский аспект

Впрочем, многие проекты, по мнению экспертов, нежизнеспособны уже на этапе идеи, так как разработчики пытаются решить с помощью блокчейна те проблемы, которые заведомо нельзя решить посредством реестра распределенных данных. Например, блокчейн не имеет преимуществ перед другими технологиями в сфере использования централизованных решений, решений, требующих высокой производительности, решений автоматизации производств и интеграции с внешними сервисами/устройствами.

Если говорить о провалах финансовых проектов в блокчейн-индустрии, то все они связаны с низким качеством проработки самих проектов. Зачастую эти проекты создавались криптоэнтузиастами, обладающими весьма поверхностными знаниями о финансах и экономике, к тому же у большинства не было серьезного опыта управления крупными проектами. Практически все опрошенные эксперты считают, что, развиваясь, технология блокчейн сможет принципиально изменять философию не только финансовых компаний, но и всего финансового сектора. Постепенно с рынка будут выводиться организации, не способные перестроить свои бизнес-процессы в соответствии с вызовами времени. Также станут трансформироваться процессы, в которых помимо заинтересованных сторон участвуют третьи лица.