Первая декада Биткоина: что ждать имениннику

В этом месяце главная мировая криптовалюта отмечает свой десятилетний юбилей. 31 октября 2008 года некий японец Сатоши Накамото на ранее созданном домене bitcoin.org, выложил документ под названием “Bitcoin: A Peer-to-Peer Electronic Cash System”, в котором рассказал о создании децентрализованной платежной системы. Пользователи получили возможность осуществлять онлайн-платежи с использованием новой виртуальной валюты биткоин, не прибегая при этом к услугам финансовых институтов. Прошло 10 лет. Идея японца (или неизвестной группы, скрывающейся под псевдонимом Сатоши)положила начало целой индустрии, оказывающей влияние на всю мировую экономику. Давайте проанализируем, что же стало с самой валютой и какие перспективы развития перед ней открываются сейчас.

По данным coinmarketcap биткоин остается криптовалютой номер один, ни разу не уступив трон за время своего существования. На 10 октября общая рыночная капитализация валюты составляла более $114 млрд, что превышает объем денежной массы M1 национальных валют Бразилии, Эстонии,Таиланда,Турции и некоторых других стран. Дневной объем операций с биткоинами превышает $3.7 млрд, а курс виртуальной валюты вот уже практически год не опускается ниже показателя $5 800. Наверное, это весьма успешный результат для валюты, цена которой чуть меньше двух лет назад составляла $800, если бы не одно но - криптобум зимы 2017-го и курс в $20,000.

Причиной невероятного подъема стало начало торгов биткоин-фьючерсами на Чикагсксих биржах CBOE и CME. Появление финансового инструмента, позволяющего хеджировать риски изменения цен на базисный актив-биткоин, стало своего рода приглашением институциональных инвесторов и других заинтересованных в биткоине лиц, в странах которых он запрещен, на рынок электронных валют, что должно было увеличить его ликвидность.

Однако наивысшим дневным объемом фьючерсных биткоин-контрактов до сих пор значится 24 июля, когда на CME было заключено 12,878 контрактов на общую сумму 64,390 биткоинов (в основе 1 контракта 5 электронных монет) или $530 млн, а на CBOE - 7138 контрактов (1 контракт - 1 BTC) на сумму $58,3 млн. В то время как общая капитализация рынка составляла $141,6 млрд, а значит фьючерсы смогли добавить только 0,4% общему рынку. Явно не такого слабого влияния ожидало криптосообщество.

Становится понятно, что институциональные инвесторы только присматриваются к крипте, но массово не заходят, а зимний всплеск - это удачная спекуляция на столь крупной положительной новости. Дело все в том, что биткоин-фьючерсы представляют собой все еще высокорисковые активы. Несмотря на регулирование этих финансовых инструментов крупнейшими в мире биржами по торговле деривативами, неопределенность общего правового статуса биткоина до сих пор сдерживает держателей крупного капитала, не рассматривающих активы, риск которых превышает 2-5% от общего объема инвестиций.

Более того, условия контрактов XBT (биткоин-фьючерс CBOE) и BTC (CME) отталкивают криптотрейдеров. Во-первых, биржи установили маржинальные ставки в размере 35-40%. Во-вторых, расчеты по контрактам осуществляются в фиате, а не в электронной валюте, что замедляет процесс перевода средств, так как они проходят через банки, которые не работают в праздники и выходные, равно как и биржи. Взаиморасчеты могут занимать до двух дней и только после этого средства зачисляются на счета участников сделок.

Такая зависимость от финансовых посредников снижает интерес и следовательно спрос у последователей идей Сатоши, это и приводит к малым объемом торгов биткоин-фьючерсами. Так что падение стоимости главной криптовалюты на 70% вполне объяснимо.

Возникает вопрос - а сможет ли биткоин вернуть свои позиции. С конца июня курс не опускался ниже $5,800, но и отметку в $8,200 не пробивал. Весь прошлый месяц стоимость держалась на уровне в среднем $6,500 - 6,700. Наблюдается сильная поддержка, когда курс падает до $6,200. Участники рынка, в особенности трейдеры, открывающие короткие позиции для извлечения быстрой прибыли, в течения нескольких часов или максимум дня-двух возвращают валюту на уровень $6,400.

Медведи совершают основную массу сделок в то время, как среди криптоинвесторов наблюдается тренд “ходлинга”. Майский опрос крупнейшей криптовалютной биржи Южной Кореи Bithumb показал, что 42,8% из 2500 респондентов инвестируют в цифровые валюты на длительный срок и только 27% осуществляют краткосрочные вложения.

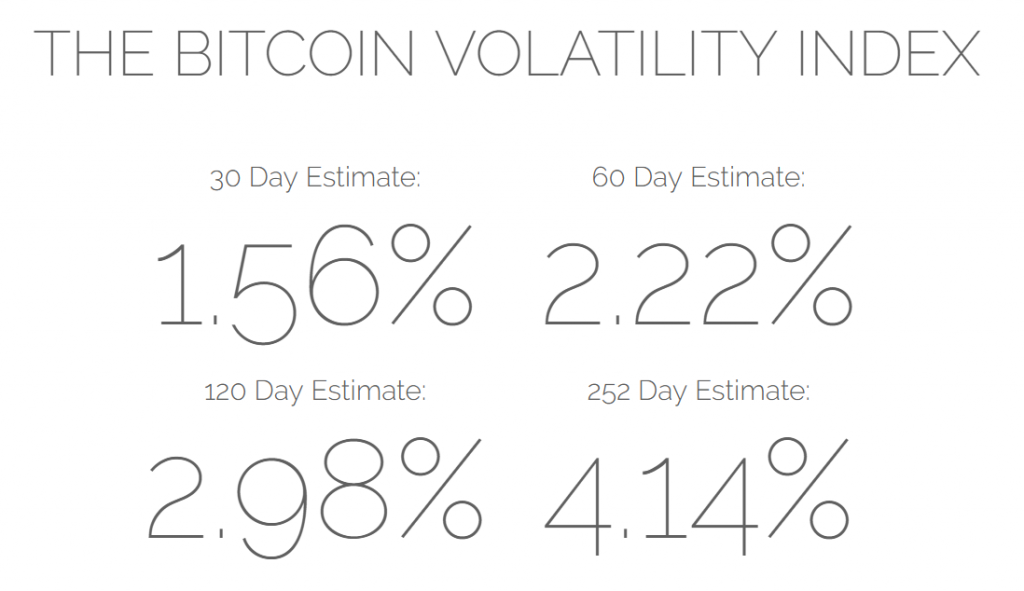

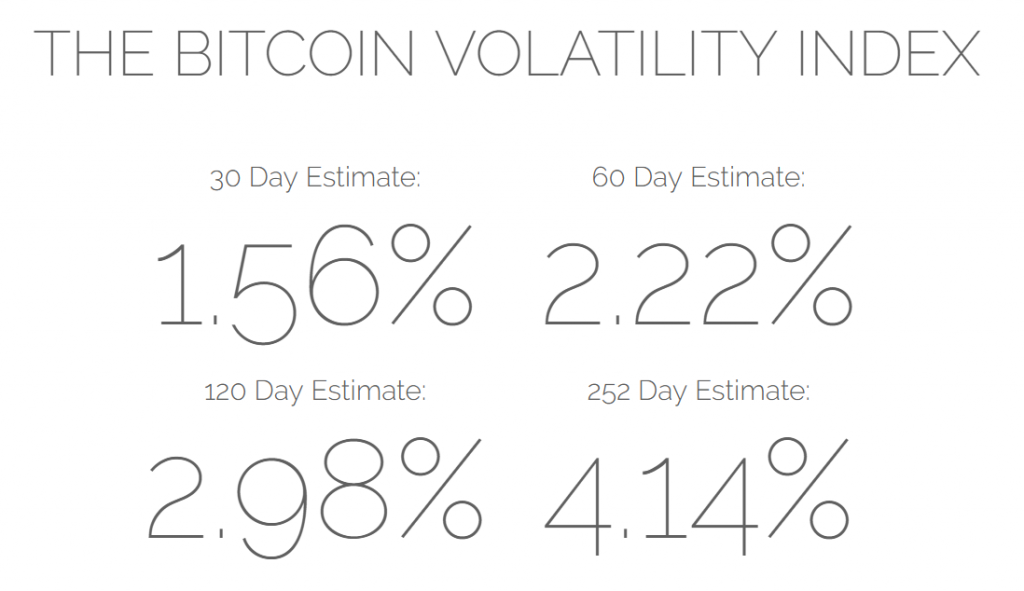

В нашем эксклюзивном интервью вице-президент технологических альянсов APJ в SAP Ariba Элмар БОБ отмечал, что наступает фаза консолидации, вследствии чего волатильность крипторынка достигла многомесячного минимума, а 30-дневный индекс волатильности BTC сейчас держится на уровне 1,56%.

Похоже, молодая индустрия виртуальных валют наконец начинает взрослеть. Генеральный директор и соучредитель музыкального DLT-проекта Эрик МЕНДЕЛЬСОН считает, что низкий уровень волатильности объясняется снижением объемов спекулятивных операций: “В прошлом люди, зарабатывающие много денег на крипте, понятия не имели, что они делают. Это были неопытные инвесторы, которые покупали и продавали, пампили и дампили, чтобы быстро снять прибыль. Многие из них ушли”.

Биржевой аналитик и стратег Bloomberg Intelligence Майк МАКГЛОН также говорит о взрослении рынка, на котором появляется все больше деривативов, способов и стратегий ведения торговли, методов хеджирования рисков и арбитража.

Еще одной причиной довольно высокой стабильности курса BTC является момент ожидания. Игроки рынка пока не готовы вывести монету из вышеописанного диапазона, так как нет сильных катализаторов, которые могли дать сильный импульс.

В настоящее время ключевой вопрос заключается в том, какое решение вынесет SEC относительно биткоин-ETF. Ранее Комиссия по ценным бумагам США отклонила девять заявок от трех компаний: GraniteShares, ProShare, Direxion. Ведомство ссылалось на высокую волатильность индустрии и вероятность манипулирования рыночными ценами. Однако сейчас SEC изъявляет готовность пересмотреть свое решение, обсуждает плюсы и минусы финансового инструмента с инвесторами и предлагает делиться комментариями относительно правил его регулирования до 26 октября. Наиболее вероятно одобрение совместной заявки SolidX, VanEck и CBOE, по которой SEC получил уже более 1000 комментариев.

Почему все так ждут биткоин-ETF? Этот биржевой фонд будет покупать биткоин и продавать инвесторам свои акции, что избавит их от необходимости держать и самостоятельно искать и добывать электронные монеты. Эмитенты биткоин-ETF берут на себя обязанности за сбережение средств клиентов и их страхование. Инвесторам не придется иметь дело с рисками хакерских атак, которые подвержены биржи и кошельки. Поэтому, ожидается, что запуск биткоин-ETF привлечет институциональных инвесторов, таких как инвестиционные и пенсионные фонды, что сделает рынок более ликвидным и может поспособствовать росту курса биткоина, а значит и других альткоинов.

Ожидания биткоин-ETF напоминают ситуацию с биткоин-фьючерсами. Если новый финансовый инструмент будет одобрен SEC, ходлеры, которые ждут не дождутся громкую положительную новость и возможность получить доход от своих вложений, могут создать столь высокий объем предложения, что он превысит спрос и не даст курсу возможность сильно вырасти.

Более того, ETF будет все еще рисковым активом, инвестировать в который решатся далеко не все держатели крупного капитала. Так, в заявке Bitcoin Trust от SolidX VanEck указано, что акции фонда не страхуются и не гарантируются Федеральной корпорацией по страхованию вкладов (FDIC). Страховка от Bitcoin Trust также не будет покрывать следующие убытки:

-

меньше $500,000;

-

вызванные кражей или любым другим мошенническим, нечестным или преступным действием со стороны партнера, сотрудника или директора спонсора (SolidX) или самого Bitcoin Trust, контролирующего более 25% акционерного капитала спонсора или любой из его дочерних компаний;

-

ущерб, причиненный сотрудником Bitcoin Trust, если избранное или назначенное лицо Bitcoin Trust или спонсора (не в сговоре) знали о краже или мошенничестве этим сотрудником на сумму более $5,000 до выявления этого мошенничества Bitcoin Trust или спонсором;

-

любые убытки, причиненные сотрудником Bitcoin Trust, который имеет доступ к приватным ключам к биткоин-хранилищу Bitcoin Trust, при таких же обстоятельствах, указанных в пункте выше;

-

потеря приватных ключей от биткоин-хранилища Bitcoin Trust при их хранении или передаче между компьютерами или аналогичными электронными устройствами, подключенными к интернету;

-

любые убытки, возникшие в результате сбоя протокола биткоина.

Кроме того, акции фонда будут включать в себя только биткоин (1 акция - 25 BTC), что не соответствует одной из главных характеристик и преимуществ традиционных ETF, а именно возможности широко диверсифицировать свои инвестиции, вкладывая в корзину активов. Например, ETF фонд Vanguard FTSE Developed Markets ETF содержит акции практически 2,000 компаний, среди которых Nestle, Unilever, HSBC, Samsung, Bayer, Toyota и т.д.

Существуют сомнения относительно того, сколько на самом деле будет заинтересованных в новом финансовом инструменте инвесторов. Так, согласно июльскому отчёту Grayscale Investments, которые продают паи в фонд Bitcoin Investment Trust, инвестиции в фонд составили $157.04 млн с начала года. Это еженедельный приток капитала в размере $6.04 млн. Соответственно, на данный момент фонд уже привлек инвестиции на сумму $223.48 млн, что может говорить о том,что институционалы,которые действительно хотели приобрести биткоин-активы, уже нашли предметы для капиталовложений. И объем притока нового капитала от запуска биткоин-ETF может не оправдать связанные с ним высокие ожидания криптомира.

В связи с этим, возникают вопросы, насколько значительным окажется рост криптовалюты, а даже если он и будет таковым, то сможет ли биткоин удержать новые позиции. “Деривативы не должны укреплять или ослаблять позиции биткоина. Только улучшение протокола и увеличение его использования сможет укрепить позиции биткоина”, - считает директор по инвестициям Arcadia Crypto Ventures Нитин ЕАПЕН.

На данный момент блокчейн биткоина способен обрабатывать от 3 до 10 транзакций в секунду, что ничтожно мало по сравнению с той же платежной системой Visa, чья пропускная способность на практике равна 1,700-2,000 операций в секунду, теоретически же может достигать 65,000. Тот же альткоин XRP превосходит BTC по этому показателю в 214 раз. Низкая масштабируемость протокола и следовательно медленные платежи мешают популяризации цифровой валюты как платежного средства.

Долгое время обсуждается такое технологическое решение как Lightning Network. Идея его заключается в том, что далеко не все транзакции надо проводить на блокчейне, часть из них можно осуществлять в платежных каналах предлагаемой сети. Большое количество пользователей с открытыми между собой каналами создаст пул ликвидности BTC. При этом сеть определяет, какие сетевые узлы имеют достаточное количество биткоинов для осуществления платежа и рассчитывает самый короткий путь по узлам для проведения транзакции.

Однако для открытия каналов пользователи должны сделать предварительный взнос и в дальнейшем держать средства на счете. Но их объем скорее всего будет небольшим, так как пользователям не выгодно держать средства на балансе и упускать инвестиционные возможности. В свою очередь, это приводит к неликвидности самой сети и требует создание больших каналов оплаты,которые будут финансироваться для проведения платежей по всей сети. Такие хаб-каналы делают сеть централизованной, что противоречит основному принципу биткоина и вызывает критику со стороны многих участников криптосообщества.

Недавно на семинаре Scaling Bitcoin в Токио сооснователь Blockstream Марк ФРЕЙДЕНБАХ предложил увеличить мощность протокола биткоина путем создания софтфорка Forward Blocks, который будет представлять собой образование еще одного алгоритма PoW, в котором будет применена технология шардинга (подробно технология описана в нашей статье). Г-н ФРЕЙДЕНБАХ прогнозирует рост объема операций в 3584 раз. Такое заявление спровоцировало бурную дискуссию. Некоторые уже назвали Forward Blocks провокацией, видя в технологии угрозу временной сетевой атаки.

Проблема увеличения масштабируемости остается нерешенной, что создает весьма туманные перспективы для развития биткоина. Именно от ее решения будет зависеть сможет ли цифровая валюта номер один использоваться при осуществлении платежей в режиме реального времени, а не только как предмет инвестиций и спекуляций.