El economista Benjamin Graham, conocido por algunos como el padre de la inversión en valor, una vez comparó el mercado con una máquina de votar en el corto plazo y una máquina de pesar en el largo plazo. Si bien Graham probablemente se habría mostrado escéptico en el mejor de los casos sobre las criptomonedas y su volatilidad incorporada si hubiera vivido para verlo, su teoría económica, sin embargo, se aplica a ciertos aspectos de las mismas.

Desde la aparición de las altcoins, el espacio blockchain ha funcionado casi exclusivamente como una "máquina de votar". Muchos proyectos, en general, no han tenido éxito financiero e incluso han sido perjudiciales para los inversores y el espacio en general. En cambio, han convertido las criptomonedas en un concurso de popularidad de memelord, y su éxito en ese frente difícilmente puede subestimarse. A veces, esa competencia se basa en quién promete el mejor caso de uso futuro, pero si ese futuro realmente llega es otra cuestión completamente diferente. A menudo, se basa en quién se promociona mejor a sí mismo, a través de infografías de apariencia sofisticada o nombres de tokens ridículos y una serie de memes "desagradables" asociados. Sea lo que sea, el éxito de la mayoría de los proyectos se basa en la especulación y poco más. Esto es a lo que Graham se refería como esa “máquina de votar”.

Entonces, ¿qué está mal aquí? Muchas personas proféticas han ganado dinero que les ha cambiado la vida mientras jugaban, y la constante conversación sobre la financiación y la construcción de tecnología descentralizada que podría cambiar el mundo es la norma, por lo que parece que el espacio podría ser un entorno ideal para fundadores y desarrolladores, ¿verdad? no lo es Estos éxitos a menudo se han producido a expensas de novatos en inversiones poco sofisticados y desesperadamente equivocados. Además, la mayor parte de ese valor termina en manos de los ubicuos comerciantes de vaporware que propagan poco más que valor extraviado y promesas incumplidas. Entonces, ¿dónde está la báscula de Graham y cuándo comenzará a ejercer su fuerza? Como sucede, ahora mismo.

El colapso de las criptomonedas frente a la burbuja de las puntocom

La burbuja de las puntocom es un precedente histórico ideal para nuestros propósitos. Los dos espacios comparten una exuberancia para convertir la tecnología con calzador en problemas que no existen, acceso excesivo al capital, promesas ambiciosas sin respaldo de tecnología dura y, finalmente, un gran malentendido de qué se trata todo esto por parte de el inversionista (vea los reclamos de dominio para pets.com, radio.com, broadcast.com, etc.)

¿Por qué esas empresas alguna vez ganaron el favor? Simplemente porque tenían nombres obvios. Si la mayoría de los inversores no entienden lo que están comprando pero quieren unirse a la fiesta, ¿por qué no elegir un nombre directo?

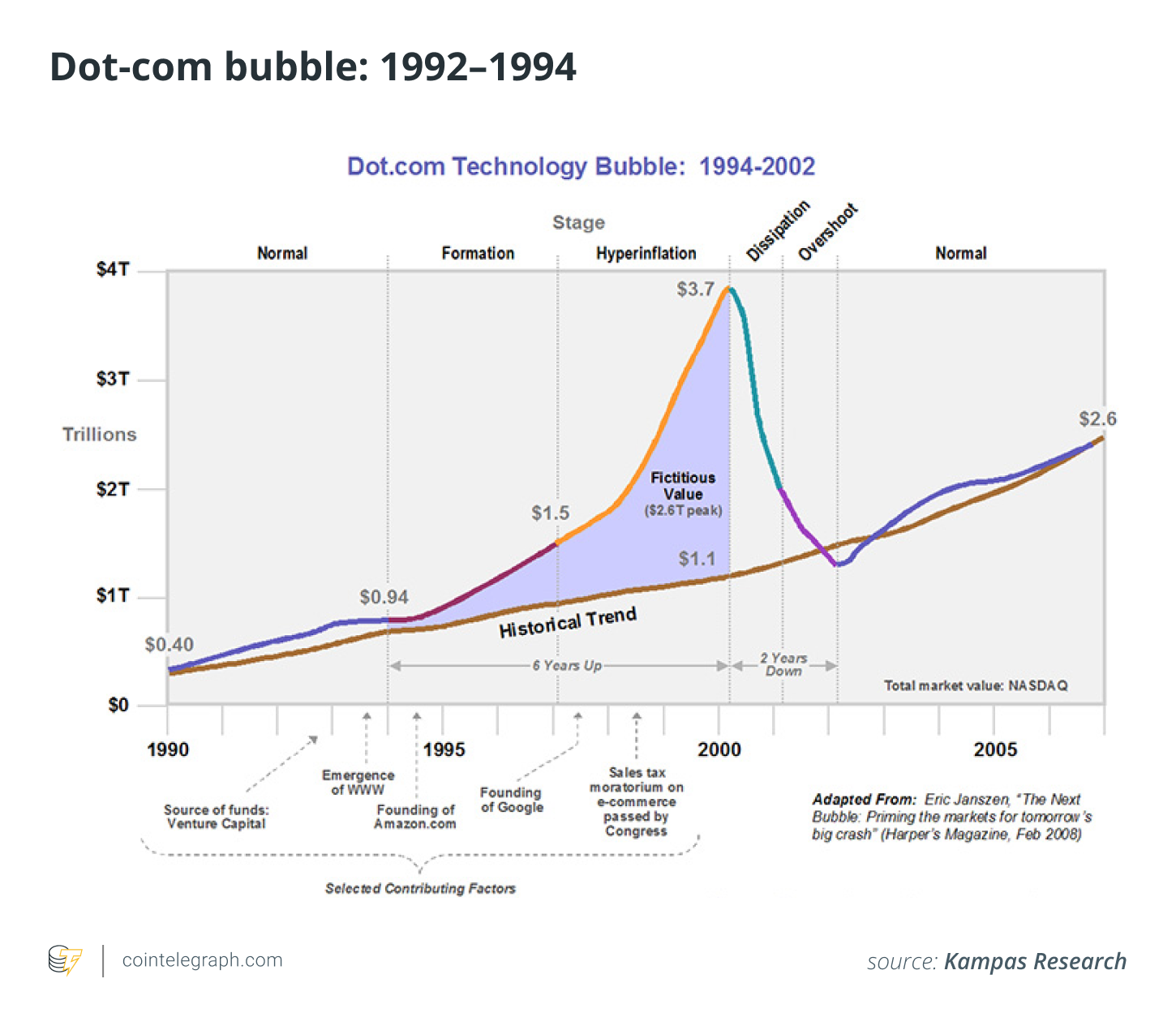

Lo que es más, los números son asombrosamente similares. Pongamos esto en perspectiva:

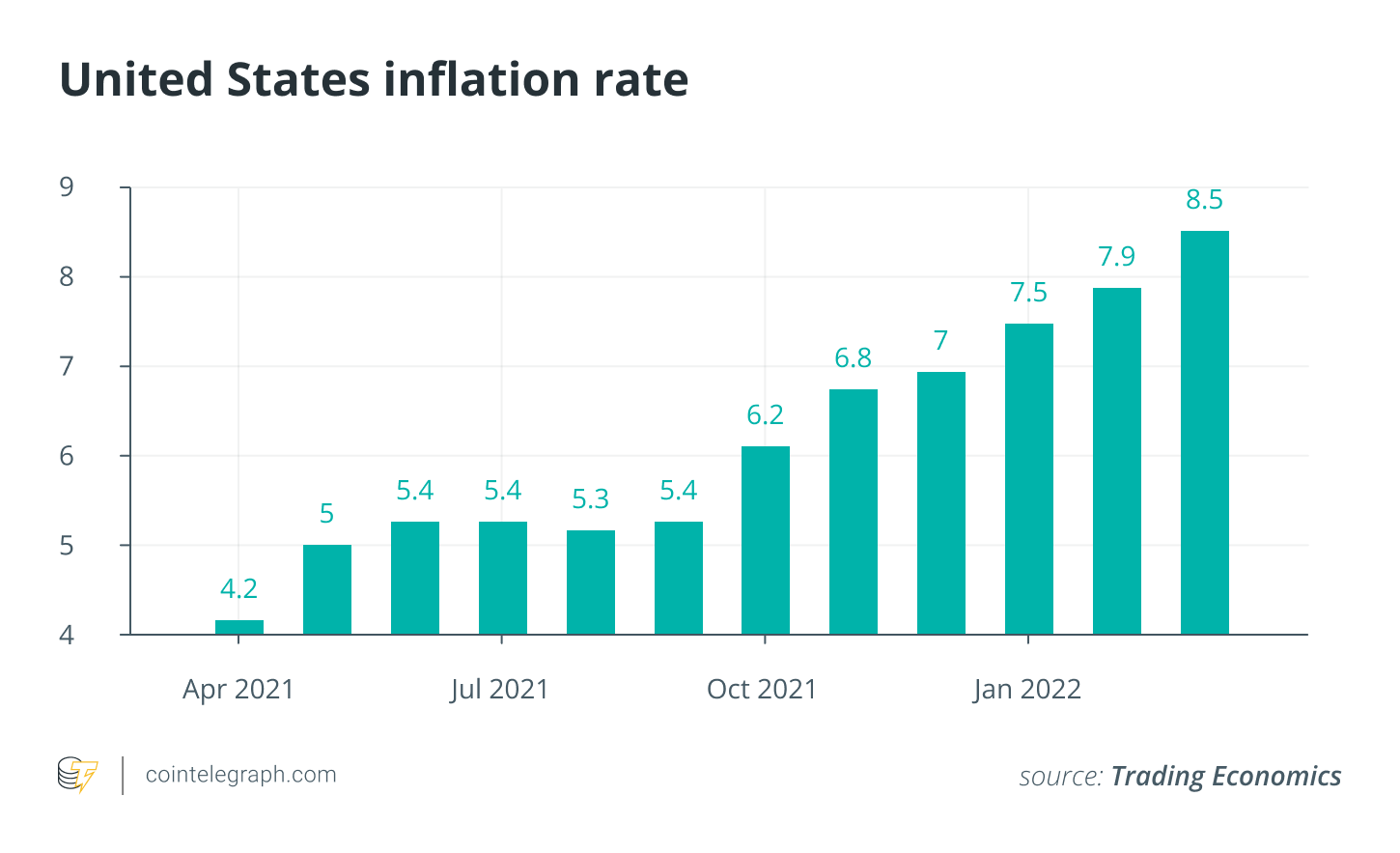

- En 2000, el sector de las puntocom alcanzó un máximo de 2.95 billones de dólares. Contabilizando la inflación, eso sería $ 4.95 billones al momento de escribir esto.

- Luego se desplomó a un mínimo de $ 1.195 billones. Contabilizando la inflación, eso sería $ 3.27 billones al momento de escribir esto.

- La capitalización total del mercado de las criptomonedas alcanzó los 2.8 billones de dólares. Teniendo en cuenta la inflación, eso sería $ 1.67 billones en 2000.

- Ahora está en un mínimo de 1.23 billones de dólares. Teniendo en cuenta la inflación, sería de 0.073 billones de dólares en 2000.

- El delta entre el pico de la burbuja de las puntocom es del 59.5% de mayor a menor.

- El delta entre el pico de la criptoburbuja actual es del 56% de mayor a menor.

La inflación los sesgará ligeramente, pero tómese un momento para considerar que solo Apple está en un tapa del mercado de 2.45 billones de dólares en el momento de escribir este artículo. Una sola acción del sector tecnológico tiene la misma capitalización de mercado que todas las criptomonedas y la mitad del sector puntocom cuando se ajusta a la inflación.

La velocidad engendra volatilidad

Tan sombrío como parece esa recesión, no es una tragedia. Imagínese saber que se había tocado fondo del mercado para el sector de la tecnología en, digamos, 2003. La gente estaba convencida de que el sector de la tecnología estaba en sus últimas piernas. Claro, los números anteriores podrían (y deberían) tomarse con cuidado, y uno podría recordar que la historia no siempre se repite exactamente, sino que rima. Desde que ingresé al espacio blockchain en 2016, lo he visto moverse más rápido que casi cualquier otro sector financiero. La paciencia requerida para esperar una recesión criptográfica requiere mucha menos fortaleza que el período de espera entre 2003 y 2010.

En los últimos meses, crypto ha sacado simultáneamente la gota más corta de las fuerzas macroeconómicas y experimentó otro "evento de cisne negro" como Monte Gox, la Criptoinvierno 2017-2018 y el accidente de 2020. Esta vez, fue el accidente de Terra.

Cada uno de estos eventos significó fatalidad, ruina, plaga y muerte para el inversionista promedio; sin embargo, de alguna manera, los desarrolladores continuaron desarrollándose, los mineros y los operadores de nodos continuaron operando, y el dinero inteligente continuó comprando. (Fondos como a16z, StarkWare y capa cero recaudó alrededor de $ 15 mil millones combinados recientemente). ¿Por qué? Las decisiones emocionales que influyen en un grupo no necesariamente influyen en todos los demás. Uno de estos conjuntos de datos está sujeto a él, mientras que el otro lo ha conquistado. Estos son individuos y entidades que no se sienten mal por vencerte. No se sienten mal por hacerte perder dinero. No sienten nada hasta que se dan cuenta de una pérdida, punto final. En otras palabras, la emoción inherente debe eliminarse de la ecuación con respecto a la toma de decisiones.

Cómo te afecta la saga Terra y qué viene después

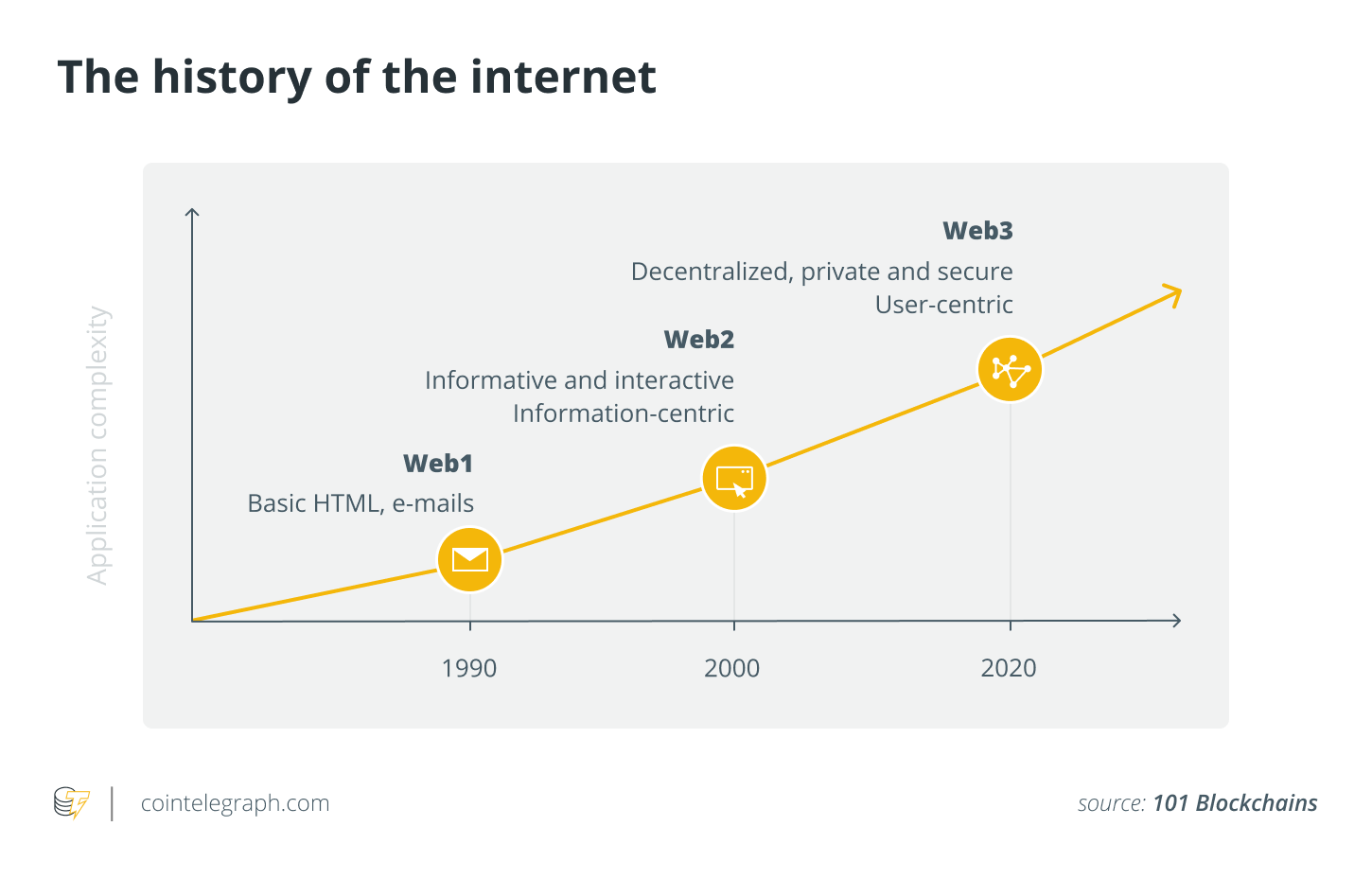

Lo más probable es que el accidente de Terra siga causando estragos en su cartera y en su tranquilidad. Mientras tanto, los inversores estoicos siempre presentes asoman su fea cabeza, habiendo vendido la parte superior hace solo unas semanas y permitiéndole caer en picado a una pérdida del 70%. Pero no se asuste. Mire la historia de Internet y considere esto en su lugar. Es difícil decir con precisión dónde estamos en el ciclo de adopción de criptografía en el mercado y qué tan lejos estamos de cuando realmente recorta la grasa. Sin embargo, parece que estamos muy cerca y las cosas se están moviendo mucho más rápido que el sector de las puntocom.

Todo esto lo convierte en un marco razonablemente sencillo para algunas estrategias de inversión inteligentes a largo plazo, especialmente si presta atención a la forma en que más y más usuarios promedio adoptan Web3. Si la banda ancha fue el incidente incitador que condujo al crecimiento masivo de usuarios, diría que una billetera Web3 fácil de usar que no requiere configuración para interactuar con numerosas cadenas de bloques sería el incidente análogo de crypto. Suficientemente interesante, Robinhood anunció recientemente lanzaría una billetera Web3 fácil de usar muy pronto. Una vez que aparezca una solución como esa que permita la interacción Web3 con solo unos pocos clics, las compuertas se abrirán por completo.

A partir de ahí, se trata de determinar cuáles serán las fichas azules que se encuentran entre las 20 y 30 capitalizaciones de mercado principales de criptografía, y luego comprar y simplemente ser paciente. El problema es que no hay garantías, excepto en retrospectiva, y cuanto más se acerca un mercado al punto de maduración, menos ventaja hay disponible para el inversor. Lo más prudente es tomarse su tiempo y enfocar la inversión en un nuevo espacio como este con una estrategia clara y definida.

es.bitcoinethereumnews.com

es.bitcoinethereumnews.com