Los intercambios de criptomonedas han evolucionado significativamente desde los días de Monte Gox – una vez el intercambio de bitcoins más grande del mundo. Los intercambios de cifrado en esta era son muy sofisticados, con seguridad avanzada, funcionalidades comerciales e incluso acceso de autocustodia con intercambios descentralizados.

Sin embargo, estas mejoras en los intercambios centralizados y descentralizados deben abordar importantes cuellos de botella de liquidez. La naturaleza cerrada de los diversos lugares de negociación centralizados conduce a una liquidez fragmentada, mientras que los intercambios descentralizados introducen restricciones únicas que afectan negativamente a los comerciantes.

Los desafíos que enfrenta la criptoliquidez global han inspirado intercambios como Alcista a una tecnología comercial innovadora que puede ofrecer márgenes más ajustados y una profundidad más confiable.

El problema de liquidez en los intercambios criptográficos

La liquidez se refiere a la facilidad con la que un inversor puede comprar o vender un activo sin cambiar el precio de mercado del activo. Este grado de facilidad es un resultado directo de la cantidad de actividad de compradores y vendedores en un centro de negociación.

En el mercado de criptomonedas, la liquidez está fragmentada entre diferentes plataformas, lo que hace que el descubrimiento de precios globales sea casi imposible. Por ejemplo, el precio al contado de bitcoin generalmente difiere entre los intercambios en un momento dado. Por lo tanto, debido a que estos intercambios no están conectados, el proceso de descubrimiento de precios se lleva a cabo en plataformas individuales.

En los mercados tradicionales, el verdadero descubrimiento de precios es posible porque la liquidez global se agrega en un único centro de negociación, como Nasdaq. En el criptomercado, los intercambios satisfacen las demandas de liquidez de los inversores a través de diferentes mecanismos.

Intercambios centralizados

Los intercambios centralizados utilizan un modelo que se basa en la contratación de creadores de mercado. Los creadores de mercado cotizan ofertas y demandan precios en el libro de órdenes de un activo a lo largo del día. El objetivo es fomentar el comercio activo y garantizar diferenciales ajustados para los comerciantes. Sin embargo, esta fuerte dependencia de los creadores de mercado plantea un problema único.

Solo un puñado de creadores de mercado de grado institucional son dispuesto a emprender los riesgos técnicos y de volatilidad asociados con los criptomercados. Los intercambios centralizados normalmente deben competir por la liquidez limitada de los creadores de mercado disponibles. Esto da como resultado una liquidez fracturada y una mayor volatilidad, especialmente durante los picos de demanda comercial.

Las instituciones que se sumergen en el mercado criptográfico deben utilizar varias herramientas para buscar los mejores precios en múltiples intercambios. El riguroso proceso de acceso a la liquidez criptográfica profunda es un impedimento importante para una mayor adopción institucional. Según el enfoque actual, los intercambios de cifrado centralizados no pueden alcanzar los estándares de liquidez requeridos para servir a las mesas de negociación institucionales que negocian cientos de miles de millones de dólares diariamente.

Intercambios descentralizados

Los intercambios descentralizados adoptan un enfoque único para resolver el problema de liquidez. El modelo de creación de mercado automatizado (AMM) iniciado por DEX reemplaza a los creadores de mercado tradicionales con proveedores de liquidez (LP). Los proveedores de liquidez reciben una fracción de las tarifas de transacción en cada operación e incentivos adicionales de los tokens de gobernanza del protocolo.

Sin embargo, el modelo descentralizado y sin permiso que utilizan los DEX crea un conjunto único de problemas. Primero, su arquitectura en cadena reduce el rendimiento y no es adecuada para el comercio de alta frecuencia. Luego, existe una falta general de profundidad de mercado en comparación con la creación de mercado en plataformas centralizadas. Los proveedores de liquidez reconocen los problemas de volatilidad y seguridad asociados con DeFi y despliegan un capital limitado en función de sus respectivos perfiles de riesgo. Además, los DEX enfrentan una lucha constante para retener la liquidez, ya que la mayoría de los proveedores despliegan capital mercenario y retirar fondos inmediatamente a los competidores que ofrecen los rendimientos más altos a corto plazo.

La falta general de profundidad del mercado fomenta fundamentalmente la fragmentación de la liquidez, una mayor caída de precios para los comerciantes y fluctuaciones salvajes en la liquidez disponible durante los períodos de máxima volatilidad del mercado. Estos cuellos de botella dificultan que los participantes del mercado calculen los riesgos de participación, lo que desalienta a los inversores institucionales.

Un segundo desafío al que se enfrentan los AMM es el mayor riesgo de ataques frontales, comúnmente conocidos como valor extraíble del minero (MEV). En esta rara desventaja para los comerciantes, la transparencia de blockchain permite a los desarrolladores sofisticados liderar la transacción de un comerciante creando una similar que aumenta el valor de intercambio y genera ganancias para el desarrollador.

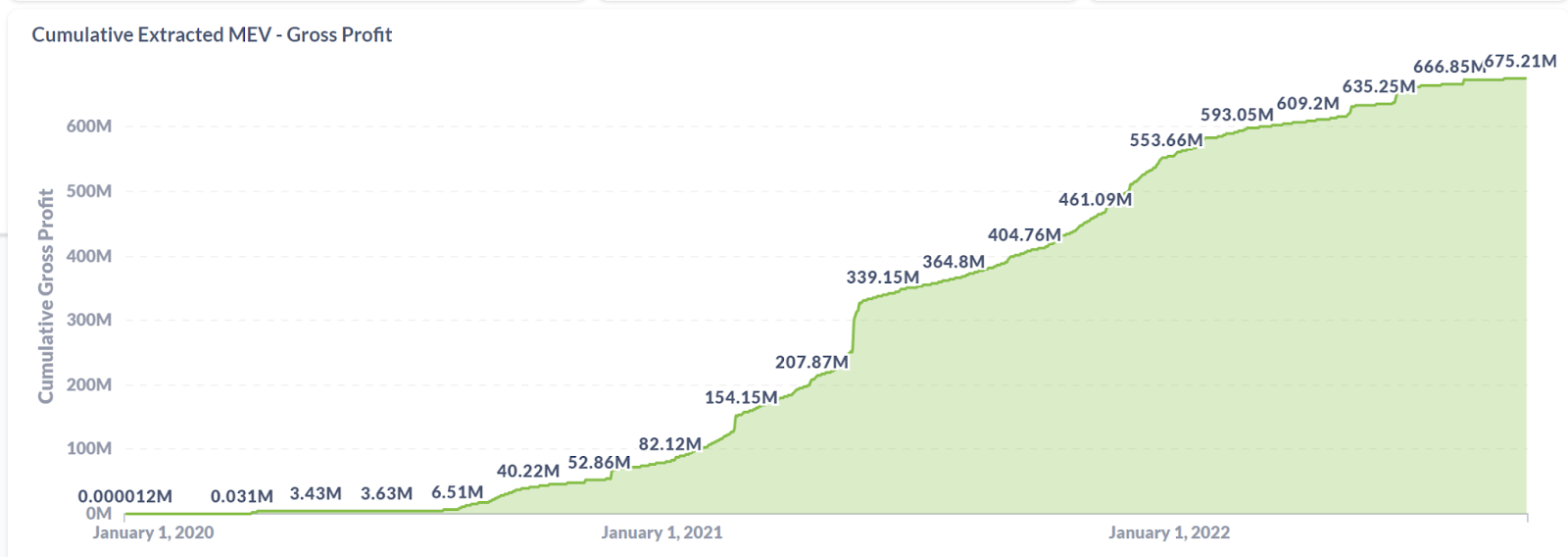

La laguna de MEV ejecutada a través de bots da como resultado un mayor deslizamiento o que los comerciantes paguen tarifas más altas para acceder a la liquidez en la cadena. Según los datos de Flashbots Explorer, el valor total de MEV extraído actualmente asciende a más de $ 670 millones en los últimos tres años.

Los AMM abordan la falta de liquidez suficiente mediante formas innovadoras de atraer a más proveedores de liquidez. Una innovación de Finanzas curvas implica vincular el perfil de liquidez de un protocolo a su token de gobierno y exigir que otros protocolos adquieran tantos tokens como sea posible para influir en la distribución de liquidez y las recompensas. Este modelo introdujo el llamado “Guerras de curvas”, que trajo más liquidez y capital mercenario.

Mientras tanto, los comerciantes son los más afectados por estas "guerras", ya que pagan tarifas más altas impuestas por los titulares de tokens de gobierno y los protocolos de control interesados en obtener el mejor rendimiento posible. La dependencia de incentivos perversos para atraer y mantener la liquidez en la cadena hace que el enfoque sea desfavorable para los comerciantes y la clase de inversores institucionales, que el criptomercado requiere para alcanzar la adopción generalizada.

Un nuevo enfoque para abordar el problema de liquidez de las criptobolsas

Se requiere una nueva perspectiva para resolver los problemas de liquidez actuales que enfrenta el mercado de criptomonedas. La solución ideal permitirá que los intercambios brinden una mayor profundidad de mercado y una mayor certeza al tiempo que brindan el mejor valor de intercambio a los comerciantes.

Alcista se encuentra entre los primeros intercambios en implementar la tecnología AMM en un libro de pedidos centralizado, desbloqueando una liquidez sin precedentes sin sacrificar el rendimiento. Bullish utiliza una solución novedosa llamada instrucciones AMM que proporciona una mayor profundidad del libro de pedidos y márgenes más ajustados, lo que la convierte en una de las plataformas más eficientes para ejecutar .

El enfoque alcista combina el rendimiento y el cumplimiento de los intercambios centralizados con el perfil de liquidez de los intercambios descentralizados. El resultado es una mejora radical de la criptoliquidez global y una plataforma de nivel institucional establecida para acelerar la adopción de activos digitales.

es.bitcoinethereumnews.com

es.bitcoinethereumnews.com