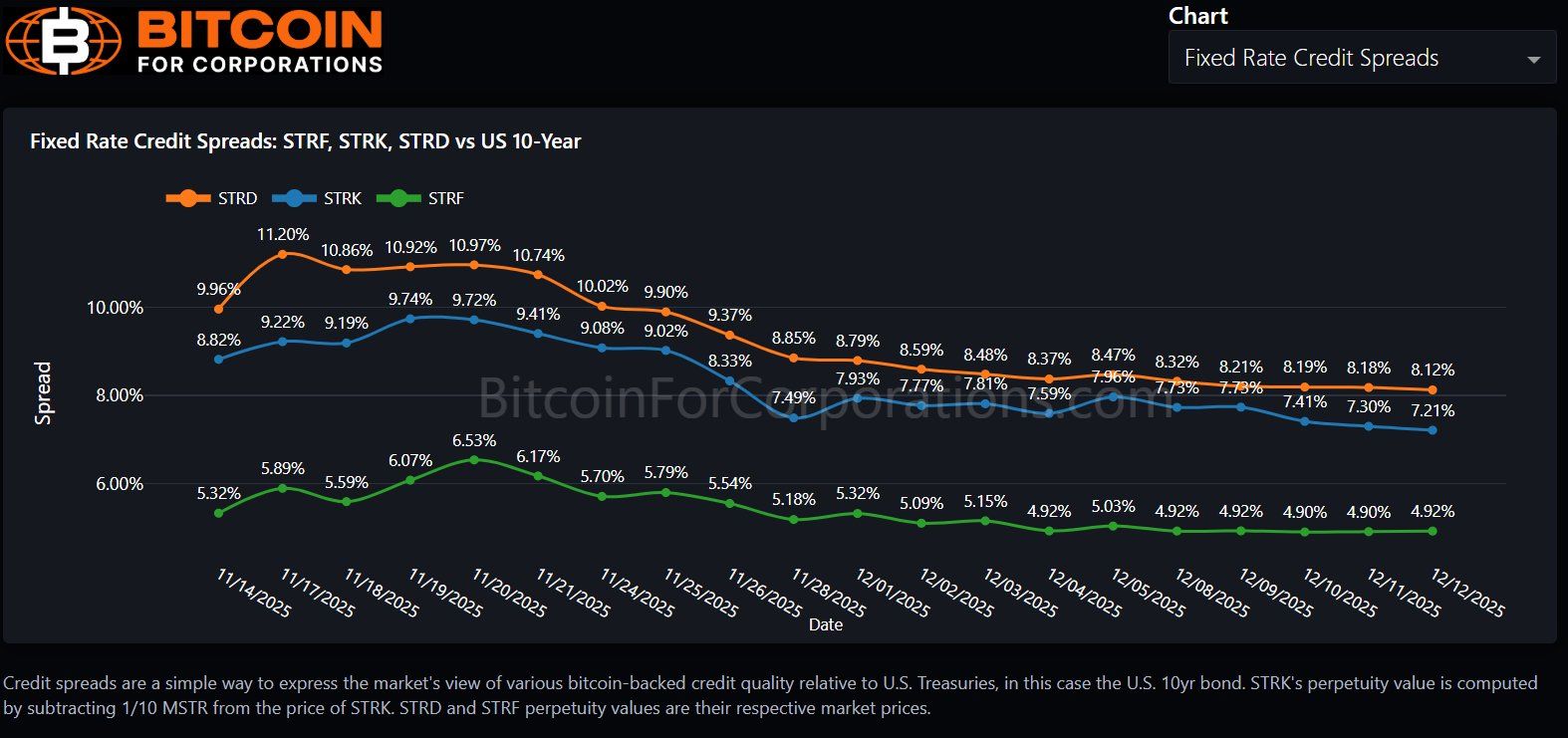

acciones preferentes junior de Strategy (MSTR) Stride (STRD) vio cómo su diferencial de crédito se estrechaba aún más a finales de la semana pasada, lo que posiblemente destaca una fuerte demanda por la oferta preferente de mayor rendimiento de la empresa.

El diferencial entre el rendimiento de STRD y el del Bono del Tesoro de EE. UU. a 10 años cayó a un nuevo mínimo de 8.12% al 12 de diciembre, según datos desde Bitcoin para Corporaciones (el diferencial se ha ampliado nuevamente acercándose al 9% el lunes, mientras que bitcoin cayó por debajo de los $86,000).

Un diferencial de crédito representa el rendimiento adicional que los inversores requieren para poseer un activo más riesgoso, como un bono o acciones preferentes, en lugar de un referente de bajo riesgo como el bono del Tesoro de Estados Unidos a 10 años.

Este último dato para STRD continuó con una caída constante desde mediados de noviembre. Una reducción en el diferencial STRD-Tesoro podría señalar típicamente una mayor demanda de los inversores y una mejora en las percepciones sobre la calidad crediticia.

Los inversores podrían estar reevaluando la posición financiera de Strategy y su modelo de negocio centrado en bitcoin, considerando que STRD es más estable que antes y, por lo tanto, exigiendo una prima menor respecto a la deuda gubernamental.

Además, Strategy a principios de diciembre fortaleció el perfil crediticio de sus valores preferentes mediante estableciendo una reserva de $1.44 mil millones, que cubre más de 21 meses de dividendos, mientras continúa acumulando bitcoin, lo que ha incrementado el colateral en el balance que respalda las acciones preferentes.

Por qué el rendimiento efectivo de STRD está llamando la atención

La brecha de rendimiento entre STRD y las ofertas preferentes más senior de Strategy ha resurgido en comentario de mercado. Al precio actual, STRD ofrece una prima de rendimiento de aproximadamente 320 puntos básicos sobre otra serie preferente, STRF, a pesar de que ambos instrumentos tienen tasas de dividendo declaradas similares.

Como CoinDesk informado el 20 de octubre, Michael Saylor en ese momento desestimó las preocupaciones sobre el posible impago de dividendos de la oferta más junior basándose en que no pagar los dividendos de STRD no era una opción viable.

El presidente ejecutivo de Strategy argumentó que la brecha de rendimiento entre los dos instrumentos reflejaba un diferencial de crédito impulsado por la posición en la estructura de capital en lugar de los fundamentos. Strategy había introducido STRD hace seis meses como parte de un esfuerzo más amplio para construir una curva de rendimiento estructurada que abarca desde productos de ingresos relativamente conservadores hasta exposiciones de mayor riesgo vinculadas a su hoja de balance centrada en bitcoin.

La emisión récord de STRD destaca en el contexto histórico

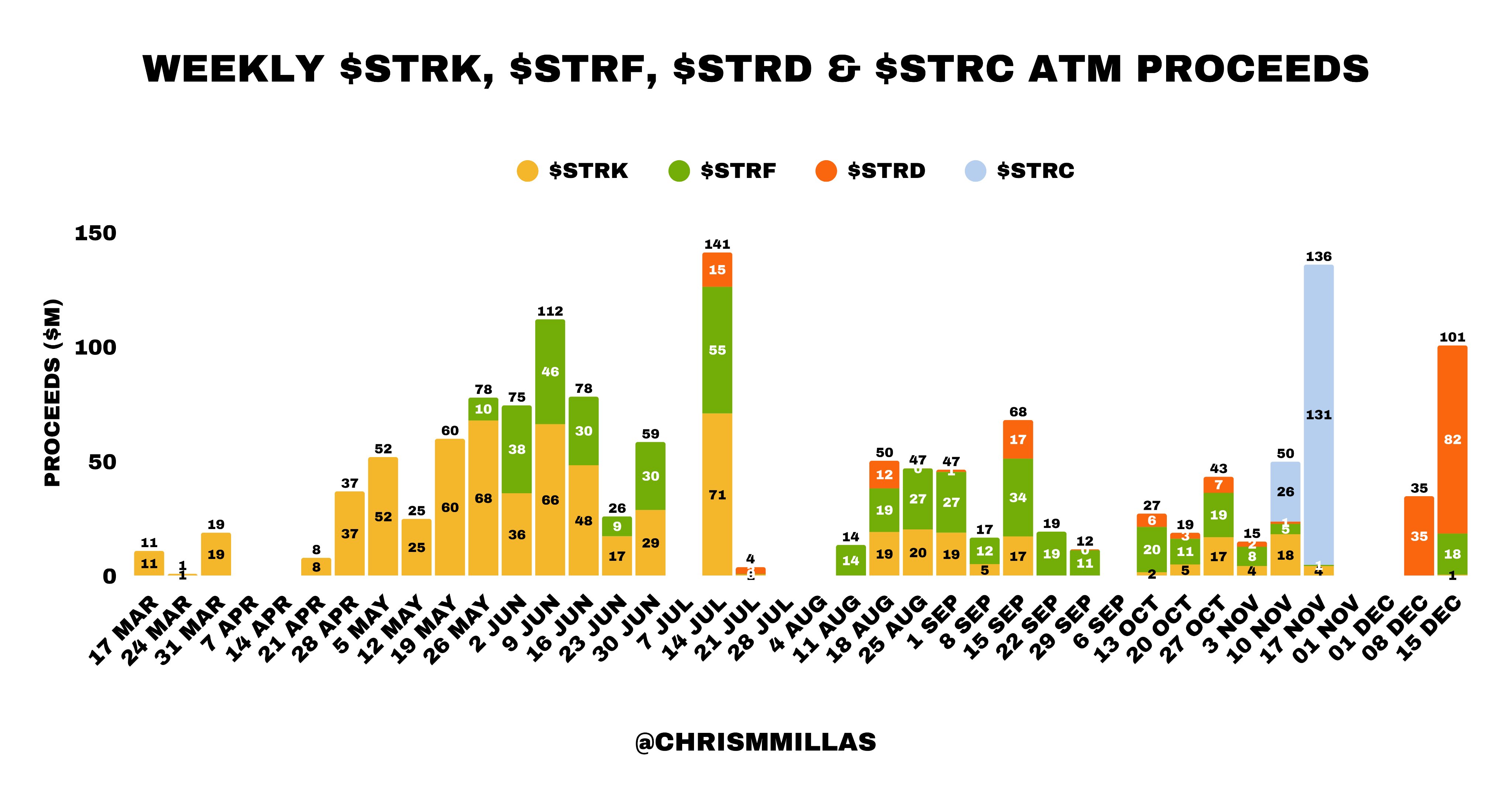

Estrategia lunes por la mañana divulgó que recaudó 82,2 millones de dólares provenientes de la venta de aproximadamente 1 millón de acciones de STRD a través de su programa at-the-market durante la semana que finalizó el 14 de diciembre. La preferente junior representó la gran mayoría de la emisión de acciones preferentes durante el período, con STRF contribuyendo con 16,3 millones de dólares, emisión mínima de $STRK y sin ventas de STRC.

Los datos semanales de emisión de cajeros automáticos compilados por el analista cripto Chris Millas, basados en las divulgaciones públicas de Strategy desde el 17 de marzo, muestran que esta última emisión de STRD representó los ingresos más altos jamás registrados en una sola semana entre las ofertas de acciones preferentes de la empresa. El gráfico a continuación ilustra que, si bien la emisión ha rotado entre STRF, $STRK, STRD y STRC a lo largo del tiempo, las semanas recientes han estado dominadas por STRD, marcando un claro cambio hacia la acción preferente de menor rango pero con mayor rendimiento de la compañía.