En 2009, el mundo financiero fue testigo de la aparición de una nueva clase de activos descentralizados, que no estaba regulada ni controlada por ninguna empresa ni banco central. Bitcoin irrumpió con fuerza en el mundo financiero y la gente pasó de operar con este activo, valorado en unos pocos dólares, a hacerlo con miles de dólares en menos de una década.

Los inversores ven al Bitcoin desde muchos ángulos. Algunos lo consideran una reserva de valor y lo denominan oro digital. Otros son especulativos; no lo ven como un activo que preserva la riqueza, sino como uno que se compra y se vende a lo largo de sus ciclos para obtener beneficios, como las acciones. El Bitcoin y las acciones atraen una importante inversión especulativa y establecen un paralelo en su volatilidad y potencial para obtener grandes beneficios.

Los traders analizan los movimientos de varios instrumentos financieros en conjunto para calibrar el sentimiento del mercado y predecir tendencias futuras. Creen que ciertos activos están correlacionados y que evaluar el grado de correlación entre dos de ellos proporciona una valiosa información sobre el mercado.

El Bitcoin y las acciones tienen un rasgo común: ambos son activos especulativos. Dichos activos suelen negociarse en función de la especulación de precios y no de su valor intrínseco. Dada esta característica común, algunas personas creen que el movimiento de un activo especulativo, como las acciones, puede reflejar el apetito al riesgo del mercado, permitiendo potencialmente predecir el comportamiento futuro de otro activo especulativo, como el Bitcoin. Los inversores que estén dispuestos a asumir más riesgos pueden mover fondos hacia activos especulativos.

Este artículo pretende evaluar la validez de esta idea: ¿Están las acciones y el Bitcoin correlacionados? En este artículo sobre la correlación entre el Bitcoin y el mercado de valores se explicará exhaustivamente cómo interactúan estos dos importantes instrumentos financieros, mediante el examen de su correlación histórica y el análisis de cómo influyen en esta relación factores macroeconómicos críticos como la inflación y los tipos de interés. Este análisis de Coin Bureau pretende determinar si los movimientos del mercado de valores pueden servir para predecir el comportamiento del precio del Bitcoin.

Conceptos preliminares

El análisis realizado en este artículo está completamente basado en datos. En consecuencia, el análisis requiere el empleo de conceptos clave de análisis estadístico que el lector medio puede desconocer. Por esto, dedicaremos esta sección a cubrir dichos conceptos, para ayudarte a obtener una comprensión completa de la información. El contexto de cada herramienta descrita aquí se comprenderá mejor en la sección de metodología del artículo.

¿Qué es la correlación?

La correlación es una medida estadística que describe el grado en que dos variables se relacionan entre sí. La correlación puede cuantificar la relación entre los movimientos de precios de distintos activos. Al planificar la diversificación de carteras, la gestión del riesgo o las estrategias de trading, la correlación ayuda a los inversores a orientar sus decisiones con datos y cifras.

Conceptos básicos de la correlación estadística

En esencia, la correlación indica si un aumento o disminución de una variable se corresponderá con un aumento o disminución de otra variable. El coeficiente de correlación, normalmente representado por el símbolo r, oscila entre -1 y 1 y proporciona una medida estandarizada de esta relación:

-

+1 indica una correlación positiva perfecta, en la que el aumento de una variable siempre provoca un aumento de la otra.

-

-1 indica una correlación negativa perfecta, en la que el aumento de una variable siempre provoca una disminución de la otra.

-

0 indica que no hay correlación, lo que significa que los movimientos de las variables son completamente independientes entre sí.

Tipos de correlación

-

Correlación positiva: Una correlación positiva implica que las dos variables se mueven en la misma dirección. Cuando una variable aumenta, la otra también aumenta; cuando una disminuye, la otra también lo hace. Ejemplo: los precios de dos valores del sector tecnológico pueden estar correlacionados positivamente porque influyen en ellos unas condiciones de mercado y un sentimiento de los inversores similares.

-

Correlación negativa: Una correlación negativa implica que las dos variables se mueven en direcciones opuestas. Cuando una variable aumenta, la otra disminuye, y viceversa. Ejemplo: el precio del oro y el mercado de valores suelen correlacionarse negativamente. Los inversores pueden acudir en masa al oro como refugio seguro cuando caen las cotizaciones bursátiles, lo que hace subir su precio.

-

Sin correlación: La no correlación indica que no existe una relación predecible entre los movimientos de las dos variables. Los cambios en una variable no provocan cambios consistentes en la otra. Ejemplo: el precio de una acción del sector tecnológico y el de una materia prima agrícola pueden no mostrar correlación ya que factores diferentes influyen en sus movimientos.

Imagen vía Shutterstock

Cómo se mide la correlación

El coeficiente de correlación (r) es la principal medida utilizada para cuantificar la fuerza y la dirección de la relación entre dos variables. Su cálculo se realiza mediante diversos métodos estadísticos, pero el más habitual en el análisis financiero es el coeficiente de correlación de Pearson.

Coeficiente de correlación de Pearson: este coeficiente mide la relación lineal entre dos variables.

Interpretación:

-

r = 1: relación lineal positiva perfecta.

-

0 < r < 1: relación lineal positiva, fuerza creciente a medida que r se acerca a 1.

-

r = 0: no hay relación lineal.

-

-1 < r < 0: relación lineal negativa, con fuerza creciente a medida que r se acerca a -1.

-

r = -1: relación lineal negativa perfecta.

Al calcular e interpretar el coeficiente de correlación, los inversores y analistas pueden obtener información sobre cómo de probable es que se muevan los distintos activos entre sí. Esta información es muy valiosa para diseñar carteras diversificadas, anticiparse a los movimientos del mercado y comprender el sector financiero en su conjunto.

¿Qué es la regresión?

El análisis de regresión es una potente herramienta estadística que permite comprender la relación entre una variable dependiente y una independiente. En nuestro contexto, utilizaremos el análisis de regresión para hallar el efecto de fuerzas macroeconómicas como el tipo de los fondos federales sobre variables dependientes como el BTC y las acciones.

Conceptos básicos de la regresión estadística

El análisis de regresión consiste en ajustar una línea o curva a un conjunto de puntos de datos para minimizar las diferencias entre los valores observados y los valores predichos. Esta línea de "mejor ajuste" describe la relación entre las variables y puede utilizarse para hacer predicciones sobre la variable dependiente basándose en los valores conocidos de las variables independientes.

La regresión lineal simple es la forma más básica de análisis de regresión, en la que intervienen una variable dependiente y una independiente. La relación entre las dos variables se modela con una línea recta. La ecuación de la regresión lineal simple dice:

Donde:

-

Y es la variable dependiente.

-

X es la variable independiente.

-

β0 es la intersección (el valor de Y cuando X = 0).

-

β1 es la pendiente de la recta de regresión (el cambio en Y para un cambio de una unidad en X).

-

ϵ es el término de error (la diferencia entre los valores observados y predichos de Y).

Cómo se mide la regresión

El análisis de regresión pretende estimar los coeficientes (β) que definen la relación entre las variables independiente y dependiente. Suele utilizar métodos como la estimación por mínimos cuadrados, que minimiza la suma de las diferencias al cuadrado entre los valores observados y predichos.

-

Estimación de los coeficientes:

-

Los coeficientes (β) se calculan de modo que se minimice la suma de los residuos cuadrados (diferencias entre los valores observados y predichos).

-

En la regresión lineal simple, la pendiente (β1) indica cuánto cambia la variable dependiente (Y) para un cambio de una unidad en la variable independiente (X).

-

-

Bondad de ajuste:

-

R-cuadrado: Esta estadística mide la proporción de la varianza de la variable dependiente que es predecible a partir de las variables independientes. Va de 0 a 1, donde un valor más alto indica un mejor ajuste.

-

-

Prueba de significación:

-

Valor p: Este parámetro pone a prueba la hipótesis nula de que el coeficiente (β) es igual a cero (sin efecto). Un valor p bajo (< 0,05) indica que el coeficiente es estadísticamente significativo.

-

Estadístico t: Este parámetro comprueba si un coeficiente es significativamente distinto de cero. Se calcula como el coeficiente dividido por su error típico.

-

El análisis de regresión proporciona una comprensión detallada de cómo influyen las variables independientes en una variable dependiente, lo que nos permite hacer predicciones e identificar relaciones críticas. En los mercados financieros, ayuda a los inversores y analistas a comprender cómo influyen los distintos factores económicos en los precios de los activos, lo que permite tomar mejores decisiones y desarrollar estrategias.

Metodología y diseño de la investigación

Este estudio emplea un diseño de investigación cuantitativo para examinar la relación entre los precios del Bitcoin y el mercado de valores durante los últimos cinco años y cómo han influido los tipos de interés en esta relación durante el mismo periodo. Se utilizan dos índices distintos como sustitutos del mercado de valores:

-

Índice NASDAQ: Representa el mercado de valores en su conjunto.

-

Índice tecnológico NASDAQ 100 (NDXT): Representa el sector de la tecnología dentro del mercado de los EEUU.

Recopilación de datos

Los datos se recopilaron de las siguientes fuentes:

-

Precios del Bitcoin: los precios de cierre diarios de Bitcoin se obtuvieron de CoinGecko, un proveedor de datos del mercado de criptomonedas fiable y completo.

-

Índice NASDAQ: los valores diarios del índice se obtuvieron de Yahoo.com.

-

Índice tecnológico NASDAQ 100 (NDXT): los valores del índice diario se obtuvieron de Yahoo.com.

-

Tipos federales: los datos mensuales de los tipos de interés se obtuvieron de la página web del Tesoro de los EEUU.

El periodo de estudio abarca cinco años, de mayo de 2019 a mayo de 2024, lo que proporciona un sólido conjunto de datos para el análisis.

Procesamiento de datos

Como los precios de cierre de Bitcoin están disponibles diariamente, pero los índices NASDAQ y NDXT no cotizan los fines de semana ni los días festivos, los valores del NASDAQ y NDXT se alinearon con los precios de Bitcoin rellenando las fechas que faltaban con el valor del último día de trading disponible anterior a la fecha.

Cálculo de correlaciones

BTC y NASDAQ: se calcularon diariamente los coeficientes de correlación de Pearson entre los precios del BTC y los valores del índice NASDAQ.

Evaluación de las correlaciones

Para evaluar la variación de las correlaciones a lo largo del tiempo, se realizó un análisis de correlación móvil de 90 días.

Análisis de regresión

Alineación de datos

Los valores de correlación diarios se convirtieron en correlaciones medias mensuales para alinearlos con los valores mensuales disponibles de los tipos de interés.

-

Variable independiente - Tipos de interés: valores mensuales del tipo de los fondos federales.

-

Variables dependientes - Correlación BTC-NASDAQ: coeficientes mensuales de correlación entre el BTC y el NASDAQ.

Especificación de los modelos

Se especificó un modelo de regresión lineal simple:

-

Correlación BTC-NASDAQ = β0 + β1⋅Tipo de interés + ϵ

Estimación de los modelos

Los modelos de regresión se estimaron mediante mínimos cuadrados ordinarios (MCO) en aplicaciones estadísticas con lenguajes de programación como R o Python.

Evaluación

Bondad de ajuste

-

R-cuadrado: para determinar en qué medida la variable independiente explica la variabilidad de las variables dependientes.

-

R-cuadrado ajustado: para ajustar el número de predictores del modelo.

Significación estadística

-

Valores p: para comprobar la relevancia de los coeficientes de regresión.

-

Intervalos de confianza: para proporcionar un intervalo dentro del cual se espera que se encuentren los verdaderos coeficientes de regresión.

Interpretación

Los resultados de la regresión se interpretaron para comprender la relación entre BTC-NASDAQ (acciones) y factores macroeconómicos como los tipos de interés. La importancia y la dirección de los coeficientes permitieron comprender cómo influyen los cambios en los tipos de interés en las correlaciones.

Resultados del análisis de correlación y discusión

Hemos explicado los pasos de recopilación y procesamiento de datos en la sección de metodología. Primero recopilamos los datos del precio del BTC y los importamos a una hoja de cálculo de Excel. Los siguientes pasos consistieron en obtener los datos de los índices NASDAQ y NDXT y alinearlos con los datos de precios del BTC en la misma hoja. Mediante el relleno de datos, se incluyeron en el conjunto de datos los datos que faltaban relativos a fines de semana, días festivos y días en que el mercado estaba cerrado.

El análisis de correlación implica utilizar las funciones incorporadas en Excel. Puedes usar esta hoja de cálculo de Google (Hoja 3) para acceder a los conjuntos de datos.

Correlación móvil de 90 días calculada a partir de los datos recopilados

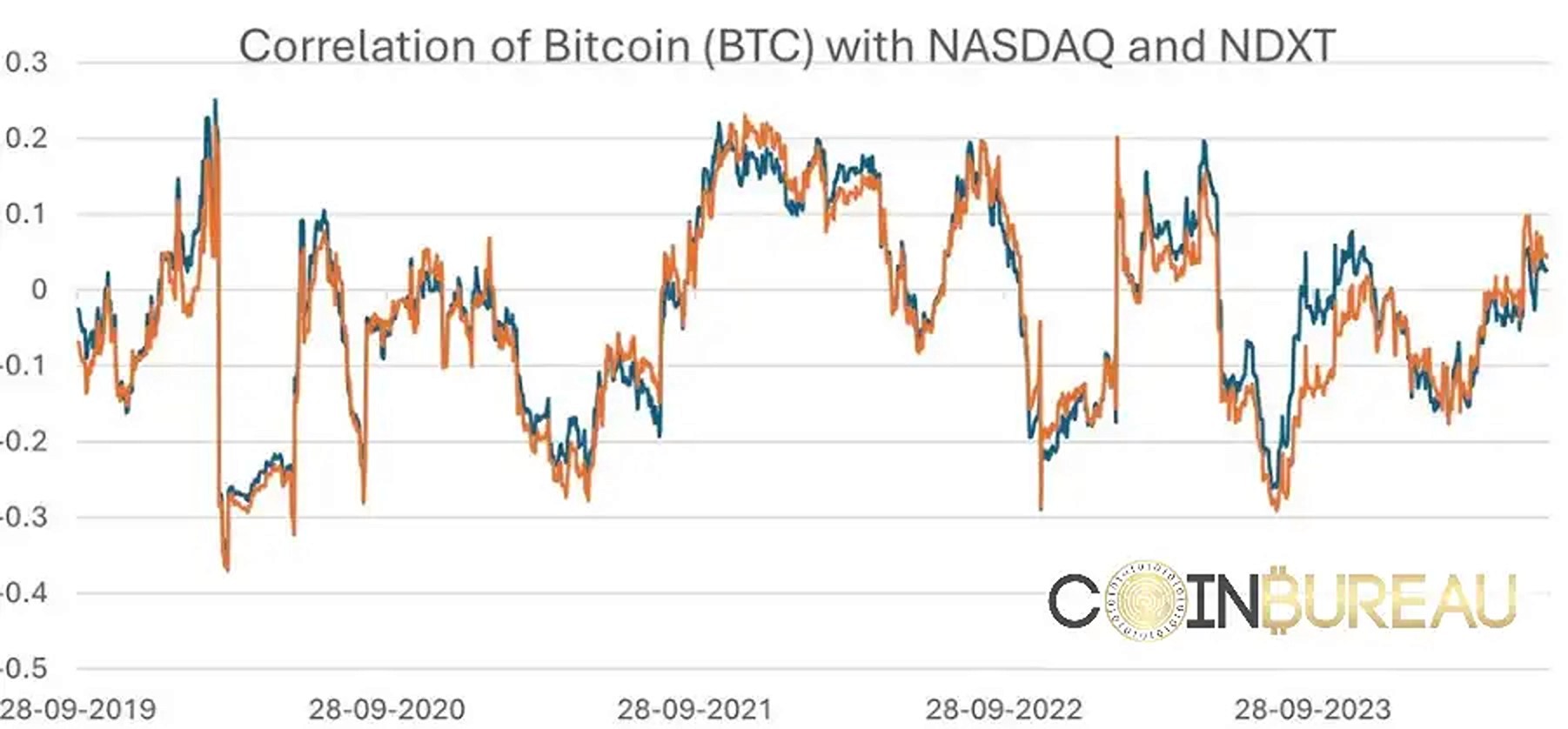

El gráfico muestra la correlación móvil de 90 días entre Bitcoin (BTC) y dos índices bursátiles: NASDAQ (mercado general) y NDXT (sector tecnológico). La línea azul representa la correlación BTC-NASDAQ, mientras que la línea naranja representa la correlación BTC-NDXT. Podemos hacer observaciones clave basándonos en estos resultados:

Correlaciones fluctuantes

Ambas correlaciones fluctúan a lo largo del tiempo, lo que indica periodos en los que varía la fuerza de la relación entre el BTC y los índices bursátiles. Las fluctuaciones significativas sugieren que esta relación es inestable y puede estar influida por muchos factores.

Periodos de correlación positiva y negativa

Hay periodos en los que ambas correlaciones son positivas, lo que sugiere que BTC y los índices bursátiles se mueven en la misma dirección durante esos periodos. Un período notable de correlación positiva se produce desde finales de 2021 hasta principios de 2022, lo que podría reflejar sentimientos similares del mercado que impulsan tanto al BTC como a las acciones. La correlación fue en gran medida negativa desde 2020 hasta mediados de 2021, lo que indica que las acciones y el Bitcoin se movieron en direcciones opuestas.

Comparación de las correlaciones BTC-NASDAQ y BTC-NDXT

Aunque ambas correlaciones se solapan a menudo, BTC-NDXT parece tener fluctuaciones más pronunciadas que BTC-NASDAQ, lo que sugiere una relación potencialmente más fuerte con el sector tecnológico. La correlación BTC-NDXT muestra a menudo picos y caídas más pronunciados, lo que indica que BTC puede ser más sensible a los movimientos de los valores tecnológicos que el mercado en general.

Tendencias recientes

Ambas correlaciones han mostrado una tendencia al alza durante los últimos meses, sobre todo desde abril de 2024, lo que indica una alineación cada vez mayor entre el BTC y los índices bursátiles. El aumento de la correlación podría ser un reflejo de la recuperación económica general y del mayor apetito al riesgo de los inversores.

Análisis de la correlación en el contexto de los principales acontecimientos mundiales

La correlación móvil de 90 días entre el Bitcoin (BTC) y los índices NASDAQ y NDXT refleja cómo han evolucionado su relación a lo largo del tiempo. Diversos acontecimientos mundiales, la dinámica del mercado y las políticas económicas influyen en las correlaciones. Relacionamos estas fluctuaciones con acontecimientos mundiales significativos para profundizar en los patrones observados.

Pandemia COVID-19 (Principios de 2020 - En curso)

La irrupción de la pandemia de COVID-19 a principios de 2020 provocó una volatilidad sin precedentes en los mercados, mientras las economías mundiales se enfrentaban a confinamientos, interrupciones en las cadenas de suministro e incertidumbre. Estas son algunas observaciones:

-

Se observa un fuerte descenso de las correlaciones a principios de 2020, cuando los mercados reaccionaron inicialmente a la pandemia.

-

Recuperación y posterior aumento de las correlaciones a mediados de 2020.

Los activos digitales no eran tan líquidos como ahora, por lo que reaccionaron más bruscamente a la pandemia de COVID-19 en comparación con las acciones. La correlación negativa confirma esta narrativa. A medida que los gobiernos y los bancos centrales introducían medidas de estímulo, los mercados respondían con un aumento del apetito al riesgo, incrementando gradualmente la correlación cercana a cero. Una correlación cercana a cero a finales de la década de 2020 puede indicar que dos clases distintas de inversores poseían acciones y Bitcoin, lo que dio lugar a un comportamiento independiente del mercado.

Halving del Bitcoin (mayo de 2020 y abril de 2024)

Los halvings de Bitcoin reducen la recompensa por minar nuevos bloques, reduciendo efectivamente a la mitad el ritmo al que se generan nuevos Bitcoin, lo que puede tener importantes implicaciones para el mercado. Dado que los halvings reducen la tasa de suministro de Bitcoin a la mitad, los inversores suelen considerarlos un acontecimiento favorable, lo que provoca una volatilidad sustancial durante los meses que siguen al halving.

En los dos halvings registrados en el gráfico se observa un patrón interesante. Hay un fuerte repunte de la correlación durante los dos meses posteriores a los halvings. Los halvings generan una nueva demanda de Bitcoin. El repunte tras el halving de 2020 es muy acusado porque los activos digitales cayeron considerablemente durante ese periodo. Aunque el repunte también es evidente durante el último halving, el efecto es mucho menos pronunciado, lo que puede explicarse por la negociación del BTC cerca de los niveles de máximos históricos durante esos meses.

Expansión cuantitativa de la Reserva Federal (junio 2022 - julio 2023)

La expansión cuantitativa (QT) se refiere a la reducción del balance de la Reserva Federal mediante la venta de bonos del Estado y otros valores, reduciendo efectivamente la liquidez en el mercado.

La correlación entre junio de 2022 y julio de 2023 fue bastante errática. La subida inicial puede atribuirse a la reducción de la liquidez en el mercado y al aumento de la aversión al riesgo, ya que los bonos del Tesoro se volvieron más lucrativos con la subida de los tipos frente a los activos de riesgo.

Otro patrón observable es la correlación BTC-NASDAQ (azul), que presenta picos más altos y mínimos más bajos que BTC-NDXT, lo que significa que Bitcoin se comportó de forma más similar a NDXT que a NASDAQ. Los inversores que compran valores tecnológicos tienen más probabilidades de poseer otros activos de mayor riesgo, y algunos inversores también ven el Bitcoin como ven los valores tecnológicos. Estas razones pueden explicar la desviación de las correlaciones en el periodo QT.

Imagen vía ChatGPT

El crash del mercado por Luna

El hundimiento del ecosistema Terra (LUNA) se produjo en mayo de 2022, provocando uno de los crash de mercado más importantes en el sector de las criptomonedas. El crash se desencadenó por la pérdida de paridad de TerraUSD (UST), una moneda estable algorítmica, que provocó una venta a gran escala de LUNA y otras criptomonedas.

Las correlaciones se mantuvieron en torno a cero durante las semanas previas al crash, tras lo cual podemos observar un descenso de las correlaciones BTC-NASDAQ y BTC-NDXT. Este periodo se caracterizó por una mayor volatilidad en el mercado de criptomonedas, lo que provocó un efecto de pérdida de paridad.

Esta es una explicación estadística:

-

Choque de volatilidad: la repentina y grave volatilidad causada por el crash de Luna alteró las pautas habituales de trading, provocando una ruptura temporal de la correlación.

-

Valores atípicos y anomalías: los movimientos extremos de precios en BTC y otras criptomonedas actuaron como valores atípicos, sesgando los cálculos de correlación.

Explicación analítica:

-

Pánico en el mercado: el hundimiento provocó un pánico generalizado entre los inversores del sector de las criptomonedas, causando una huida hacia la seguridad y una divergencia respecto al comportamiento de los mercados de valores tradicionales.

-

Crisis de liquidez: el crash también creó problemas de liquidez en el mercado de las criptomonedas, exacerbando la desvinculación de los índices bursátiles, ya que los inversores tradicionales se mantuvieron cautos.

Hundimiento de FTX (noviembre de 2022)

El hundimiento de FTX, un importante exchange de criptomonedas, en noviembre de 2022, tuvo un enorme impacto en el mercado, lo que provocó importantes pérdidas y una crisis de confianza en el sector. El hundimiento se produjo debido a acusaciones de mala conducta financiera, lo que desencadenó un efecto dominó en todo el ecosistema.

Observaciones del gráfico de correlaciones:

-

Caída significativa de las correlaciones: el gráfico muestra otro fuerte descenso de las correlaciones tanto BTC-NASDAQ como BTC-NDXT durante noviembre de 2022.

-

Volatilidad ampliada: las secuelas del hundimiento de FTX provocaron una volatilidad prolongada y la inestabilidad del mercado.

Explicación estadística:

-

Volatilidad aumentada: el hundimiento de FTX creó un periodo de mayor volatilidad e incertidumbre, que provocó movimientos erráticos en los precios del BTC en comparación con las acciones.

-

Sensibilidad de la ventana móvil: al entrar nuevos puntos de datos volátiles en la ventana móvil, los cálculos de correlación se vieron afectados significativamente, reflejando la agitación del mercado.

Explicación analítica:

-

Déficit de confianza: el hundimiento provocó un grave déficit de confianza en el mercado de las criptomonedas, lo que llevó a los inversores a retirar fondos de BTC y otras criptomonedas.

-

Huida hacia la seguridad: al igual que en el crash de Luna, se produjo una huida hacia activos más seguros, lo que provocó una divergencia respecto al comportamiento del mercado de valores tecnológico y otros mercados más generales.

-

Escrutinio regulatorio: el hundimiento de FTX también trajo consigo un aumento del escrutinio regulatorio, lo que desestabilizó aún más el mercado y contribuyó a la desvinculación de los mercados financieros tradicionales.

Los crash de Luna y FTX afectaron profundamente a las correlaciones entre BTC-NASDAQ y BTC-NDXT. Ambos acontecimientos provocaron fuertes descensos en las correlaciones debido a:

-

Choques de volatilidad: los movimientos bruscos y extremos de los precios alteraron las pautas habituales del mercado.

-

Pánico en el mercado y crisis de liquidez: el pánico de los inversores y los problemas de liquidez provocaron una huida hacia la seguridad, causando una divergencia en el comportamiento de las criptomonedas y las acciones.

-

Déficit de confianza y escrutinio regulador: las crisis de confianza y el aumento del escrutinio regulatorio desestabilizaron aún más el mercado de las criptomonedas, provocando rupturas temporales de las correlaciones.

Patrones de correlación en la historia reciente

Durante el último año (desde julio de 2023), la correlación de ambos conjuntos de datos se ha recuperado desde su mínimo de -0.3, e incluso se ha vuelto ligeramente positiva desde abril de 2024. La trayectoria ascendente puede atribuirse a algunos acontecimientos económicos y del mercado.

Recuperación económica mundial y estabilización de la inflación

A mediados de 2023 las economías mundiales se han recuperado en gran medida de los efectos de la pandemia de COVID-19. El crecimiento económico se ha restablecido, lo que ha aumentado la confianza de los inversores. A medida que las economías se estabilizan, tanto los mercados de valores como el BTC se han beneficiado de la mejora del sentimiento, lo que ha provocado movimientos más sincronizados y correlaciones más altas.

Las tasas de inflación de las principales economías han empezado a estabilizarse, aliviando la preocupación por la inflación galopante que dominó los mercados en 2022 y principios de 2023. Una inflación estable contribuye a un entorno económico más predecible, reduciendo la volatilidad del mercado y alineando los movimientos del BTC y los índices bursátiles.

Ajustes de la política monetaria

La Reserva Federal y otros bancos centrales han moderado el ritmo de subidas de los tipos de interés a medida que la inflación muestra signos de relajación. Esto ha contribuido a estabilizar los mercados financieros. Un entorno de tipos de interés más predecible reduce la incertidumbre del mercado, lo que provoca movimientos sincronizados en activos de riesgo como el BTC y las acciones.

Los bancos centrales han ralentizado el ritmo del endurecimiento cuantitativo, manteniendo una liquidez adecuada en los mercados. Una liquidez adecuada soporta los precios de los activos en general, contribuyendo a correlaciones más altas entre el BTC y los índices bursátiles.

Dinámica tecnológica y sectorial

El sector tecnológico (NDXT) ha mostrado resistencia con innovaciones continuas y sólidos informes de resultados, sobre todo en empresas de Inteligencia Artificial y emergentes como NVIDIA. Como BTC suele considerarse similar a las acciones tecnológicas debido a su naturaleza innovadora y especulativa, los movimientos positivos en el sector tecnológico refuerzan los precios de BTC, aumentando las correlaciones.

Aprobación de los ETFs de Bitcoin

La aprobación de los ETFs de Bitcoin y el aumento de la adopción institucional de las criptomonedas han impulsado la credibilidad de BTC y su integración en la sociedad en general. A medida que el BTC se integra más en los sistemas financieros tradicionales, los movimientos de su precio reflejan cada vez más las tendencias generales del mercado, mejorando las correlaciones con los índices bursátiles.

Implicaciones para los inversores

-

Estrategias de diversificación: comprender las correlaciones crecientes puede informar las estrategias de diversificación; durante los periodos de alta correlación, los beneficios de diversificar entre BTC y acciones pueden verse reducidos.

-

Market timing y gestión del riesgo: los inversores pueden utilizar el conocimiento de las correlaciones crecientes para ajustar sus estrategias de sincronización con el mercado y de gestión del riesgo, alineando potencialmente sus inversiones en BTC con las tendencias más amplias del mercado.

-

Decisiones de inversión: la mayor integración del BTC en los sistemas financieros tradicionales sugiere que sus movimientos de precios pueden seguir reflejando la dinámica más del mercado en su conjunto, convirtiéndolo en un componente más viable de las carteras diversificadas.

Al reconocer y comprender estos factores macroeconómicos y de mercado, los inversores pueden tomar decisiones más informadas y navegar mejor por las complejas interacciones entre las criptomonedas y los mercados financieros tradicionales.

Resultados del análisis de regresión y debate

El análisis de regresión mide la relación entre una variable dependiente y una variable independiente. En la sección anterior, analizamos la correlación entre el BTC y el NASDAQ, que nos proporcionó interesantes inferencias sobre las pautas de trading del comportamiento de los inversores. Sin embargo, otros factores ignorados en el estudio anterior también pueden estar influyendo en nuestros resultados.

Los factores macroeconómicos como el tipo de los fondos federales son factores importantes que los inversores siguen para orientar sus decisiones de inversión. Una subida de los tipos federales los hace más reacios al riesgo, mientras que un tipo a la baja añade liquidez al mercado y anima a los inversores a asumir riesgos.

Aunque factores como los tipos federales influyen en los precios de los activos de riesgo en general, comprobar si también influyen en la correlación entre los activos de riesgo puede reforzar nuestra investigación y optimizar nuestras conclusiones. En esta sección se utilizará el análisis de regresión con la correlación BTC-NASDAQ y los datos mensuales del tipo de los fondos federales a 5 años como variable independiente para evaluar su relación.

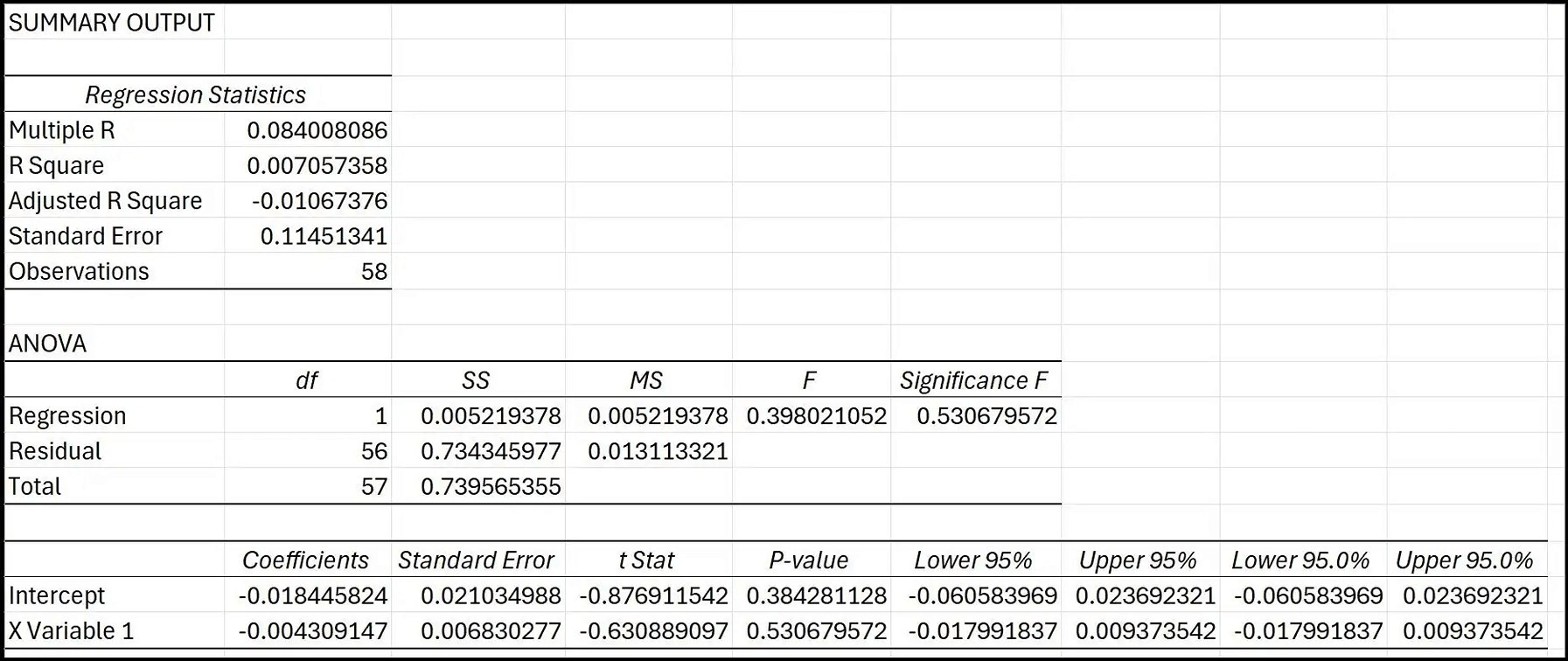

Los datos de correlación se convirtieron primero en correlación media mensual para cruzarlos fácilmente con el tipo de los fondos federales. Encontrarás todos los datos en la hoja de cálculo adjunta a la investigación. Tras realizar la regresión en Excel, los resultados fueron:

Resultados de la regresión en Excel

Interpretación

-

R-cuadrado y R-cuadrado ajustado: ambos valores son muy bajos, lo que indica que el TIPO DE LOS FONDOS DE LA RESERVA FEDERAL sólo explica una pequeña fracción de la varianza en la correlación BTC-NASDAQ. Que el R-Cuadrado ajustado sea negativo sugiere que la variable independiente no mejora el modelo más de lo que lo haría una simple media de la variable dependiente.

-

Estadístico F y significación F: el estadístico F es 0.398021052 con una significación F (valor p) de 0.530679572, superior a 0.05; este valor estadístico sugiere que el modelo de regresión global no es estadísticamente significativo, lo que significa que la TASA DE LOS FONDOS FEDERALES no tiene una relación lineal significativa con la correlación BTC-NASDAQ.

-

Coeficientes:

-

Los coeficientes del intersección y de la TASA DE FONDOS DE LA RESERVA FEDERAL tienen valores p elevados (0.384281128 y 0.530679572, respectivamente), muy superiores a 0.05, lo que indica que ni la intersección ni la TASA DE FONDOS DE LA RESERVA FEDERAL son estadísticamente significativos al nivel de significación del 5%.

-

El coeficiente negativo de la TASA DE FONDOS DE LA RESERVA FEDERAL (-0.004309147) sugiere una ligera relación negativa con la correlación BTC-NASDAQ, pero dado el elevado valor p, esta relación no es estadísticamente significativa.

-

-

Error estándar e intervalos de confianza: los intervalos de confianza de ambos coeficientes incluyen cero, lo que indica además que el efecto de la TASA DE LOS FONDOS FEDERALES sobre la correlación BTC-NASDAQ no es estadísticamente significativo.

Conclusión del análisis de regresión

El análisis de regresión sugiere que no existe una relación estadísticamente significativa entre la TASA DE LOS FONDOS DE LA RESERVA FEDERAL y la correlación mensual media BTC-NASDAQ para el periodo de datos analizado. La TASA DE LOS FONDOS DE LA RESERVA FEDERAL explica sólo una pequeña parte de la variabilidad de la correlación BTC-NASDAQ, y tanto el coeficiente de intersección como los coeficientes de la variable independiente no son estadísticamente significativos.

La ausencia de una relación significativa es una conclusión valiosa y puede aportar datos importantes sobre la correlación entre el BTC y las acciones. La ausencia puede sugerir algunas implicaciones:

-

Independencia del mercado: la correlación BTC-NASDAQ puede estar influida por factores específicos del mercado de las criptomonedas y por el sentimiento de los inversores hacia BTC, más que por los indicadores macroeconómicos tradicionales.

-

Comportamiento de los inversores: el comportamiento de los inversores hacia el BTC y las acciones puede obedecer a motivaciones diferentes, como los avances tecnológicos en el mundo de las criptomonedas, la evolución de la regulación o acontecimientos concretos que afecten al mercado de las criptomonedas.

Conclusiones del análisis de la investigación

La correlación entre el Bitcoin y el NASDAQ ha sido errática, al mostrar valores tanto positivos como negativos en distintos periodos. Aunque el análisis de regresión ha establecido que factores macroeconómicos como la TASA DE FONDOS DE LA RESERVA FEDERAL no influyen significativamente en esta correlación, otros factores pueden explicar la naturaleza errática de la correlación BTC-NASDAQ.

1. Sentimiento del mercado y especulación

-

Comportamiento de los inversores:

-

FOMO y venta por pánico: el Bitcoin y las acciones del sector tecnológico a menudo se rigen por el sentimiento de los inversores; el miedo a perderse algo (FOMO) puede provocar un fuerte aumento de la correlación, ya que los inversores se apresuran a comprar ambos activos, a la inversa, las ventas por pánico pueden provocar fuertes caídas.

-

Trading especulativo: la alta volatilidad y el trading especulativo tanto en BTC como en acciones tecnológicas pueden provocar cambios rápidos en la correlación; las burbujas especulativas o los crash en ambos mercados pueden influir en los valores de correlación.

-

-

Redes sociales y noticias:

-

Influencia de las noticias: las noticias positivas o negativas sobre criptomonedas o grandes empresas del sector tecnológico pueden influir en el ánimo de los inversores, provocando movimientos erráticos en la correlación.

-

Tendencias de las redes sociales: plataformas como Twitter y Reddit pueden impulsar el comportamiento de los inversores tanto en BTC como en acciones, provocando cambios repentinos e impredecibles en la correlación.

-

2. Desarrollos tecnológicos y adopción

-

Innovaciones en la cadena de bloques y las criptomonedas:

-

Nuevas tecnologías: las innovaciones en la tecnología de cadena de bloques y los nuevos proyectos de criptomonedas pueden afectar al precio del BTC independientemente del mercado de valores.

-

Tasas de adopción: los cambios en las tasas de adopción de BTC y otras criptomonedas por parte de los inversores minoristas e institucionales pueden dar lugar a fluctuaciones en las correlaciones.

-

-

Dinámica del sector tecnológico:

-

Rendimiento de las empresas tecnológicas: el rendimiento de las principales empresas tecnológicas, especialmente las que se dedican a las criptomonedas o a la tecnología de cadena de bloques, puede influir en la correlación BTC-NDXT con más fuerza que la correlación más amplia BTC-NASDAQ.

-

Informes de resultados: los informes de resultados trimestrales de los gigantes del sector tecnológico pueden provocar importantes movimientos en el mercado, afectando a las correlaciones.

-

3. Desarrollos regulatorios y legales

-

Normativa sobre criptomonedas:

-

Anuncios regulatorios: las noticias sobre regulación, como la aprobación o prohibición de criptomonedas en los grandes mercados, pueden provocar cambios repentinos en los precios del BTC, afectando a la correlación.

-

Acciones legales: las acciones legales de alto perfil contra exchanges de criptomonedas o proyectos pueden provocar fuertes caídas de los precios del BTC, afectando a la correlación con los mercados de valores.

-

-

Regulaciones del sector de la tecnología:

-

Leyes antimonopolio y de privacidad: los cambios en las regulaciones que afectan a las empresas tecnológicas, como las acciones antimonopolio o las nuevas leyes de privacidad, pueden provocar movimientos significativos en las acciones tecnológicas, influyendo en las correlaciones con BTC.

-

4. Liquidez del mercado e implicación institucional

-

Crisis de liquidez:

-

Liquidez específica al mercado de las criptomonedas: las crisis de liquidez en el mercado de criptomonedas, como los problemas en los exchanges o los hackeos a gran escala, pueden provocar fuertes caídas en los precios del BTC, influyendo en las correlaciones.

-

Liquidez de mercado general: los cambios en la liquidez del mercado debidos a acciones de los bancos centrales o de las principales instituciones financieras pueden afectar tanto al BTC como a los mercados de valores.

-

-

Inversión institucional:

-

Entrada y salida de instituciones: la entrada de inversores institucionales en el mercado del BTC puede dar lugar a correlaciones más altas con los mercados de valores, ya que estos inversores suelen operar con varias clases de activos.

-

Estrategias de cobertura: las estrategias institucionales de cobertura del BTC y las acciones tecnológicas pueden influir en las correlaciones, especialmente durante los periodos de tensión del mercado.

-

El movimiento errático de la correlación BTC-NASDAQ puede atribuirse a una compleja interacción de factores que van más allá de las fuerzas macroeconómicas tradicionales. Al reconocer estas diversas influencias, los inversores y analistas pueden tomar decisiones más informadas en un panorama de mercado en rápida evolución.

-

Conclusión

Este estudio ha llegado a la conclusión de que el mercado de valores, representado por el índice NASDAQ, no es una métrica adelantada ideal para predecir los movimientos del Bitcoin. Aunque ambos activos comparten algunas características especulativas, sus respuestas a los acontecimientos del mercado suelen diferir significativamente. El Bitcoin tiende a reaccionar más bruscamente a los acontecimientos del mercado, alejándose de los valores y causando las correlaciones erráticas observadas en nuestro análisis.

No obstante, con el aumento de la adopción y la liquidez, la correlación entre Bitcoin y el mercado de valores es cada vez más estable. A pesar de esta tendencia, la correlación sigue oscilando entre 0.2 y -0,3, lo que indica una débil relación positiva y negativa entre los activos. Esta débil correlación subraya que, aunque puede haber algunos periodos de alineación, Bitcoin y las acciones se mueven en gran medida de forma independiente.

Los movimientos del precio del Bitcoin están muy influidos por factores exclusivos de este y del sector de las criptomonedas en general, como la evolución de la regulación, los avances tecnológicos y el sentimiento del mercado específico de las criptomonedas. Estas influencias únicas contribuyen al comportamiento distinto del Bitcoin en comparación con los activos financieros tradicionales.

Para los inversores, la débil relación entre Bitcoin y el mercado de valores ofrece oportunidades de diversificación de carteras. Aunque ambos activos pueden responder a las fuerzas macroeconómicas, su débil correlación sugiere que responden en grados diferentes y a menudo de forma independiente. Al reconocer el comportamiento independiente de estos activos, los inversores pueden gestionar mejor el riesgo y mejorar potencialmente el rendimiento de sus carteras de inversión.

En conclusión, aunque Bitcoin y las acciones tienen algunos puntos en común, sus diferencias en la reacción a los acontecimientos del mercado y las influencias subyacentes ponen de relieve la importancia de considerar una amplia gama de factores a la hora de tomar decisiones de inversión. La naturaleza evolutiva de la dinámica del mercado de Bitcoin seguirá dando forma a su relación con los mercados financieros tradicionales, proporcionando oportunidades continuas para la investigación y el desarrollo de estrategias de inversión.