No todos los inversionistas están comprando un boleto a la “Nación de la Rotación”. Pero algunos ciertamente lo están, dado que un par de las acciones de los “Siete Magníficos” están comenzando a desvanecerse, mientras otras acciones y sectores están jugando al “alcance”. ¿Cómo puedes beneficiarte de este cambio sectorial? ¿Qué pasa con el cambio hacia clases alternativas completamente diferentes, como Bitcoin y el oro? Descúbrelo de los principales expertos colaboradores de MoneyShow.

Ivan Martchev, Navellier & Associates

Hemos vuelto al patrón de ver correcciones que duran solo uno o dos días, por más agudas que sean, con inversionistas rotando al mercado amplio a medida que el sector tecnológico se extiende, a pesar de seguir siendo muy fuerte, sin señales de disminuir.

Observa la línea superior (abajo), que representa el Índice S&P 500 (SPX), sobre la línea debajo de ella: el Índice de Peso Igual del S&P 500 (SPXEW), que representa los mismos componentes del Índice S&P 500 pero no ponderados por capitalización de mercado (tamaño). Dos acciones representan aproximadamente el 14% de la capitalización de mercado del S&P 500, pero solo el 0,4% del SPXEW, ya que son iguales a todas las demás acciones en ese índice. La gran diferencia de rendimiento que ves abajo se debe básicamente al sector tecnológico.

Recientemente, hubo una gran rotación hacia el mercado amplio, con el Nasdaq 100 registrando un nuevo máximo histórico en los primeros 30 minutos de negociación un día y básicamente descendiendo el resto del día. Antes de que comiences a extrapolar esto para el futuro previsible, el patrón ha sido que el sector tecnológico se sobrecalienta, rota por uno o dos días y luego comienza a subir de nuevo.

No hay manera de saber cuándo tendremos una corrección a medio plazo. Ciertamente es esperada, pero puede venir desde niveles más altos.

Mientras tanto, he escuchado la sugerencia de que la tecnología está tan extendida como lo estaba a principios de 2000. Eso no es cierto. Actualmente tenemos ventas y ganancias en aumento, y valoraciones mucho más bajas que en 2000, cuando solo teníamos precios de acciones en aumento. El Nasdaq necesita más que duplicarse y posiblemente triplicarse desde aquí para llegar a ser tan burbujeante como en 2000, lo cual hasta ahora no ha sucedido. Esperamos que no sea así si queremos que este rally continúe.

La ampliación del mercado que presenciamos en noviembre y diciembre desapareció en enero, pero comenzó a regresar a fines de febrero. Hasta ahora, veo el vaso medio lleno y espero mayores ganancias para las acciones, particularmente si vemos datos de inflación a la baja y rendimientos del Tesoro comportados.

Bryan Perry, Cash Machine

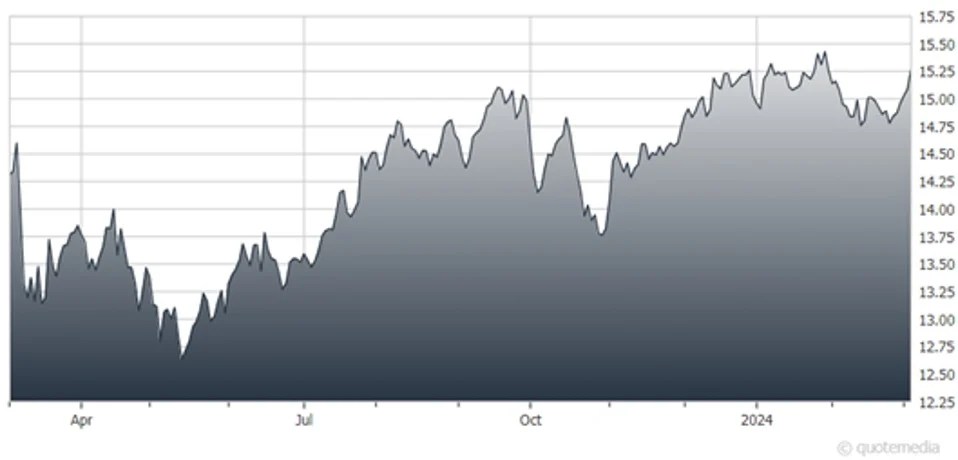

Los inversionistas están monitoreando de cerca las actualizaciones del presidente de la Reserva Federal, Jay Powell, sobre el enfoque de la política monetaria de la Fed y preparándose para los datos de empleo de febrero que se publicarán el viernes. Mientras tanto, me gusta SLR Investment Corp. (SLRC) como una compra.

Ambos eventos y algunas noticias negativas sobre tres de los no tan Magníficos Siete: Apple (AAPL), Alphabet (GOOGL) y Tesla (TSLA), están dando a los inversionistas una razón para aligerar la exposición a las grandes tecnológicas. Pero hay una fuerte rotación en otros sectores del mercado, a saber, industriales, materiales y financieros no bancarios.

Este es un desarrollo muy saludable para que el mercado alcista se extienda más, proporcionando confirmación de que la economía está en mejor pie de lo que la mayoría de los estrategas del mercado estaban pronosticando. La estimación actual del crecimiento económico en torno al 3% para el primer trimestre apoya el caso base, un mercado que puede subir otro 8%-10% para fin de año.

Pero no sin días como el martes, cuando se desinfló un poco el globo de la Inteligencia Artificial (IA), y merecidamente. La gran mayoría del portafolio modelo de Cash Machine está operando muy bien contra un panorama de mercado que ha visto retroceder los rendimientos de los bonos.

El portafolio combinado está más orientado hacia una economía que continuará expandiéndose a un ritmo lento, con tasas de interés que se mantendrán altas por más tiempo. Simplemente no veo a la Fed con prisa por reducir las tasas, pero todos obtendremos más información sobre esto pronto.

En cuanto a SLRC, acaba de publicar un Ingreso Neto de Inversiones (NII) de 0,44 USD por acción, superando las estimaciones en 0,01 USD. Los ingresos de 59,59 millones de dólares superaron en 0,12 millones de dólares, ya que las originaciones de préstamos en 2023 alcanzaron un máximo histórico. Fue el cuarto trimestre consecutivo de crecimiento de NII con el Valor Neto de los Activos (NAV) subiendo a 18,09 USD por acción.

SLRC hizo 449,8 millones de dólares en inversiones durante el trimestre, frente a 346,3 millones de dólares en el tercer trimestre. Las inversiones prepagadas y vendidas durante el trimestre ascendieron a 462,1 millones de dólares, frente a 306,8 millones de dólares en el trimestre anterior. La compañía declaró un dividendo trimestral de 0,41 USD por acción.

Mary Anne & Pamela Aden, The Aden Forecast

Se está llamando una “tormenta perfecta” para los commodities en general. El año pasado, un total de 27 commodities, desde metales hasta agricultura, superaron a la mayoría de las demás clases de activos.

Este impulso alcista probablemente continuará este año, considerando las acciones que se están tomando en el frente macroeconómico.

Entonces, aunque el oro ha estado rezagado un poco, y la plata y las acciones han sido decepcionantes, no abandonen el barco. Están listos para subir mucho más y creemos que tu paciencia se verá recompensada de gran manera.

Siempre es bueno comenzar con la imagen general del oro desde 1967. Lo has visto antes, pero nos gusta mencionarlo varias veces al año porque los movimientos en el oro son asombrosos y repetitivos.

El mercado alcista actual comenzó en 2015 (ocho años hasta ahora), y se fortaleció desde el mínimo de noviembre de 2022. Es decir, el oro ha permanecido cerca de los máximos históricos desde entonces.

Esto por sí solo muestra la fuerza detrás del oro. Se mantiene cerca de los máximos, listo para saltar cuando se active. El máximo de 11 años para este mercado alcista es el área 2026-27. Eso está llegando. Esto nos dice que tengamos paciencia y valdrá la pena.

La debilidad actual está proporcionando buenos puntos de entrada si deseas comprar nuevas posiciones. Estamos manteniendo nuestras posiciones, incluidos ETF como VanEck Gold Miners (GDX) y VanEck Junior Gold Miners (GDXJ) — así como Franco Nevada (FNV) y Newmont Mining (NEM), entre otros.

Mientras tanto, la plata, un gigante dormido, se mantiene tranquilamente en una tendencia alcista del mercado, y permanece dentro de un triángulo en crecimiento. Se mantiene por encima de su tendencia alcista de 2022, a pesar de la debilidad general del mercado.

Pero en el peor de los casos, incluso si la plata cayera a la tendencia principal, no cambiaría la perspectiva alcista. La plata tiene un gran potencial hacia adelante en tecnología y energía verde.

La plata es una compra y mantén durante varios años. Si hay más debilidad en el futuro, compra más, incluidas nuestras tenencias como iShares Silver Trust (SLV) y Pan American Silver (PAAS).

Craig Johnson y Ralph Acampora

Ralph Acampora es asesor de Hedge Fund para Hedge Friend, además de ser un técnico experto con varias décadas de experiencia. Su apodo es “El Padrino del Análisis Técnico”. Craig Johnson es Director General y Analista Técnico Senior en Piper Sandler & Co. Ambas leyendas vivas del trading se sentaron para una entrevista en el MoneyShow/TradersEXPO Las Vegas 2024, y el resultado es este segmento de doble cañón del MoneyShow MoneyMasters Podcast.

En el episodio, Ralph y Craig comienzan discutiendo el entorno actual del mercado, señalando cómo algunas acciones están en “territorio de vértigo” y por qué una corrección a corto plazo seguida de un rango de negociación es el escenario más probable. Como dice Craig, después de un entorno de “salto, caída y repunte” en 2023, nos espera un mercado “HLTR” en 2024.

Ralph luego discute los grupos de capitalización de mercado clave que observará en cualquier retroceso para medir la salud del mercado en el futuro, además del factor clave que debería impulsar las acciones hacia el final del año. Craig luego comparte por qué cree que veremos a “los ‘Mag 7’ convertirse en los ‘Lag 7′”, sus dos razones clave por las que las pequeñas capitalizaciones deberían tener el viento a su favor, y cuáles tres acciones cree que son particularmente atractivas.

La conversación luego cambia a otras clases de activos como bonos y criptomonedas. Ambos expertos hablan sobre el gran cambio en el ciclo de tasas de interés que hemos visto, qué significa para los mercados y por qué no se “revertirá en un minuto en Nueva York”. Además, Craig habla sobre el auge en Bitcoin, lo que él cree que la participación de empresas como BlackRock (BLK), Fidelity y Coinbase (COIN) significa para las criptomonedas, y las diversas formas en que los inversionistas pueden beneficiarse en el espacio. Concluimos con algunos consejos para traders, y por qué el consejo favorito de Ralph es “Manténlo simple”.

Bobby Lee

Bobby Lee es fundador y CEO de Ballet, un proveedor de tarjetas de almacenamiento en frío de criptomonedas. Inversionista y emprendedor de Bitcoin desde hace mucho tiempo, fundó el primer intercambio de Bitcoin en China, BTC China, y escribió el bestseller del Wall Street Journal, The Promise of Bitcoin. Nos sentamos para una conversación en el MoneyShow/TradersEXPO Las Vegas 2024, y no podría haber sido mejor momento. Después de todo, Bitcoin pronto cotizó por encima de su máximo histórico anterior alrededor de 69.000 dólares.

Durante este segmento de bonificación del MoneyShow MoneyMasters Podcast, Bobby comienza hablando sobre su experiencia en la industria tecnológica y cómo su hermano le presentó Bitcoin por primera vez. En sus propias palabras: “Aprendí el valor del oro a través de mi padre y mi abuelo y, dada mi formación tecnológica, Bitcoin inmediatamente se convirtió en algo atractivo y que tenía sentido para mí. Hizo clic.” Luego fundó BTC China, lo vendió, escribió un libro y luego fundó Ballet.

A continuación, discutimos la evolución de la industria de las criptomonedas. Él cree que los primeros cinco años involucraron a aficionados y entusiastas minando Bitcoin y comprando cosas con él, mientras que los segundos cinco años presentaron a traders y especuladores dominando la actividad. Ahora, en los últimos cinco años, hemos entrado en la fase de “maduración”.

Las instituciones están asignando dinero a él, las corporaciones lo están poniendo en sus balances y los inversionistas tradicionales se están involucrando más. ¿Qué sigue en su opinión? “Bitcoin se convertirá en una clase de activo de reserva global”, pasando de un valor total de mercado de alrededor de 1 billón de dólares a hasta 50-100 billones de dólares en la próxima década.

Luego habla sobre las dos razones principales por las que Bitcoin tiene un futuro brillante… cómo se compara con los metales preciosos como clase de activo… por qué equipara Bitcoin con “libertad”… y cómo se comparan otras alternativas como Ethereum (ETH), Dogecoin (DOGE) y Litecoin (LTC). Finalmente, discute las perspectivas regulatorias, el riesgo de fraude y lo que más le entusiasma ver en el espacio en los próximos años.