La capitalización total del mercado de criptomonedas alcanzó su nivel más alto en más de dos meses el 13 de enero, tras superar la marca de los USD 900,000 millones el 12 de enero.

Si bien la ganancia del 15.5% en lo que va de año suena prometedora, el nivel sigue estando un 50% por debajo de la capitalización de mercado de criptomonedas de USD 1.88 billones vista antes de que el ecosistema Terra-Luna colapsara en abril de 2022.

"Escepticismo esperanzado" es probablemente la mejor descripción del sentimiento de la mayoría de los inversores en este momento, especialmente tras las recientes dificultades para recuperar una capitalización de un billón de dólares a principios de noviembre. Aquel repunte hasta el billón de dólares fue seguido de una corrección del 27.6% en tres días e invalidó cualquier impulso alcista que los traders pudieran haber esperado.

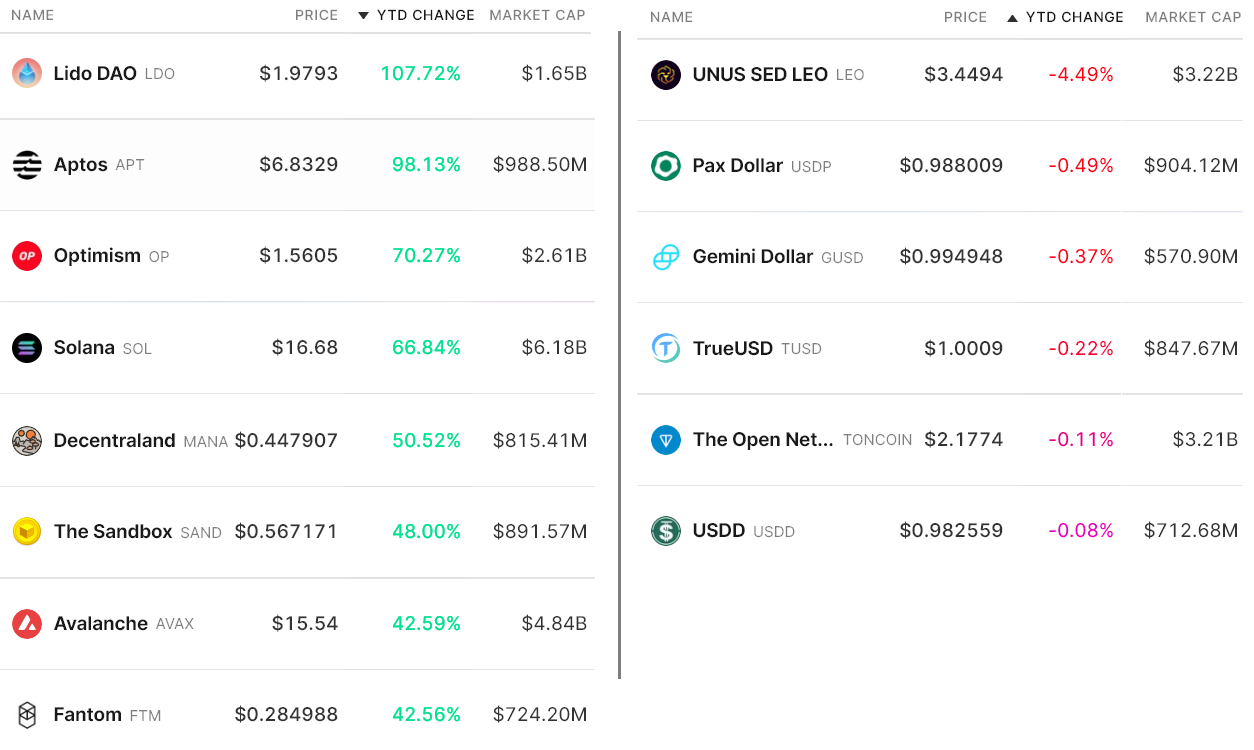

El bitcoin (BTC) ha ganado un 15.7% en lo que va de año, pero en el caso de las altcoins el escenario ha sido distinto: un puñado de ellas ha ganado un 50% o más en el mismo periodo. Algunos inversores atribuyen el repunte a los datos del Índice de Precios al Consumo (IPC) de Estados Unidos publicados el 12 de enero, que confirmaron la tesis de que la inflación seguía bajando.

Aunque las condiciones macroeconómicas pueden haber mejorado, la situación de las empresas de criptomoneda parece no tan esperanzadora. El Metropolitan Commercial Bank (MCB), con sede en Nueva York, anunció el 9 de enero que cerraría su vertical, de criptoactivos, alegando cambios en el panorama normativo y recientes reveses en el sector. Los clientes relacionados con las criptomonedas representaban el 6% de los depósitos totales del banco.

El 12 de enero, la Comisión de Bolsa y Valores (SEC) de Estados Unidos acusó a la empresa de préstamos de criptomoneda Genesis Global Capital y a la bolsa de criptomonedas Gemini de ofrecer valores no registrados a través del programa "Earn" de Gemini.

Un último golpe se produjo el 13 de enero después de que Crypto.com anunciara una nueva ola de despidos, reduciendo el personal global en un 20%. Otros exchanges que han anunciado recortes de personal en el último mes son Kraken, Coinbase y Huobi.

A pesar del nefasto flujo de noticias, los vientos de cola macroeconómicos que favorecen a los activos de riesgo aseguraron que sólo UNUS SED (LEO) cerrara los primeros 13 días de 2023 en números rojos.

Lido DAO (LDO) ganó un 108%, ya que los inversores esperan que la próxima actualización Shanghai de Ethereum, que permite el retiro de Ether apostado, impulse la demanda de protocolos de staking líquido.

Aptos (APT) subió un 98% luego de que algunas aplicaciones descentralizadas empezaran a ganar volumen, como Liquidswap DEX, Ditto Finance y el mercado NFT; Topaz Market.

Optimism (OP) ganó un 70% después de que la red de capa 2 recuperara actividad y, combinada con su competidora Arbiturm, superara las transacciones de la red principal de Ethereum.

La demanda de apalancamiento está equilibrada entre alcistas y bajistas

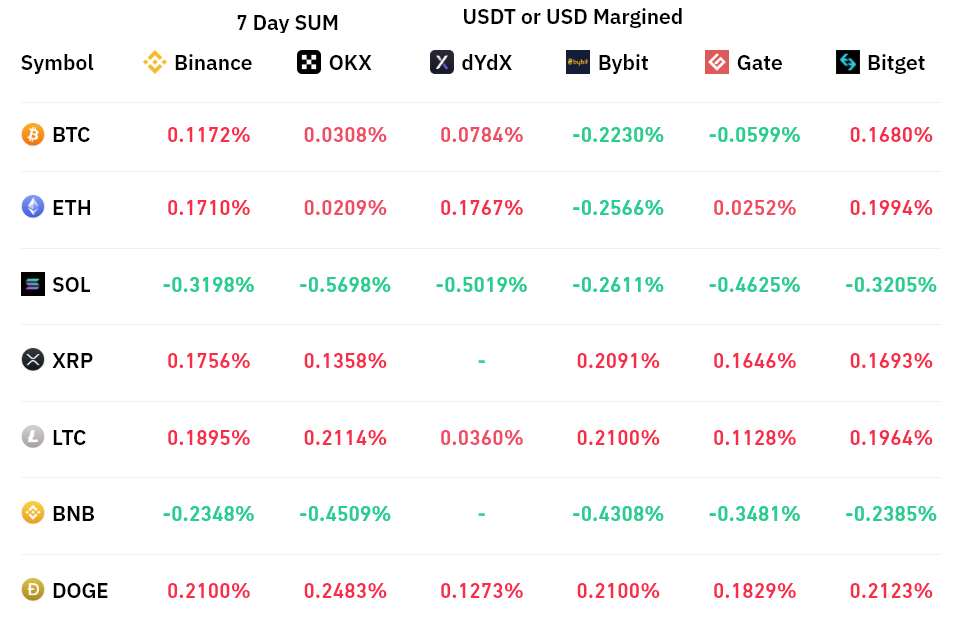

Los contratos perpetuos, también conocidos como swaps inversos, tienen una tasa implícita que suele cobrarse cada ocho horas. Los exchanges utilizan esta tasa para evitar desequilibrios en el riesgo de cambio.

Una tasa de financiación positiva indica que los largos (compradores) exigen más apalancamiento. Sin embargo, se produce la situación contraria cuando los cortos (vendedores) exigen más apalancamiento, lo que hace que la tasa de financiación se vuelva negativa.

La tasa de financiación a 7 días fue cercana a cero para Bitcoin y las altcoins, lo que significa que los datos apuntan a una demanda equilibrada entre largos (compradores) y cortos (vendedores) de apalancados.

Si los bajistas están pagando un 0.3% a la semana para mantener sus apuestas apalancadas en Solana (SOL) y BNB, eso suma un mero 1.2% al mes, lo que no es relevante para la mayoría de los traders.

Aumenta la demanda de opciones neutrales a alcistas

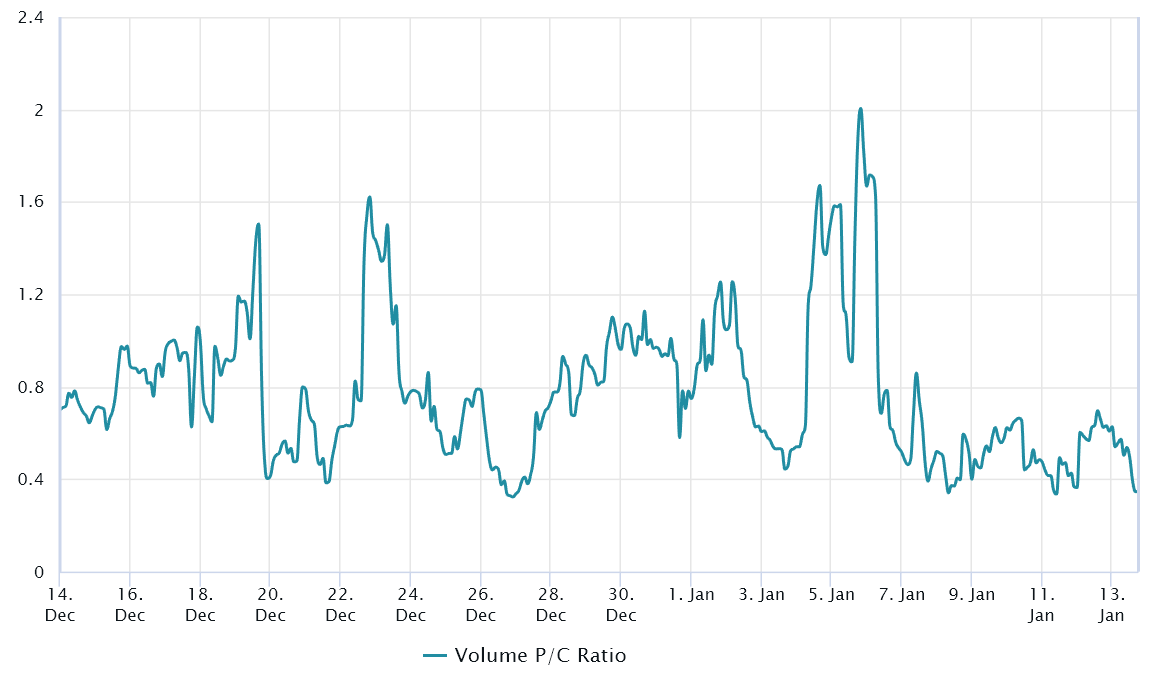

Los operadores pueden calibrar el sentimiento general del mercado midiendo si hay más actividad a través de opciones de compra (call) o de venta (put). En general, las opciones de compra se utilizan para las estrategias alcistas, mientras que las de venta se emplean para las bajistas.

Una relación de 0.70 entre opciones de venta y opciones de compra indica que el interés abierto de las opciones de venta es un 30% inferior al de las opciones de compra, lo que es alcista. Por el contrario, un indicador de 1.40 favorece a las opciones de venta en un 40%, lo que puede considerarse bajista.

Entre el 4 y el 6 de enero, las opciones de venta protectoras dominaron el espacio, pues el indicador se disparó por encima de 1. Con el tiempo, el movimiento se desvaneció y surgió la situación opuesta, dado que la demanda de opciones de compra neutrales a alcistas ha sido excesiva desde el 7 de enero.

La falta de posiciones cortas apalancadas y la demanda de opciones de venta de protección apuntan a una tendencia alcista

Teniendo en cuenta la ganancia del 15.7% desde el inicio de 2023, las métricas de derivados reflejan cero señales de demanda de cortos apalancados u opciones de venta protectoras. Mientras que los alcistas pueden celebrar que la resistencia de la capitalización bursátil total de USD 900,000 millones se enfrentó a poca resistencia, las métricas de derivados muestran que los bajistas siguen esperando pacientemente un punto de entrada para sus posiciones cortas.

Teniendo en cuenta el flujo de noticias bajistas del mercado, la principal esperanza de los alcistas sigue estando únicamente en el marco de un entorno macroeconómico favorable, que depende en gran medida de cómo se presenten los datos de ventas minoristas la próxima semana.

También se espera que China publique sus cifras económicas el 16 de enero y Estados Unidos hará lo propio el 18 de enero. Otra posible repercusión en los precios podría ser el IPC del Reino Unido, que se dará a conocer el 18 de enero.

Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente de los autores y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

es.cointelegraph.com

es.cointelegraph.com