Cambios esperados, y al mismo tiempo desconocidos, llegan al mercado de stablecoins de la Unión Europea (UE) a partir de este mes de julio con entrada en vigor de las normas para el Mercado de Criptoactivos (MiCA).

Las nuevas exigencias para los emisores de estas monedas y para las plataformas que las comercializan hacen prever una pronta reconfiguración del mercado con efectos variados que —para algunos— pueden ser negativos y para otros aún son una incertidumbre.

Todo esto en un contexto en el que los reguladores defienden la normativa aprobada en 2023, señalando la armonización de las reglas en los Estados de la UE y la “defensa de la estabilidad financiera” de la región como su principal argumento.

Con base en lo que han señalado, hasta ahora la mayoría de los analistas, hay tres elementos clave que ayudan a entender la forma en que cambiará el mercado europeo de las stablecoins con MiCA .

Emisores de stablecoins operarán con registro o salen del mercado

Identificadas como instituciones emisoras de tokens de dinero electrónico (EMT) o de tokens respaldados por commodities (ART), con MiCA los emisores de stablecoins están obligados a solicitar una autorización ante los organismos supervisores de cualquiera de los países miembros de la UE.

Las normas dictan que estos emisores deben crear un «libro blanco» aprobado por los reguladores, exigiendo además que los activos de reserva, que respaldan a las stablecoins, y que garantizan su paridad, sean «seguros» y estén depositados en varios bancos. Se obliga asimismo a que el 2% de esas reservas provengan de activos propios de la empresa.

La normativa también pide a los emisores de stablecoins, que operan dentro de la UE, establecer una entidad legal y cumplir con los requisitos de transparencia y protección al consumidor.

Se trata de una serie de requisitos que cambiará completamente el mapa de las empresas de stablecoins de Europa, imponiendo restricciones para el surgimiento de nuevos emisores, y poniendo a las que ya circulan en una disyuntiva: o pasan a ser empresas obligadas a cumplir con el Reglamento o salen del mercado. Esto, porque, al no obtener la licencia adecuada para ofrecer dinero electrónico, expone a los emisores a consecuencias legales, incluidas multas y posibles cargos penales.

Se prevé que muchas empresas emisoras no puedan cumplir con todas estas exigencias. Tal como expuso recientemente el CEO de Tether, Paolo Ardoino, «el principal problema es que el reglamento prevé un riesgo enorme para los emisores de monedas estables, ya que deberán mantener el 60% de las reservas en depósitos bancarios».

Ardoino anunció así la salida de Europa de $USDT, la stablecoin en dólares más grande del mercado. Agregó que, así como las exigencias son difíciles de cumplir para Tether, también lo será para muchas otras.

Ocurrió ya con una pequeña empresa emisora de stablecoins en euros, Lugh, que debido a la imposibilidad de cumplir con MiCA, cesó la emisión de EURL.

Hasta ahora, no se tiene información del estatus regulatorio de otras empresas emisoras de stablecoins, salvo USDC, que ya cuenta con una licencia de las autoridades francesas. Lo que se prevé es que muchas quedarán pronto fuera del mercado regulado y que, por ello, enfrentarán algunas dificultades.

«Las normas no sólo podrían hacer que el trabajo de un emisor de monedas estables sea extremadamente complejo, sino que también podrían hacer que las monedas estables con licencia de la UE sean extremadamente vulnerables y más riesgosas de operar», concluyó Ardoino.

Habrá muchas limitaciones para las stablecoins ancladas al dólar

Aunque muchos creen que MiCa podría significar un renacimiento de las stablecoins europeas, también llama la atención sobre las trabas que pueden presentarse para la movilización de capitales importantes en la región, entorpeciendo la libertad de negociación empresarial y la circulación de capitales.

Con las nuevas normas, los operadores de stablecoins en Europa tendrán que sujetarse a un máximo de un millón de operaciones diarias. Las que no están referenciadas al euro o monedas presentes en los estados miembros tendrán un límite de 200 millones de euros diarios.

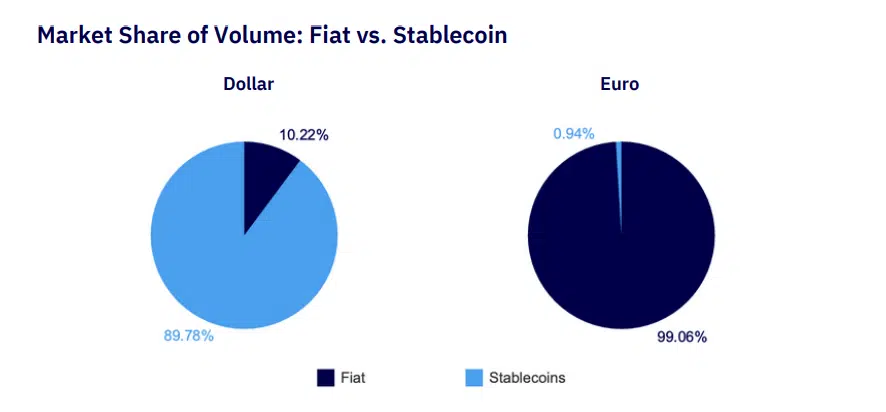

Con esta exigencia los problemas se ciernen sobre las stablecoins referenciadas al dólar, que acumulan una capitalización de mercado de 160.000 millones de dólares, frente a los 281 millones de dólares que suman las monedas estables ancladas al euro.

Solamente $USDT, líder absoluta del mercado, supera los USD 100.000 millones de capitalización. Esta es otra limitación para la moneda emitida por Tether que impulsa su salida de la UE. También lo es para que otras monedas ancladas al dólar aspiren a llegar a la magnitud que alcanza $USDT. Una restricción que también aplica, en menor medida, con las monedas estables referidas al euro.

La norma podría beneficiar a la expansión de las stablecoins del euro, pues las empresas que emiten estos activos ya cumplen con varios de los requisitos que se exigen. Por este motivo, se piensa que estas monedas lograrán un mayor crecimiento (aunque les será difícil llenar el vacío de $USDT).

De ahí que se interprete a MiCA como un marco regulatorio que ofrece ventajas regulatorias a las stablecoins del euro. Un hecho que algunos entienden como un claro caso de «proteccionismo de mercado«.

Europa cambia la forma de comercializar stablecoins: surgen dos mercados

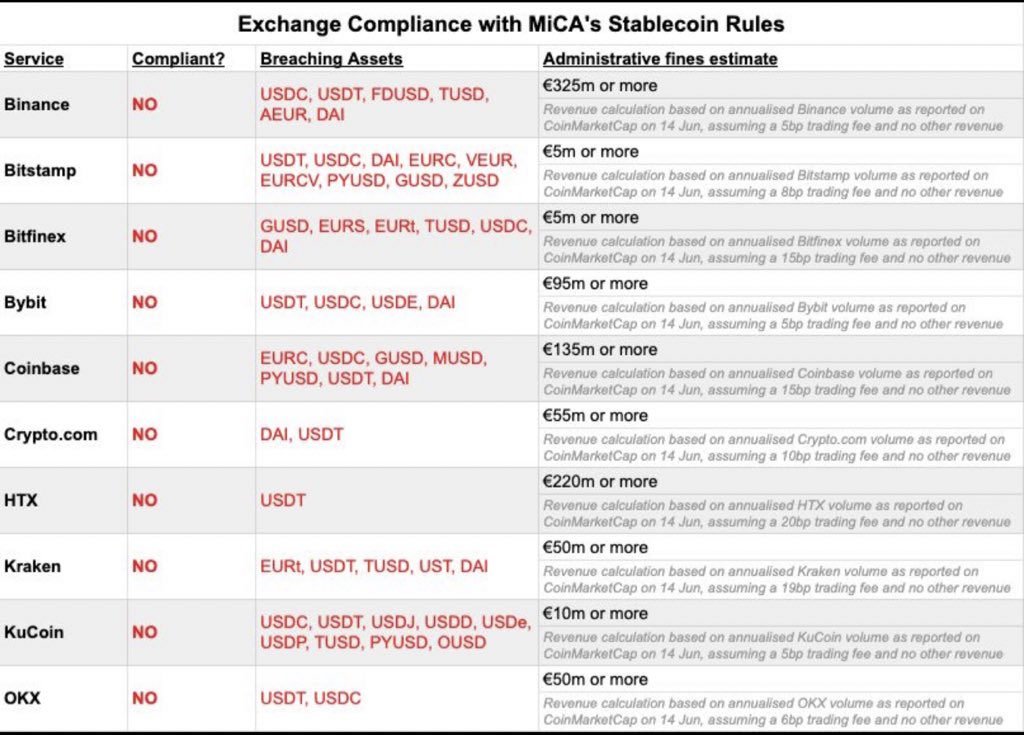

MiCA también obliga a los exchanges centralizados de criptomonedas a operar únicamente con stablecoins reguladas a fin de evitar sanciones, que pueden implicar el 12,5% de la facturación anual total.

Para que una moneda estable se considere regulada debe ser emitida por una institución que haya sido autorizada, tras el cumplimiento de la serie de requisitos que se expusieron más arriba. Los exchanges tienen que solicitar el permiso explícito de los emisores de la moneda.

Esto significa que a partir del 30 de junio, los exchanges deben garantizar que las monedas estables que ofrecen cumplan con las normas y que el intercambio tenga la aprobación escrita adecuada para incluirlas en la lista o interactuar con ellas. Bajo esta premisa ya son varias las plataformas de criptomonedas que vienen anunciando las medidas de cumplimiento que pondrán en marcha.

Los exchanges registrados se verán obligados a adaptar su oferta de servicios, lo que podría generar cambios importantes en la forma en que los usuarios europeos acceden y utilizan estas criptomonedas.

Aun así, a pocos días de la entrada en vigor del reglamento, quedan pendientes los anuncios de muchas plataformas. Se sabe, hasta el momento, que OKX y Uphold optaron por sacar a $USDT de su lista de pares de intercambios. Y mientras Kraken planea liquidar en euros las stablecoins del dólar, Binance establece pautas para stablecoins reguladas y no reguladas. Una clasificación que augura una especie de bifurcación del mercado.

De esta forma, comienzan a configurarse dos mercados de stablecoins como consecuencia del arbitraje regulatorio: uno en el que se comercialicen las monedas estables reguladas en plataformas centralizadas (cumpliendo las exigencias de MiCA), y otro paralelo, y posiblemente descentralizado, en el que se comercializarán monedas no reguladas, pero que son de interés para los miembros del mercado.

Las stablecoins referidas al dólar son probablemente las primeras que llamarán la atención de ese nicho que seguirá operando con monedas como $USDT, como vía para seguir operando con criptomonedas y con otras divisas del mercado.

criptonoticias.com

criptonoticias.com