Protocolos como Maker, emisor de la tercera stablecoin más importante del mercado, DAI, siguen presentando innovaciones para fomentar la adopción de las DeFi (finanzas descentralizadas). Al respecto, CriptoNoticias habló con un miembro de su equipo, quien especificó las novedades y los objetivos que persigue actualmente Maker.

Tadeo, quien prefiere no especificar su apellido por motivos de privacidad, es especialista en análisis de datos (Data Insights) en la DAO (organización autónoma descentralizada) MakerDAO. Además, ocupa el rol de encargado de relaciones con desarrolladores en Phoenix Labs, compañía dedicada al desarrollo de contratos inteligentes para protocolos DeFi.

La conclusión de la charla, cuyos tópicos se desarrollan a continuación y que se puede ver completa en el canal de YouTube de CriptoNoticias, es que «las stablecoins ya son un mejor producto que el fíat digital». Con esto, hace referencia al dinero tradicional utilizado mediante tarjetas de débito, crédito, cuentas bancarias y otros métodos similares, en contraposición a las criptomonedas.

El protagonista lo cree así «tanto por la veracidad como por la velocidad de ejecución de pagos». «Para mí, lo que falta es el llamado ‘problema de la última milla’. Por ejemplo, yo, como usuario, ¿cómo interactúo con eso en mi día a día usando mi tarjeta de débito? ¿Cómo hace el supermercado para poder aceptar criptomonedas?», plantea.

Las stablecoins en Europa y en América Latina

Como argentino viviendo desde hace varios años en Europa, Tadeo conoce de primera mano la perspectiva de los habitantes de España y Portugal sobre las criptomonedas. En este sentido, señala que hay «una gran diferencia» con respecto a Argentina y otros países en vía de desarrollo que tienen problemas con las entidades financieras, el crédito y sus monedas.

En Latinoamérica, la gente entiende el valor de las stablecoins «porque es un problema que vive día a día». En cambio, «en España y en el resto de Europa veo que eso no existe», dice. Eso hace que el uso que se les da a las criptomonedas tenga más que ver con lo especulativo, asegura.

No obstante, hay casos en los que se pueden destacar las ventajas de esta tecnología. «Por ejemplo, cuando alguien tiene que mandar dinero a Estados Unidos o pagar una cuenta bancaria en otro país, es el mejor momento para demostrar el valor de las monedas estables».

Además, señaló el avance que han hecho Barcelona y Cataluña en la incentivación de empresas de la denominada web2 para que se instalen en la región. Igualmente, asegura que hay países como Portugal o Alemania que están más avanzados en la regulación de las criptomonedas, lo que le da claridad y más confianza de cara al público.

Cómo acercar las DeFi a la gente

Para acortar las distancias que pueden existir entre los protocolos DeFi y los ciudadanos, Tadeo cree que es necesario «validar» el ecosistema mediante legislaciones. «No hablo de regular, sino de tenerlo en cuenta por escrito, en lugar de evitarlo o ignorarlo», aclara. La falta de claridad muchas veces «afecta a la innovación y, en particular, a la creación de equipos de forma local en España», afirma.

Los hackeos recientes a protocolos DeFi y la seguridad de estas plataformas descentralizadas también es un aspecto a considerar, dice el experto en estadísticas y datos de MakerDAO. Sin embargo, señaló que los hackeos no son un problema «porque son públicos, y un sistema parcheado tras un hackeo es más seguro que antes». En el sector privado hay muchas empresas que fueron hackeadas, pero ni nos enteramos, compara.

«Es un cambio de mentalidad cultural, de querer saber cuando las cosas salen mal», asegura, a la vez que señala que en muchos de los hackeos más recientes se devolvió el dinero a los usuarios afectados.

DAI ante la dominancia de USDT y USDC

En la entrevista, consultamos a Tadeo sobre la dominancia de Tether (USDT) y USD Coin (USDC) en el mercado de las stablecoins. ¿Cómo hace DAI para competir con estas criptomonedas, que acaparan más del 80% del mercado?

Sobre USDT, señaló que la experiencia de usuario es muy simple; «te dan un USDT por cada dólar físico que entregas». En cambio, DAI en Maker se genera a base de préstamos, y eso dificulta su emisión para el usuario común y corriente. Otra explicación de que el proceso en Maker sea más complejo es que «nunca se quiso generar deuda en activos de baja calidad».

Más allá de esto, señala que con los nuevos casos de uso en el mercado que se están creando para DAI, la situación cambiará totalmente en un año. El protocolo Spark, en el que Phoenix Labs trabaja actualmente, es uno de esos casos de uso.

Qué puede ofrecer Spark a los usuarios de DeFi

Spark es un protocolo de finanzas descentralizadas enfocado en préstamos y generación de intereses mediante la criptomoneda DAI. Al respecto, Tadeo nos contó que Spark funciona como una subDAO cuyo fin, al igual que pasa en Maker, es «escalar DAI de forma segura y sustentable». Como subDAO, está gobernada por sus votantes, quienes toman decisiones sobre dónde posicionar DAI en el mercado.

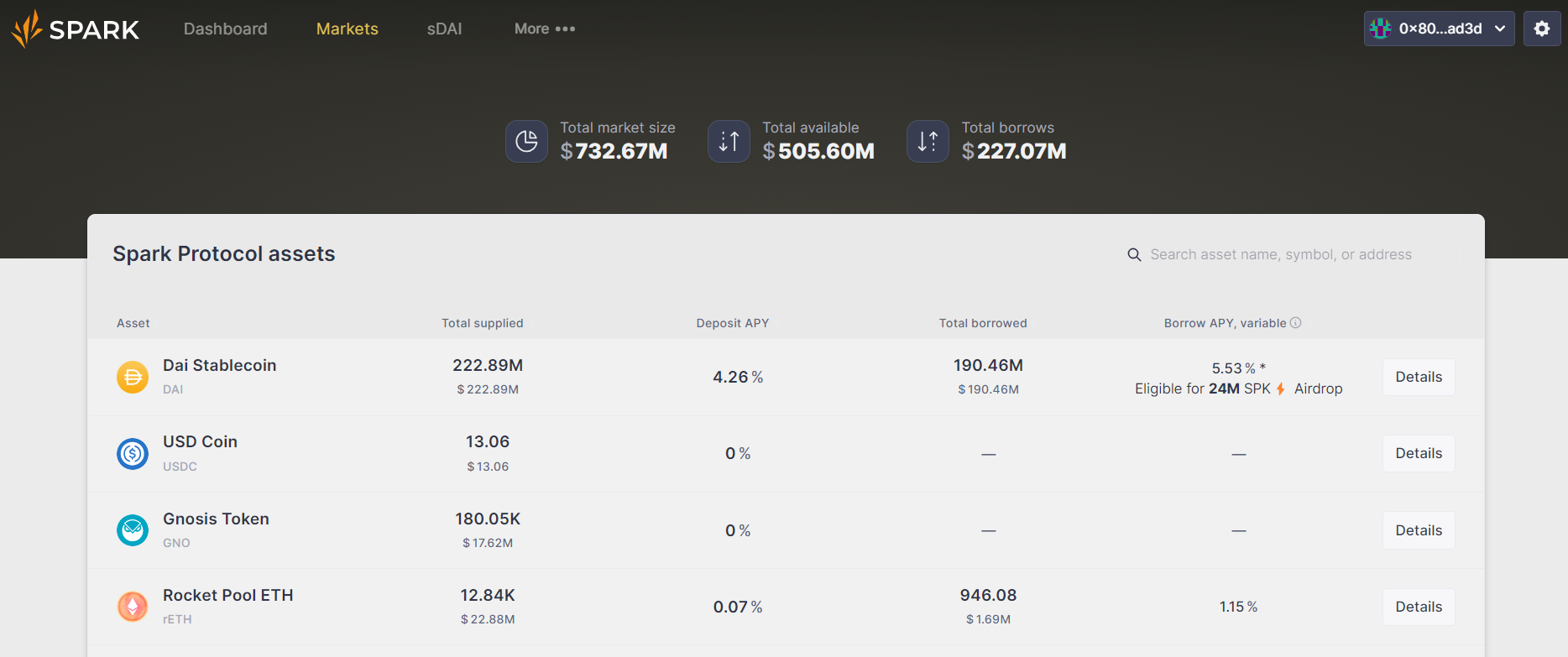

Spark busca ser pionera en tecnología DeFi, «integrando cercanamente las primitivas que tenemos en DeFi y mejorando la experiencia de usuario para DAI». El primer producto lanzado es Sparklend, una plataforma de préstamos en la que se puede tomar deuda a una tasa predecible.

«Otros mercados de lending usan tasas variables, que cambian a cada segundo, y hay otras tasas fijas que en DeFi no aparecieron mucho, pero en el mundo real se usan para las hipotecas, por ejemplo», explicó el entrevistado. «La tasa predecible te indica cuál es el precio y qué cambio puede tener en qué momento en el futuro. Esto se hace por gobernanza en MakerDAO, se puede ver paso a paso on-chain», siguió.

Por otro lado, continuó, está sDAI, token con el que se redistribuyen los beneficios que genera el protocolo para quienes tienen DAI. Se consigue al depositar DAI, con el llamado DSR (DAI Savings Rate).

Para ambos productos, Tadeo destacó el enfoque de Maker en “ser más adversa riesgo que otras entidades”. “En Spark tenemos la misma ideología de tratar de hacer todo de la forma más segura posible”. Además, señaló que los USD 443 millones en TVL que acumula Spark muestran “el fit en el mercado” y que existe una demanda por los servicios que brinda el protocolo.

criptonoticias.com

criptonoticias.com