Aave, el token de gobernanza del protocolo de finanzas descentralizadas (DeFi) Aave, experimentó un descenso del 17% entre el 30 de julio y el 1 de agosto, alcanzando el nivel de USD 62.

Aunque el soporte de USD 6 ha demostrado su resistencia, el precio actual de USD 64.40 sigue estando un 12% por debajo del cierre diario del 30 de julio. Los inversores se preguntan ahora si este movimiento significa una mayor cautela en el sector o si otros factores están ejerciendo presión sobre el precio del token de Aave ($AAVE).

Parte del reciente movimiento del token $AAVE puede atribuirse a los riesgos de liquidaciones en cascada en los protocolos DeFi resultantes del exploit del fondo de Curve Finance que comenzó el 30 de julio. Sin embargo, el protocolo de liquidez descentralizada de Aave ha sobrevivido con éxito a escenarios idénticos en el pasado, y el protocolo tiene depositados en su Módulo de Seguridad una cantidad sustancial de USD 295.6 millones.

En particular, Michael Egorov, fundador de Curve, posee actualmente un importante préstamo de USD 76.6 millones respaldado por 357.3 millones de tokens Curve DAO ($CRV) a través de tres aplicaciones DeFi, según ha informado Delphi Digital. Esto representa el 40.5% de todo el suministro de $CRV en circulación y plantea riesgos para el ecosistema, suscitando preocupaciones sobre las posibles repercusiones de liquidación en los principales protocolos, incluido Aave.

18/ Update: Having paid down some of his loans, Egorov has managed to significantly reduce his liquidation price points.

— Delphi Digital (@Delphi_Digital) August 1, 2023

*Note on his Fraxlend position: Utlization has fallen to 37% so the APY should continue to decline* pic.twitter.com/LUyeopWRMp

Según datos de Delphi Digital, concretamente en Aave, Egorov posee 267 millones de tokens $CRV, que respaldan un préstamo de 54,2 millones de Tether (USDT). Con un umbral de liquidación del 55%, el precio de liquidación actual del token $CRV se sitúa en USD 0.37, lo que parece relativamente seguro por el momento. Sin embargo, es esencial tener en cuenta que Egorov está pagando un significativo 50% de rendimiento por este préstamo.

Esta situación sirve como prueba de que Aave y otros protocolos DeFi de primera línea funcionan según lo previsto, sin reglas especiales ni rescates, incluso para los fundadores de proyectos. Mientras continúa la debacle de los tokens Curve, no hay ningún problema claro con el protocolo Aave, aparte de que algunos actores notables han tomado medidas enérgicas para cerrar sus posiciones.

La stablecoin de Aave cotizando por debajo de USD 1 es una preocupación constante

Otro factor que influye en el rendimiento de los tokens de $AAVE es la stablecoin $GHO, que ha estado cotizando por debajo de USD 1 desde su lanzamiento el 16 de julio. Según Tom Wan, analista de datos e investigación on-chain de 21Shares, el bajo tipo fijo de préstamo de la stablecoin presenta un arma de doble filo.

La falta de integración en DeFi y de oportunidades de cultivo para $GHO disuade a los prestatarios de mantener el token, pues buscan mayores rendimientos en otras stablecoins. Wan subraya que esta presión de venta conduce a que la stablecoin $GHO pierda su paridad con el dólar en los exchanges descentralizados.

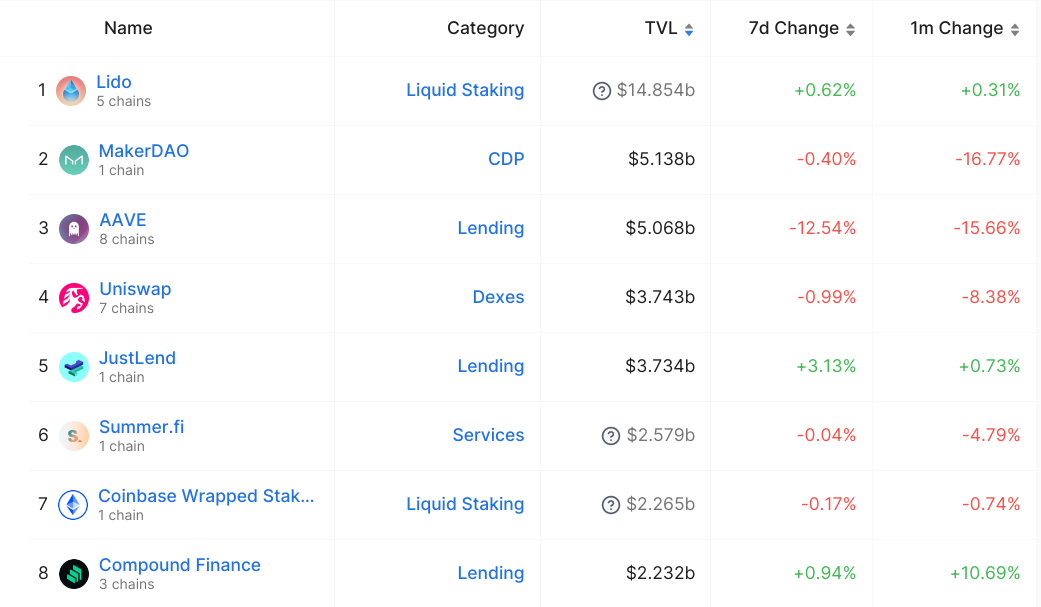

El protocolo Aave cuenta actualmente con un importante valor total bloqueado (TVL) de USD 5,100 millones en seis cadenas, pero recientemente ha experimentado un descenso del 12.5% en esta cifra en sólo una semana. En comparación, el TVL de Uniswap y Compound se mantuvo relativamente estable en 3,750 y 2,230 millones de dólares, respectivamente.

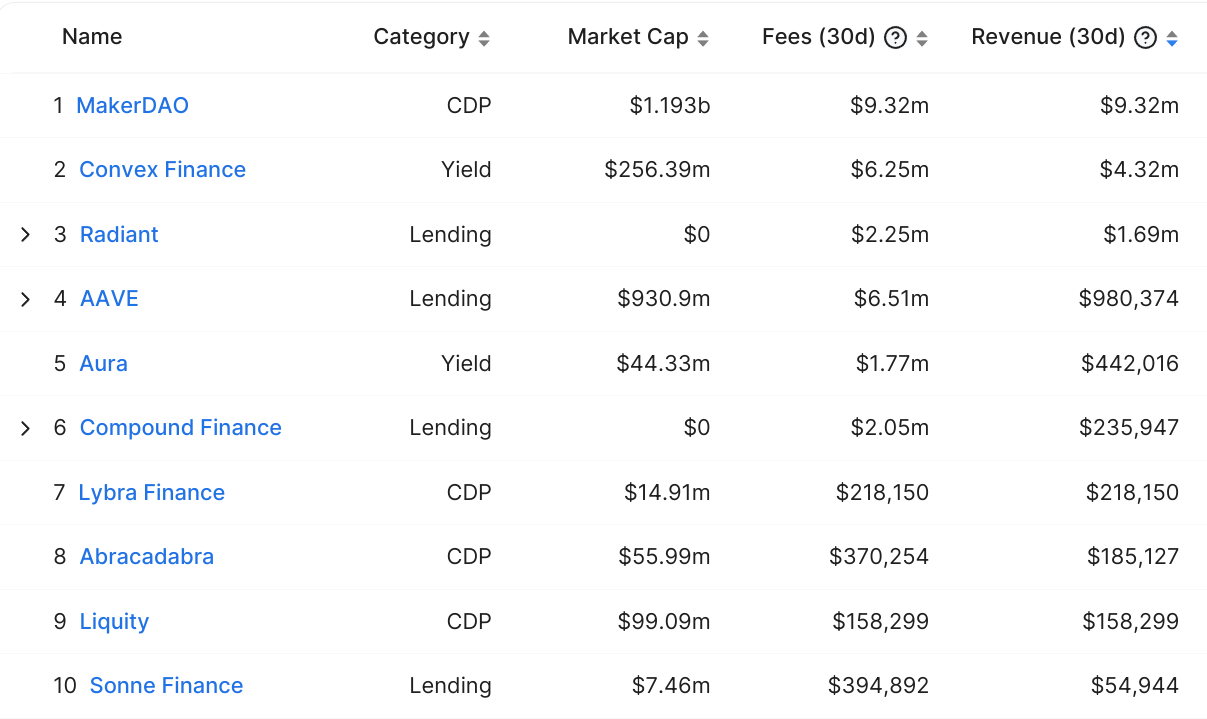

Sin embargo, cabe señalar que los ingresos anualizados de Aave son de USD 12 millones, según datos de DefiLlama, muy por debajo de los USD 52 millones de Convex Finance y los USD 20 millones de Radiant.

A pesar de ello, algunos defensores sostienen que las comisiones más elevadas de Aave en comparación con sus competidores dejan margen para un posible crecimiento futuro de los ingresos.

Los últimos acontecimientos podrían haber moderado la opinión de los inversores sobre Aave

En mayo de 2023, la versión anterior del protocolo Aave (v2) sufrió un error que impidió a los usuarios retirar activos por valor de USD 110 millones en la implementación de la red Polygon. El problema surgió debido a un parche en la curva de tipos de interés el 16 de mayo, pero se resolvió rápidamente en una semana y no se informó de ninguna pérdida de fondos.

Otra polémica reciente en Aave tuvo lugar el 12 de junio, cuando se presentó una propuesta para impedir que una cuenta concreta -perteneciente al fundador de Curve, Egorov, de hecho- acumulara más deuda. Esta medida suscitó debates entre los participantes, y algunos sostuvieron que vulneraba el principio de resistencia a la censura o "neutralidad" en DeFi.

A pesar de la reciente caída del 17% en el precio del token $AAVE y una caída del 12.5% en TVL, la aplicación descentralizada de Aave sigue siendo un fuerte contendiente en el espacio DeFi. Con un sólido fondo de seguros y tasas de protocolo, el protocolo está bien equipado para capear las fluctuaciones del mercado y los riesgos potenciales.

Aunque los ingresos anualizados de Aave pueden ser inferiores a los de algunos competidores, las comisiones más elevadas podrían allanar el camino para un futuro crecimiento de los ingresos. En conjunto, los sólidos fundamentales de Aave y su importante TVL ponen de manifiesto su resistencia y su potencial de éxito continuado.

Este artículo es para fines informativos en general y no pretende ser ni debe ser tomado como asesoramiento legal o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

es.cointelegraph.com

es.cointelegraph.com