Una de las tendencias clave que mencionan a menudo los analistas y expertos, incluidos nosotros en el equipo de Coin Bureau a través de nuestro vídeo sobre las tendencias para el sector de las criptomonedas en 2024, es la tokenización de los activos del mundo real.

Esta podría convertirse fácilmente en la próxima moda del sector en 2024 y muchas personas ven a los RWAs como el siguiente paso lógico en la evolución digital. Con todo lo que se dice por ahí, es hora de que vayamos al grano analizando que son, por qué son importantes y las ventajas y los riesgos que conllevan. Además, aprovecharemos la oportunidad para mirar a través de una bola de cristal y averiguar que le deparará el futuro a esta tecnología de vanguardia.

También hablaremos de varios proyectos del sector que están trabajando en la tokenización de activos en el mundo real. Quién sabe, quizá alguno de ellos se convierta en el próximo nombre familiar que ayude a la incorporación de la próxima oleada de entusiastas de las criptomonedas.

¿Qué son los activos del mundo real (RWAs) en la cadena de bloques?

¿Cómo aparecen los activos del mundo real en la cadena de bloques? Estos dos conceptos parecen contradictorios, pero no es así.

Los activos del mundo real pueden representarse en la cadena de bloques mediante la tokenización. No estamos proponiendo construir una réplica de tu casa en un metaverso como Decentraland o The Sandbox. Más bien, se trata de digitalizar el papeleo y los aspectos legales que conlleva poseer una propiedad y colocar la información en la cadena de bloques. En su nivel más básico, significa que las propiedades físicas estarán representadas por un token digital. Esto facilita la transferencia de la propiedad y, además, es posible rastrear la procedencia de un bien en línea con relativa facilidad, si se dan los permisos adecuados.

En pocas palabras, la tokenización tiene que ver con todo lo relacionado con la propiedad de un activo del mundo real. De esta forma, usando la tecnología de cadena de bloques se puede demostrar la transferencia de activos entre dos partes.

¿Significa eso que todo lo que poseo se puede tokenizar? Técnicamente, sí. Pero tiene más sentido tokenizar objetos que tienen valor en el mercado secundario. Un álbum de fotos de mi infancia probablemente no será muy valioso para nadie más que para nosotros mismos (a menos que los hackeres quieran utilizarlas para crear nuevas identidades, pero ese es un tema para otro día). En cambio, una colección de sellos raros o de monedas y billetes antiguos podría tener valor para quienes los coleccionan. Hay dos tipos de activos del mundo real para tu consideración, algunos de los cuales son obvios:

Activos físicos

-

Bienes inmuebles: poseer cualquier tipo de propiedad en cualquier lugar hoy en día es una muestra de haber alcanzado cierto nivel de riqueza, aunque la propiedad en cuestión sea una ruinosa en una zona muy rural. Sigue valiendo algo.

-

Obras de arte: incluidas pinturas, esculturas, cerámicas, etc. Básicamente, cualquier objeto cuya propiedad y posterior transferencia sea fácil de establecer. Las actuaciones artísticas en vivo probablemente no entren en esta categoría. En el mejor de los casos, serán una colección de NFTs.

-

Materias primas: oro, plata, aceite, trigo, soja, granos de café, aceitunas, etc., ya te haces una idea. También se pueden incluir en esta categoría cualquier joya o reliquia que te hayan dado tus abuelos. PAXG sería un buen ejemplo de una materia prima tokenizada.

Activos no físicos

-

Bonos del Tesoro: especialmente los de EEUU por ser el dólar la moneda de reserva mundial (aunque puede que se le unan algunos "amigos" en un futuro no muy lejano), no obstante, aplica a los bonos de cualquier país.

-

Deuda: puede ser deuda de un particular, pero más probablemente deuda institucional de empresas.

-

Acciones.

-

Oportunidades de inversión: esto es lo que se puede poseer con la tokenización, como veremos más adelante en el artículo.

La tokenización de activos

ERC-3643

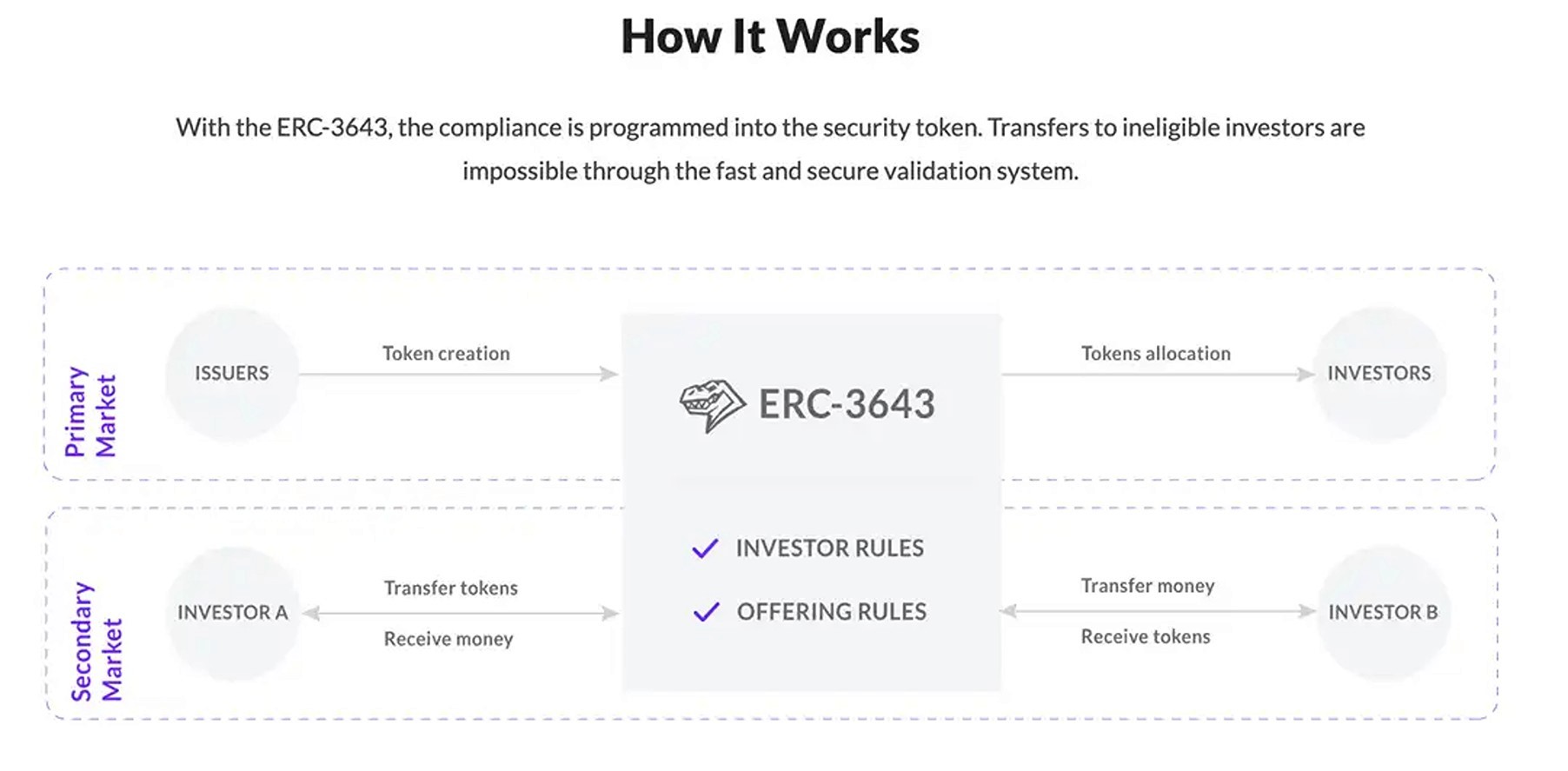

Al igual que ERC-20 y los NFTs con ERC-721, los tokens RWAs también tienen su estándar, conocido como ERC-3643. A diferencia de los estándares de tokens anteriores, que son privados, este es un token público en el que la elegibilidad como poseedor de un token se determina a través de condiciones predefinidas incluidas en un contrato inteligente. Hay un componente adicional conocido como ONCHAINID, un marco de referencia para la identidad descentralizado, similar a un procedimiento KYC dentro de la cadena de bloques, que verifica la identidad del poseedor del token. Este conjunto de estándares permite la emisión, gestión y transferencia de los tokens RWA entre pares.

Los emisores de tokens también pueden realizar un seguimiento de la propiedad a medida que pasa de un poseedor a otro. Imagina el tiempo, las horas de trabajo, las comisiones y el papeleo (por no hablar de los árboles) que se ahorrarán las compañías de seguros cuando toda la información que necesiten pueda extraerse simplemente de una base de datos. Las largas esperas para tramitar las reclamaciones podrían muy bien ser algo del pasado.

Esto tiene sentido porque puede que a ti no te importe quién tiene una foto de un mono, pero a la ley sí le importa si una casa se está utilizando como laboratorio de metanfetamina, ya que la responsabilidad podría recaer en el propietario, por no mencionar las reparaciones que conlleva el destrozo del lugar como consecuencia. Necesitamos algunas garantías para una transición ordenada que permita que los activos del mundo real pasen a la infraestructura digital dentro de la cadena. Los estándares de tokenización también ayudan a promover su usabilidad. No hay más que ver lo que ERC-721 hizo por los NFTs y ERC-20 por la DeFi.

Anteriormente conocido como T-Rex Protocol, la propuesta fue presentada por primera vez el 9 de julio de 2021 por Joachim Lebrun, Tony Malghem, Kevin Thizy, Luc Falempin y Adam Boudjemaa. Puesto que hemos mencionado que los tokens RWAs son tokens de valores, su uso se rige por un conjunto de normas diferentes, entre las que se incluye el cumplimiento de las regulaciones.

Este estándar de tokens utiliza ERC-20 como base, pero con 10 veces más funciones incorporadas para satisfacer las distintas necesidades regulatorias.

Cómo funciona el ERC-3643. Imagen vía Tokeny

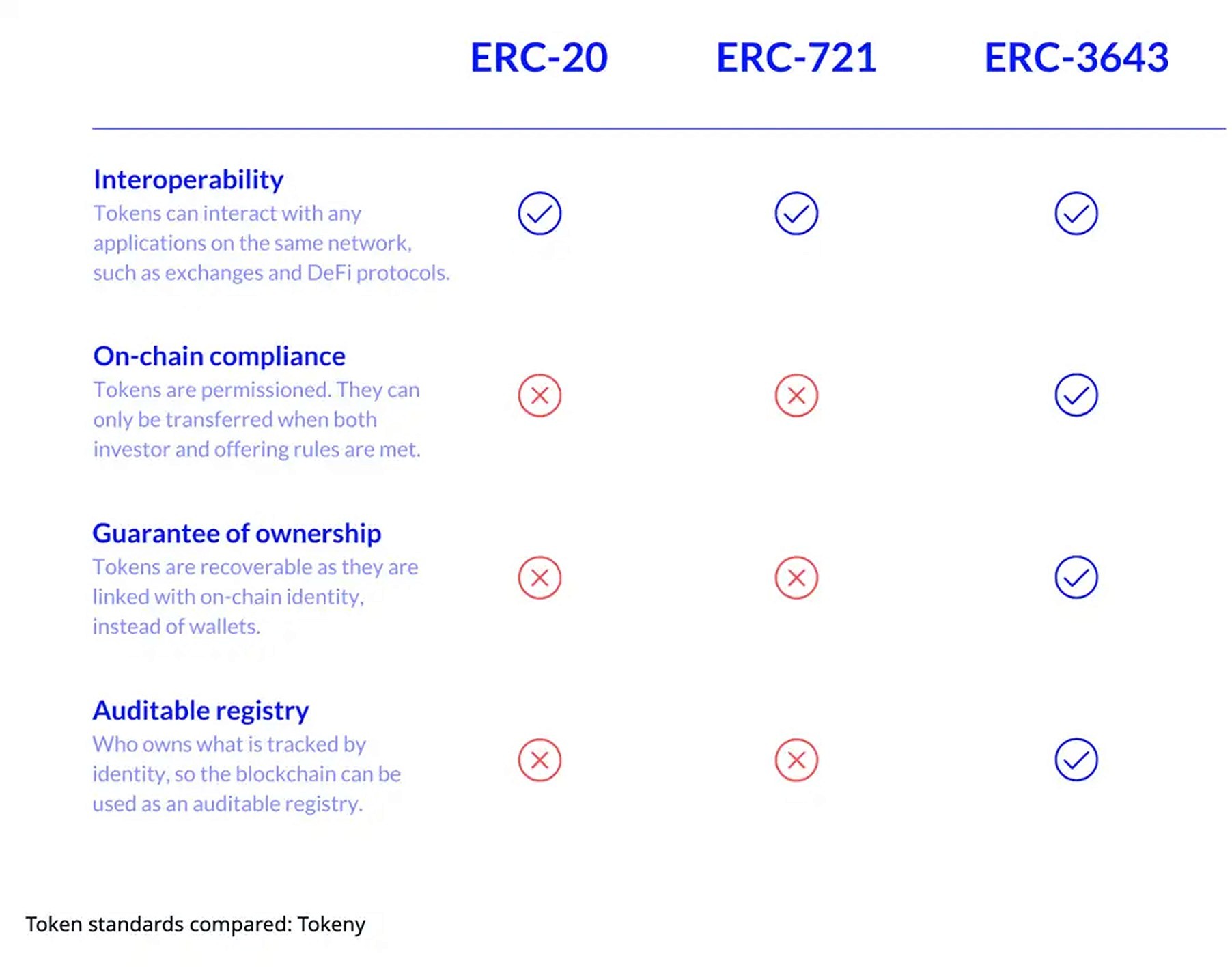

Aquí tienes una breve comparación de ERC-3643 con otros estándares de tokens:

Comparación de ERC-3643 con otros estándares de tokens. Imagen vía Tokeny

Si te interesa obtener más información sobre este estándar de tokens, no dudes en consultar el documento técnico. La propuesta original también está disponible como material de lectura pública para aquellos que quieran profundizar en el código.

En lo que se refiere a tokenizar un activo del mundo real, el esquema general es el siguiente:

-

Selecciona el activo que quieras tokenizar. Sería una buena idea tokenizar algo que tenga un cierto nivel de demanda en el mercado secundario.

-

Elige una dApp que pueda ofrecerte servicios de tokenización. Ten en cuenta en qué cadena de bloques está, porque este aspecto afectará a las comisiones de transacción.

-

La dApp/proveedor de tokenización trabaja con un proveedor de oráculo para comprobar y mantener el valor del activo a lo largo del tiempo con datos del mundo real proporcionados por el oráculo.

-

Una vez completados estos pasos, se puede emitir el token.

Ventajas de la tokenización de RWAs

Un aspecto importante que aporta la tokenización a la propiedad de activos del mundo real es la propiedad parcial o fraccionada. Este tipo de propiedad ya está empezando a ganar aceptación en el mundo del arte con los NFTs de obras de arte vendidos a entusiastas del arte que quieren poseer una pieza de Banksy o Andy Warhol. La propiedad fraccionaria de acciones es habitual hoy en día, así que es cuestión de tiempo que la propiedad fraccionaria de bienes esté sobre la mesa.

Otra ventaja de la tokenización de los activos del mundo real es que permite a los inversores minoristas acceder a instrumentos de inversión tradicionalmente reservados a las instituciones y a los ultrarricos. La brecha entre los que tienen y los que no tienen nunca ha sido tan grande. Esto se debe en parte a que el capital atrae al capital. Cuanto más dinero disponible tengas, más formas tendrás de utilizarlo para conseguir aún más. Para la gente normal, las formas de obtener capital son limitadas. La tokenización permite la posibilidad de tener alguna acción fraccionada que, con la suficiente acumulación, puede atraer capital de tamaño decente a largo plazo.

Las pequeñas empresas también pueden beneficiarse de la tokenización. Los propietarios de pequeñas empresas que quieren expandirse tienen recursos limitados en su entorno inmediato a los que pueden recurrir. La tokenización puede ser una forma valiosa de conseguir capital para financiar sus negocios. Los inversores pueden ser de cualquier parte del mundo. Se pueden desarrollar perfiles de crédito dentro de la cadena, similares al historial crediticio que exigen los bancos para garantizar los préstamos. En este caso, no obstante, el historial crediticio está disponible para cualquier persona con permiso para ver los datos, por lo que los propietarios de la empresa no necesitan establecer historiales crediticios con múltiples partes.

A la inversa, los inversores pueden tener la opción de invertir en otras empresas de otro país si así lo desean. Actualmente, la única forma que tienen los inversores de invertir en otro país es a través de Bonos del Estado emitidos por ese país o comprando ETFs de sectores concretos que eligen los gestores de activos. Si, por ejemplo, has visitado un buen barrio como turista o has tenido la suerte de pasar algún tiempo en una comunidad de un país extranjero, y quieres seguir invirtiendo en esa comunidad, la tokenización de los negocios de la comunidad te permite invertir en ellos. Esto es útil en regiones donde la corrupción está generalizada y muchas de las inversiones oficiales procedentes del extranjero no se revierten necesariamente en la comunidad, sino que van a parar a los bolsillos de algún funcionario del gobierno.

Los emisores de RWAs tokenizados pueden establecer condiciones sobre posibilidad de vender el activo, quizás incluso incluir qué tipos de inversores son preferibles en función de la naturaleza del activo en cuestión. La programabilidad, aunque no es deseada en las CBDCs por los usuarios (sólo por los emisores), podría ser una característica bienvenida para los RWAs tokenizados.

Otras ventajas son:

-

Transparencia: cualquier persona autorizada puede ver todos los datos relacionados con el activo tokenizado, mejorando así la confianza y la responsabilidad de todas las partes implicadas.

-

Eficiencia: no sólo los tokens se negociarán 24x7, lo que reduce enormemente los tiempos de liquidación, sino que prácticamente se eliminan los intermediarios, lo que mejora la velocidad de las transacciones.

-

Facilidad de transferencia de la propiedad: la procedencia puede establecerse fácilmente (similar a los NFTs).

Inconvenientes de la tokenización de activos

La tokenización de activos es, en pocas palabras, otra forma de invertir y ganar dinero. A la hora de contribuir a la productividad de una economía, sus efectos son indirectos y quizá mínimos en algunos casos. Estos son algunos riesgos que hay que tener en cuenta antes de lanzarse:

Propiedad fraccionaria

La propiedad fraccionaria sólo funciona en términos de inversión. Si posees 1/16 de una obra de arte, como un cuadro o una escultura, puede que no consigas colgar la obra real en tu habitación, pero puedes hacer una copia y decir que posees 1/16 del original. ¿Quién tiene la obra original en su salón durante cuánto tiempo? ¿O nadie la tiene porque se queda en una caja fuerte? En ese caso… ¿Quién paga la seguridad? ¿También está el precio del seguro incluido en el precio de la obra de arte?

En cuanto a las viviendas, la cosa es aún más peliaguda. Puedes cobrar la parte proporcional del alquiler aunque seas propietario de 1/16 de un ático londinense. Se trata puramente de una propiedad de inversión, porque no hay forma de que ninguno de los propietarios pueda quedarse en ella, a menos que los propietarios decidan repartirse el tiempo que pueden pasar en la propiedad. Por el contrario, si no se puede encontrar inquilino, todos contribuyen al precio de la hipoteca proporcionalmente a lo que pagaron por la propiedad, si hay una hipoteca pendiente sobre ella. Los aspectos pueden complicarse si uno de los propietarios quiere vivir en ella. ¿Se quedará como propietario o como inquilino? Éstas son las condiciones que habrá que definir en el momento de la creación de los tokens.

Los degens pueden literalmente jugarse su propiedad utilizando la versión tokenizada como garantía. Antes, sólo podían pedir dinero prestado al banco/prestamista, mientras que los prestamistas se quedaban con la escritura o cualquier tipo de documentación legal. Este proceso puede llevar bastante tiempo, pero con la tokenización, todos estos trámites se acelerarán.

Cuestiones regulatorias y riesgos legales

Las regulaciones los activos tangibles están bien definidas, ya que existen desde hace mucho tiempo y han mejorado mucho. No obstante, no todas estas regulaciones pueden aplicarse sin más a los RWAs tokenizados. Los inversores tendrán que actuar con mucho cuidado para mantenerse dentro de la legalidad. Estas mismas regulaciones están sujetas a escrutinio y a cambios para adaptarse a la nueva realidad de lo que significa realmente ser titular de un RWA tokenizado.

Riesgos operativos y de valoraciones de mercado

La mala gestión y otros retrasos asociados a los RWAs pueden afectar negativamente a la versión tokenizada de forma directa. También la gestión de los propios tokens podría ser motivo de preocupación. En cuanto a los riesgos de las valoraciones de mercado, incluso la metodología utilizada para valorar el activo puede ponerse en duda en cuanto a su idoneidad. También deben tenerse en cuenta otros factores, como las condiciones de liquidez y las fluctuaciones de los precios.

Riesgo de oráculos

Los oráculos desempeñan un papel clave, ya que son el puente entre el mundo real y la cadena de bloques. Si se produce una subasta de una propiedad, los oráculos tendrían acceso al último precio de venta y lo publicarían en la cadena de bloques para que las propiedades de características similares puedan definirse por el nuevo "precio de mercado". Protocolos como Chainlink ya han dado un paso adelante para proporcionar los servicios necesarios e incluso han creado un protocolo que funciona entre cadenas, anticipándose a la necesidad de este tipo de transacciones en un futuro no muy lejano. En cualquier caso, también pueden ser vulnerables a ataques externos.

Una forma de que los oráculos se salvaguarden es operar en un Entorno de Ejecución de Confianza (TEE), un tipo de sistema hardware que permite que se ejecuten programas totalmente aislados de otras partes de la red. Esto dificulta que terceras partes desconocidas manipulen la programación, ya que el propio sistema hardware está aislado.

Riesgos para la seguridad

Los riesgos de esta naturaleza afectan tanto al activo tangible como a la versión tokenizada. Cualquier forma de catástrofe, ya sea un crash del mercado o un fenómeno meteorológico extremo, puede poner en grave peligro el propio activo. Mientras tanto, su homólogo digital puede encontrarse con fallos en los contratos inteligentes y hackeos en las plataformas que almacenan o emiten los tokens.

Por último, pero no por ello menos importante, el riesgo de liquidez determina la rapidez/facilidad con la que los inversores pueden convertir sus inversiones en efectivo en función del nivel de demanda del activo subyacente. También existen riesgos en los procedimientos KYC y AML, ya que estos procesos todavía los realizan seres humanos, por lo que pueden seguir existiendo sesgos.

¿Cómo se utilizan los RWA en la DeFi?

Nunca ha sido tan fácil prestar y pedir prestado dinero como ahora. Desde que la DeFi apareció en el panorama, los inversores encontraron de repente una nueva forma de poner su dinero a trabajar. En su apogeo, los productos de la DeFi generaban rendimientos de locura, dando lugar a la "agricultura de rendimiento". Si conoces a alguien que haya dejado su trabajo para dedicarse a la agricultura de rendimiento, sabes de lo que hablamos 😜😜. Para ser justos, las condiciones para que eso ocurriera también fueron circunstanciales. La razón clave fueron los tipos de interés cero que ofrecían (o no) los bancos del mundo.

Desde entonces, debido al aumento de los tipos de interés para frenar la inflación en todo el mundo, otras formas menos arriesgadas de ganar un dinero decente y las formas YOLO que ofrecía la DeFi se convirtieron en algo que merecía una segunda (o tercera) mirada. La propia DeFi también pasó por una fase de crecimiento y se estabilizó gradualmente mientras buscaba su equilibrio en el nuevo entorno en el que se encuentra. Lo que se puede hacer en la DeFi ya está prácticamente agotado, así que la DeFi está buscando nueva inspiración. Aquí aparecen los RWAs.

Los RWAs tienen un uso clave como garantía para los préstamos en la DeFi. Anteriormente, la mayoría de las plataformas DeFi utilizaban la sobrecolateralización para salvaguardar el capital de los prestamistas. Sin embargo, esto limitaba a los usuarios DeFi a participar sólo con criptomonedas, ya que sólo se aceptaban activos dentro de la cadena. Con la tokenización RWA, el acto de tokenizar no sólo atrae a más participantes del sector de las criptomonedas, sino que amplía enormemente los tipos de garantías disponibles. Esto es una gran noticia tanto para los prestamistas como para los usuarios. Los usuarios tienen acceso a una gama más amplia de fuentes de liquidez y los prestamistas tienen más opciones para elegir dónde colocar su dinero.

Los RWAs también pueden servir de puerta de entrada para que la gente de la TradFi acceda a la DeFi y para que los inversores de la DeFi obtengan una parte de la acción de la TradFi. La TradFi cuenta con más capital que la DeFi. Si una pizca de ese capital llegara a la DeFi, sería un día de celebración para todos.

El tiempo de liquidación de los activos ilíquidos ha sido durante mucho tiempo un dolor para muchos inversores. La cantidad de tiempo que se tarda en liquidar una transacción de transferencia de propiedad, por no mencionar a los intermediarios implicados, todos ellos llevándose una parte de las comisiones, hace que tanto el comprador como el vendedor se pongan a llorar. Mediante los contratos inteligentes, se puede eliminar a la mayoría de los intermediarios, las costosas comisiones desaparecen y los plazos de liquidación se reducen considerablemente.

Principales proyectos de criptomonedas RWA

Los proyectos RWA no han llegado al punto de ser algo muy habitual... todavía. No obstante, ya hay unos cuantos visionarios que anticipan las oportunidades potenciales que ofrece este nuevo sector y se han lanzado a la piscina. Además de ser los primeros, también están contribuyendo al desarrollo del sector con sus servicios y recogiendo opiniones de sus usuarios para introducir mejoras. Cualquier persona interesada en unirse a este experimento puede consultar los proyectos de esta sección para empezar. Sólo tienes que saber que aún es pronto, por lo que hay que limar muchas asperezas y, por tanto, los riesgos son considerables.

Los proyectos enumerados aquí no son en absoluto exhaustivos.

Centrifuge (CFG)

Nos encontramos por primera vez con Centrifuge hace dos años, cuando solicitó una ranura de parachain en la red Polkadot. Si no has oído hablar de las parachains, Chica Cripto tiene un vídeo estupendo sobre el tema. El proyecto se construyó sobre Parity Substrate, un conjunto de herramientas y entorno desarrollado por el equipo Polkadot/Kusama para que los desarrolladores de cadenas de bloques puedan poner en marcha una cadena de bloques en un abrir y cerrar de ojos. Centrifuge también es compatible con Ethereum.

Esa fue la primera vez que nos topamos con los RWAs. El concepto nos pareció lógico en aquel momento: transformar tus activos reales en un token para poder utilizarlo como garantía. También puedes conseguir inversores que pongan dinero en tu proyecto a través de una plataforma como Centrifuge. Al conocer esto, invertimos algunos DOT en su subasta de parachain. Aviso: contamos con algunos CFG en nuestra cartera.

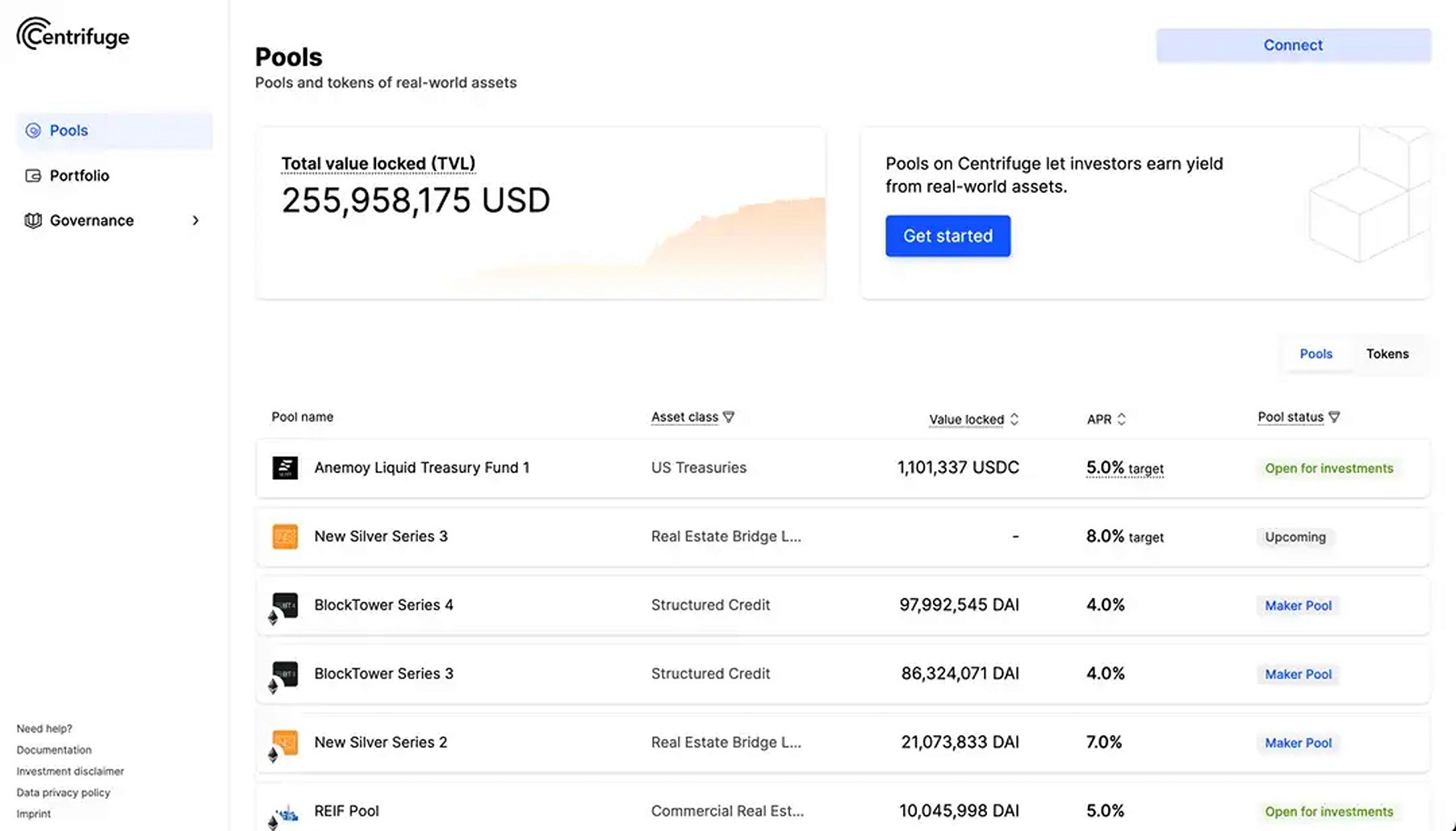

La dApp de Centrifuge es donde los inversores y las empresas, conocidas como originadores de activos, se unen para hacerse felices mutuamente. Los originadores de activos pueden acuñar un token NFT en Centrifuge que represente el activo que quieren utilizar como garantía. Puede ser una hipoteca, derechos de autor, ingresos por alquiler, etc. Entregan estos tokens al emisor, una entidad jurídica conocida como SPV, que gestiona los pools y emite tokens Senior/Junior a los inversores. Los NFTs pueden tener su propio pool privado o mezclarse con otros activos para crear un único pool.

Los inversores pueden elegir en qué pool quieren invertir basándose en la descripción proporcionada. También pueden elegir el nivel de riesgo con el que se sientan más cómodos. Los tokens Senior (antes conocidos como DROP) son menos arriesgados y ofrecen un rendimiento más estable pero inferior al de los tokens Junior (TIN). Estos últimos conllevan un mayor riesgo, pero también mayores recompensas cuando todo va bien. Los tipos de inversiones disponibles actualmente incluyen, entre otros: Bonos del Tesoro de los EEUU tokenizados, facturas de carga y flete e inmuebles comerciales.

Elige en qué pool invertir en función de tu perfil de riesgo. Imagen vía Centrifuge

El equipo de Centrifuge trabaja con múltiples socios en la creación de estos pools para que los inversores inviertan en ellos. Algunos son de alto perfil, como AAVE, MakerDAO y Frax Finance, por nombrar algunos. Los inversores pueden realizar depósitos a través de las redes Base, Arbitrum y Ethereum.

El propio protocolo también ha sido auditado por varias empresas de criptomonedas de renombre, como Trail of Bits y Consensys Diligence.

Centrifuge Prime es el último producto del equipo, dirigido a las Tesorerías de las DAO. La idea es ayudar a las Tesorerías a aumentar su rentabilidad a través de sus inversiones.

El token CFG es el token de utilidad y gobernanza del protocolo Centrifuge. Además de otorgar derechos de voto a los titulares de tokens, también se pueden poner en staking para ayudar a asegurar la red.

Algunas estadísticas a tener en cuenta:

-

496 millones de dólares en activos financiados

-

1.378 tokens emitidos

-

121% de crecimiento del valor total bloqueado (interanual)

-

Capitalización de mercado de CFG: 233.34 millones de dólares.

-

CFG TVL: 481.211 de dólares

Goldfinch (GFI)

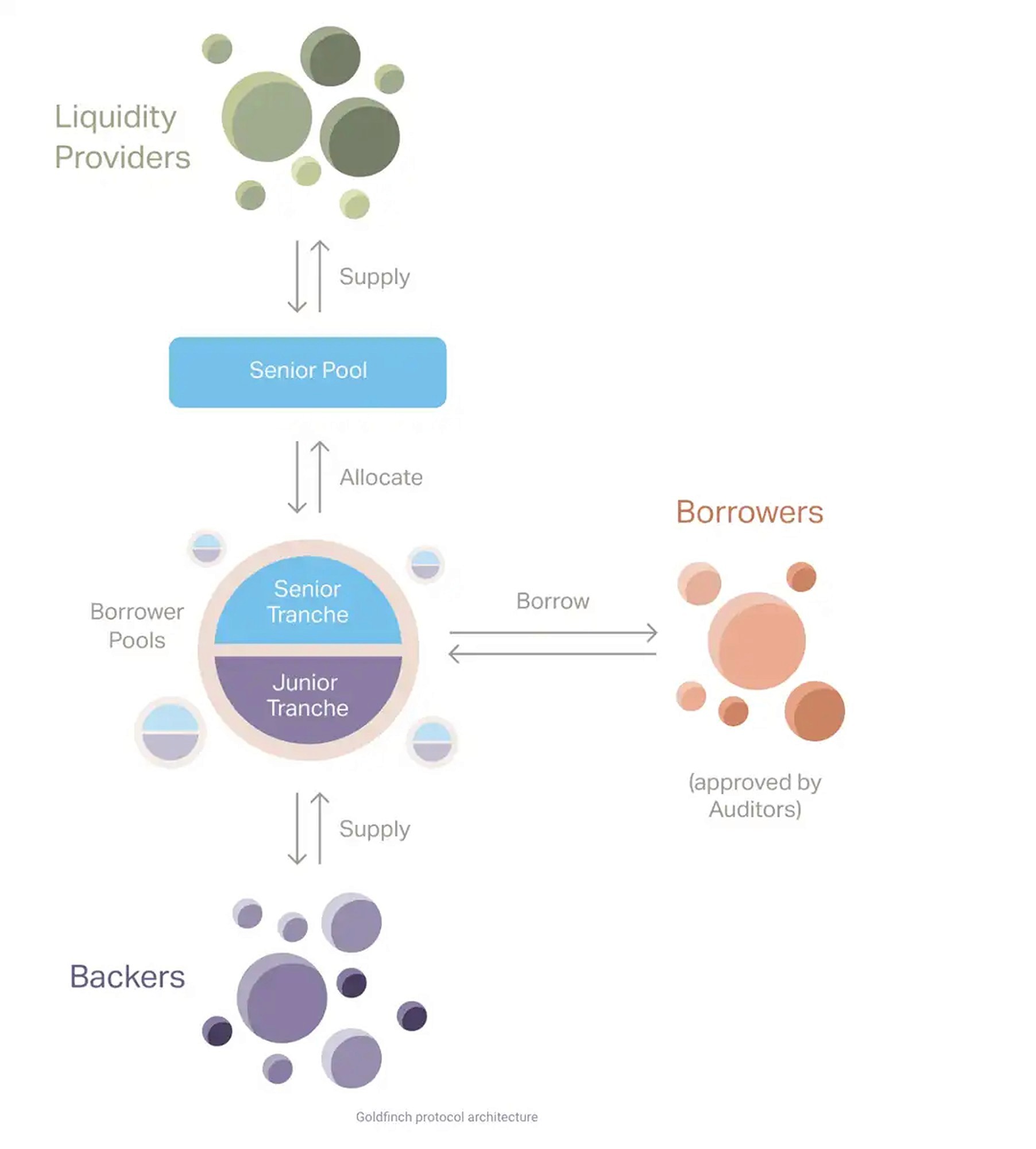

Uno de los competidores de Centrifuge es Goldfinch, una plataforma de préstamos para instituciones. A diferencia de la mayoría de los protocolos de la DeFi que se basan en garantías sobrecolateralizadas para asegurar los préstamos, Goldfinch permite la colateralización completa de los préstamos utilizando activos e ingresos del mundo real. Además, recurre a un mecanismo de "confianza a través del consenso", en esencia un sistema de puntuación crediticia para evaluar la solvencia del solicitante del préstamo basándose en su comportamiento en el pasado. En lugar de confiar en un puñado de individuos, el mecanismo se basa en la evaluación colectiva que otros participantes hacen del solicitante, no sólo en la solidez de sus activos en forma de criptomonedas.

Así es como funciona: los solicitantes de préstamos se comunican con un auditor que realizará las comprobaciones necesarias antes de permitirles seguir adelante. Una vez superadas las comprobaciones, los solicitantes pueden proponer un pool de solicitantes de prestamos en el que los términos y condiciones del préstamo se definen en el contrato inteligente.

Quienes deseen invertir pueden hacerlo como financiadores o como proveedores de liquidez. Los primeros revisan el pool de los solicitantes de préstamos individuales para determinar el riesgo de invertir sus fondos, sabiendo que pueden perder su capital si todo va mal, pero también pueden obtener grandes beneficios si todo va bien. El dinero se destina a lo que se denomina un tramo Junior (algo así como los tokens Junior de CFG). Los financiadores obtienen un NFT que representa su parte de la inversión y hacen un seguimiento de la cantidad liquidada, lo que puede hacerse en cualquier momento.

Si esto es demasiado arriesgado, pueden convertirse en proveedores de liquidez aportando su dinero al pool Senior (con un tramo Senior), que luego distribuye los fondos a los distintos pools de solicitantes. El riesgo es menor, es decir, no hay que poner todos los huevos en la misma cesta, pero el rendimiento es menor. Los proveedores de liquidez reciben un token llamado FIDU, que se pone en una solicitud de retirada cuando el inversor quiere recuperar su dinero.

Cómo funcionan los préstamos en Goldfinch junto con el procedimiento KYC realizado dentro de la cadena. Imagen vía Goldfinch

Goldfinch también utiliza algo llamado "modelo de apalancamiento" que desempeña un papel clave en el mecanismo de "confianza a través del consenso". Básicamente, cuantos más financiadores inviertan en un determinado pool de solicitantes de préstamos, éste también obtendrá un mayor ratio de fondos del pool Senior. Este tipo de mecanismo no debe ser presa de ataques Sybil. Por ello, cada financiador, solicitante de préstamo y auditor debe pasar por un proceso conocido como Comprobación de Entidad Única. Este proceso utiliza la Identidad Única (GFI), el primer NFT del mundo para la verificación de la identidad.

GFI es el token de gobernanza de Goldfinch y que puede ser puesto en staking por los titulares para asegurar la red y obtener recompensas por ello. Pueden votar sobre cambios en el protocolo y otras actividades diversas que rigen el protocolo.

El protocolo cuenta con una impresionante lista de inversores, entre los que se encuentran a16z, Bill Ackman y Coinbase Ventures, donde trabajaban los fundadores antes de poner en marcha Goldfinch en 2020. Los destinatarios de los préstamos del protocolo se centran en mercados emergentes como Nigeria, Kenia, Uganda y Filipinas. Aquí es donde puede producirse un crecimiento real y estos inversores están encantados de subirse al tren.

Algunas estadísticas del proyecto a tener en cuenta:

-

Valor del préstamo activo: 99.470.695 de dólares

-

Ingresos del Protocolo a 30 días: 100.138 dólares.

-

Capitalización de mercado de GFI: 85.51 millones de dólares.

-

Valor total bloqueado de GFI: 5.59 millones de dólares.

Maple Finance (MPL)

Al igual que Goldfinch, Maple Finance también presta servicios a instituciones en su plataforma. Mientras que Goldfinch apuesta por la colateralización total, Maple se encamina en la otra dirección con la subcolateralización. Esto ya suena un poco arriesgado y lo es porque Maple ha tenido préstamos impagados mientras que Goldfinch aún no ha sufrido el mismo destino. El protocolo revisó su proceso de retirada en 2022 para evitar sucesos similares en el futuro.

Profundicemos un poco más en el funcionamiento del protocolo para entender cómo pudo producirse el impago.

Los delegados de pool desempeñan un papel clave en Maple Finance. Son personas elegidas a dedo por el equipo de Maple Finance y su trabajo consiste en investigar a los solicitantes de préstamos institucionales. Esto se hace comprobando su solvencia e influirá en el tipo de préstamo que obtendrán. Una vez que superan las comprobaciones necesarias, se abre su pool para recibir inversiones y el solicitante paga una "comisión de establecimiento" que se destina a la DAO y a los delegados del pool. En este caso, podemos ver que los delegados del pool están incentivados para gestionar tantos solicitantes de préstamos como puedan, porque obtienen una especie de comisión de las comisiones pagadas por estos.

Los prestamistas son inversores acreditados y sólo prestan en USDC. Pasan por su propio proceso de incorporación, verificando que son quienes dicen ser. Sus monederos también se verifican para evitar el lavado de capitales. El importe mínimo de préstamo es de 100.000 USDC para su pool común de gestión de efectivo y la TAE que obtienen es el mismo, independientemente del tamaño del préstamo. Además, hay pools privados que requieren un acceso especial. Los préstamos se componen de plazo abierto (sin fecha fija de devolución) y plazo fijo.

Maple Finance funciona tanto con Ethereum como con Base. Antes también soportaban Solana, pero dejaron de hacerlo durante su última actualización. Indirectamente, formaron parte de los daños colaterales de la implosión de FTX, ya que dos de sus prestatarios, Auros Global y Orthogonal Trading, se declararon insolventes.

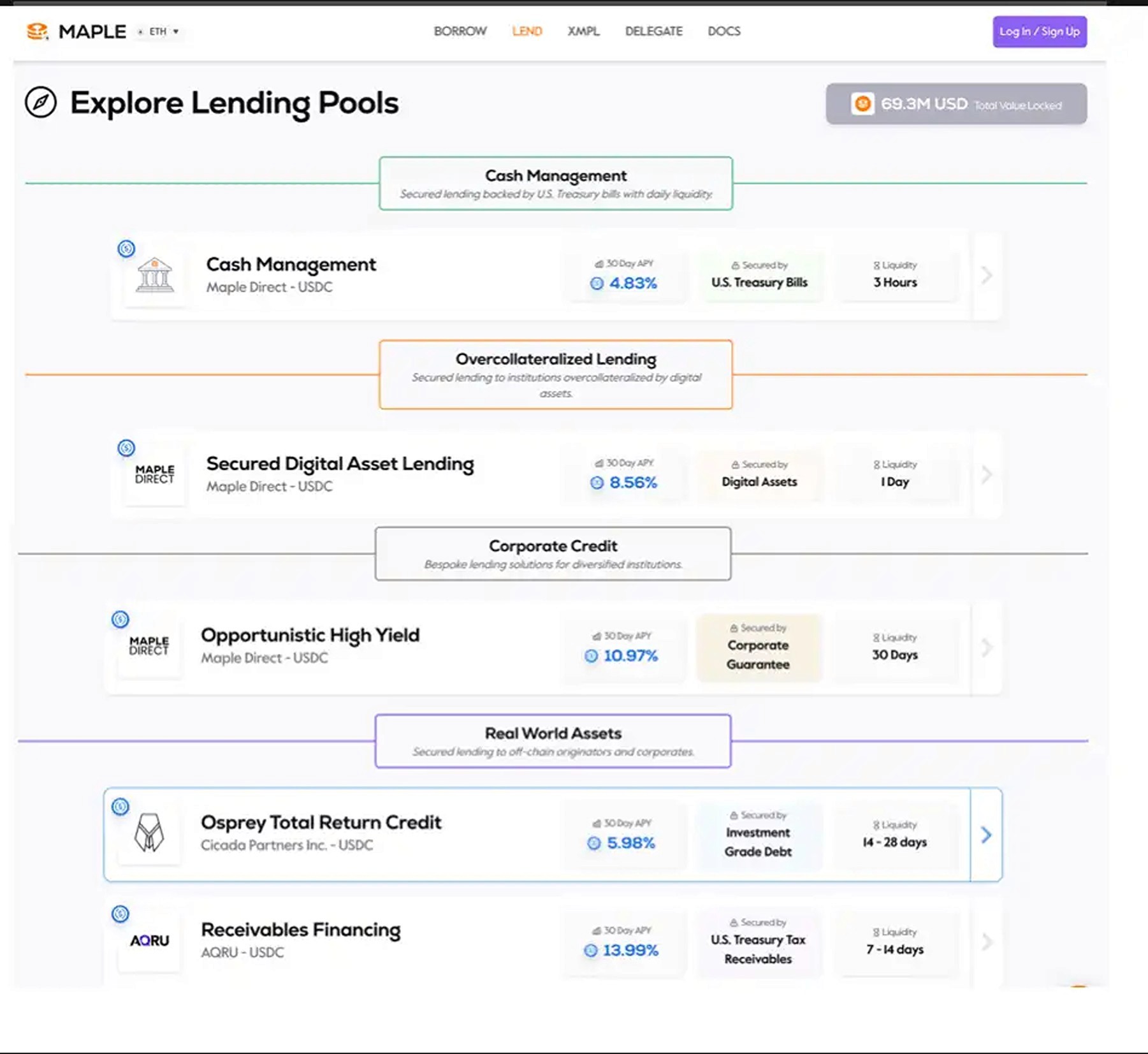

La red Base sólo tiene el pool de gestión de efectivo disponible para invertir, mientras que la red Ethereum tiene cinco pools.

Las ofertas de Maple Finance en Ethereum. Imagen vía Maple Finance

El token MPL es el token de gobernanza de la plataforma. Antes podías poner en staking MPL para obtener rentabilidad y los pools de préstamo aceptaban tanto tokens USDC como MPL. No obstante, lo que el equipo ha descubierto es que los poseedores de tokens se deshacen del token MPL cuando todo val mal, lo que hace que el token pierda su valor, lo que afecta a la cantidad prestada.

Las estadísticas básicas de la plataforma son las siguientes:

-

Total de préstamos emitidos: 3.196.525.723 de dólares.

-

Total realizado depósitos: 82.748.228 de dólares.

-

Valor total bloqueado del pool de préstamos en la red Ethereum: 69.5 millones de dólares.

-

Valor total bloqueado del pool de préstamos en la red Base: 503.800 dólares.

-

Capitalización de mercado de MPL: 105.12 millones de dólares

-

TVL de MPL: 42.29 millones de dólares

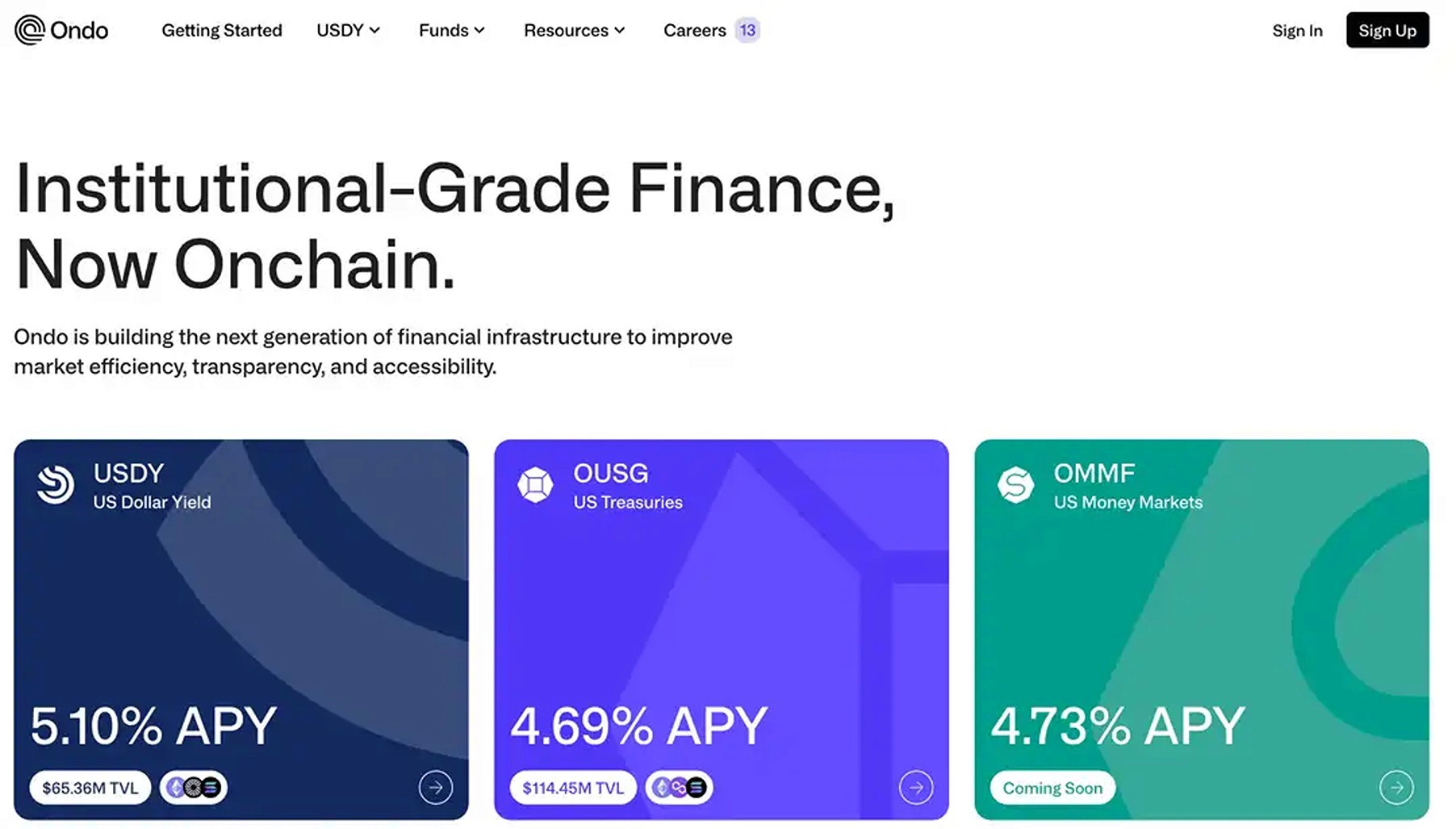

Ondo Finance

Las tres plataformas anteriores que hemos analizado pertenecen al ámbito del crédito y los préstamos, lo que explica la similitud que puedes encontrar en su modus operandi. Ondo Finance juega en un rincón diferente del ámbito de los RWAs. Las principales ofertas de esta plataforma son valores tokenizados, en particular Bonos del Tesoro de los EEUU y, más recientemente, su propia moneda estable USDY, conocida como US Dollar Yield. Lo que realmente distingue a Ondo del resto es su serie de asociaciones estratégicas con otros pesos pesados del mundo de la DeFi y la TradFi.

Uno de sus productos estrella es el fondo OUSG, una versión tokenizada del ETF iShares Short Treasury Bond de BlackRock. No hace falta decir que BlackRock está íntimamente implicada en este producto. Los inversores acreditados depositan USDC o dólares en el fondo (un mínimo de 100.000 dólares, según estipula la SEC), que luego se convierten a dólares (en su caso) para comprar las acciones del ETF, acuñar nuevos tokens y volver a depositarlos en las direcciones de los monederos de los inversores, que habrían pasado el escrutinio AML antes de ser utilizados. Una vez que se canjean los tokens, son quemados. Coinbase se encarga de la conversión USDC/USD.

USDY, es un pagaré tokenizado garantizado por bonos del tesoro de los EEUU a corto plazo y depósitos bancarios a la vista. Este producto sólo está disponible para inversores que no sean de los EEUU y también hay una lista de países que no pueden participar. Los activos son transferibles 40-50 días después de la compra. Aunque esto no sería muy innovador, utilizar valores a corto plazo y depósitos bancarios como activos que sustentan la moneda estable da a los titulares confianza en el valor del token. Como mínimo, no se hundiría como UST y la propia garantía no está estancada.

La plataforma está disponible en Ethereum y Polygon. El pasado diciembre, también se lanzó en la cadena Solana, lo que da a esa red un gran impulso.

¡Consigue aquí tus Bonos del Tesoro tokenizados! Imagen vía Ondo Finance

Polymath (POLY)

Mucha gente empezó a invertir en criptomonedas a través de las ICOs, sobre todo en 2017, cuando estaban de moda. Debido a la naturaleza no regulada de estas ofertas, junto con actores maliciosos que se aprovechaban de la situación, más de la mitad de las ICOs fracasaron. Dos canadienses con conocimientos en el ámbito jurídico y en la FinTech vieron la oportunidad de proporcionar una oferta más sólida tanto a los inversores como a los prestamistas, reduciendo al mismo tiempo la burocracia y los intermediarios. Así se fundó Polymath, como idea original de Trevor Korvekos y Chris Housser. Diseñaron Polymath para que fuera una plataforma única para todos los aspectos relacionados con la emisión y venta de tokens de valores.

Polymath fue la primera plataforma en ofrecer tokens de valores e introdujo el estándar ERC-1400 para la estandarización de los tokens. Los emisores tienen que completar un cuestionario detallado con la información relevante sobre el token. Esta información sirve también a los inversores para evaluar el token con fines de inversión. El siguiente paso es elegir un Delegado Legal con el que trabajar para llevar el producto al mercado, por así decirlo. Los emisores tendrán que investigar para decidir a quién eligen para que les ayude. Se trata de una función clave, ya que el delegado también trabaja con los desarrolladores del contrato inteligente para elaborar un contrato inteligente a medida para ese token.

La plataforma aprovecha la estructura del Inversor Acreditado para asegurarse de que todos los participantes están plenamente identificados y son conocidos por los reguladores. Esto reduce en gran medida cualquier riesgo regulatorio externo imprevisto que pudiera suponer una amenaza para sus ofertas o incluso para la propia plataforma. Se podría decir que el cumplimiento y la regulación están integrados en el token desde el primer día.

El token POLY es en gran medida el token para las transacciones en la red Polymath. Los Delegados Legales lo utilizan para pagar a los desarrolladores y recibir POLY de los emisores. Cualquier transacción que implique un pago en la red Polymath utiliza POLY, manteniéndolo así en un cierto nivel de demanda. Existe un suministro limitado de 1.000 millones de tokens creados en el lanzamiento de la plataforma y aproximadamente una cuarta parte se vendió en su propia ICO.

La red Polymesh forma parte de la plataforma Polymath. Es una cadena de bloques de capa 1 privada que se ejecuta en la red Polkadot. Se distingue de otras cadenas de bloques por su arquitectura sin posibilidad de bifurcación. Esto es importante, ya que no quieres que se puedan reclamar varias copias de una propiedad en varias cadenas de bloques. Es una de las pocas cadenas de bloques diseñadas teniendo en cuenta el cumplimiento de los tokens de valores. POLYX es el token de utilidad nativo de la cadena de bloques. También existe un Puente de Actualización POLY:POLYX que permite a los usuarios migrar sus tokens POLY a POLYX.

Tenemos un fantástico análisis en profundidad de Polymath para aquellos que estén interesados en saber más sobre esta plataforma de tokenización de RWAs.

El futuro de la tokenización de los RWAs

El valor total bloqueado, que es la cantidad de dinero invertida en el sector de la DeFi, es de 56.274 millones de dólares, según DeFi Llama. Cualquiera de las "Siete Magníficas" empresas del S&P empequeñece esa cantidad varias veces. Los números son los que más hablan y estos son algunos para dar contexto:

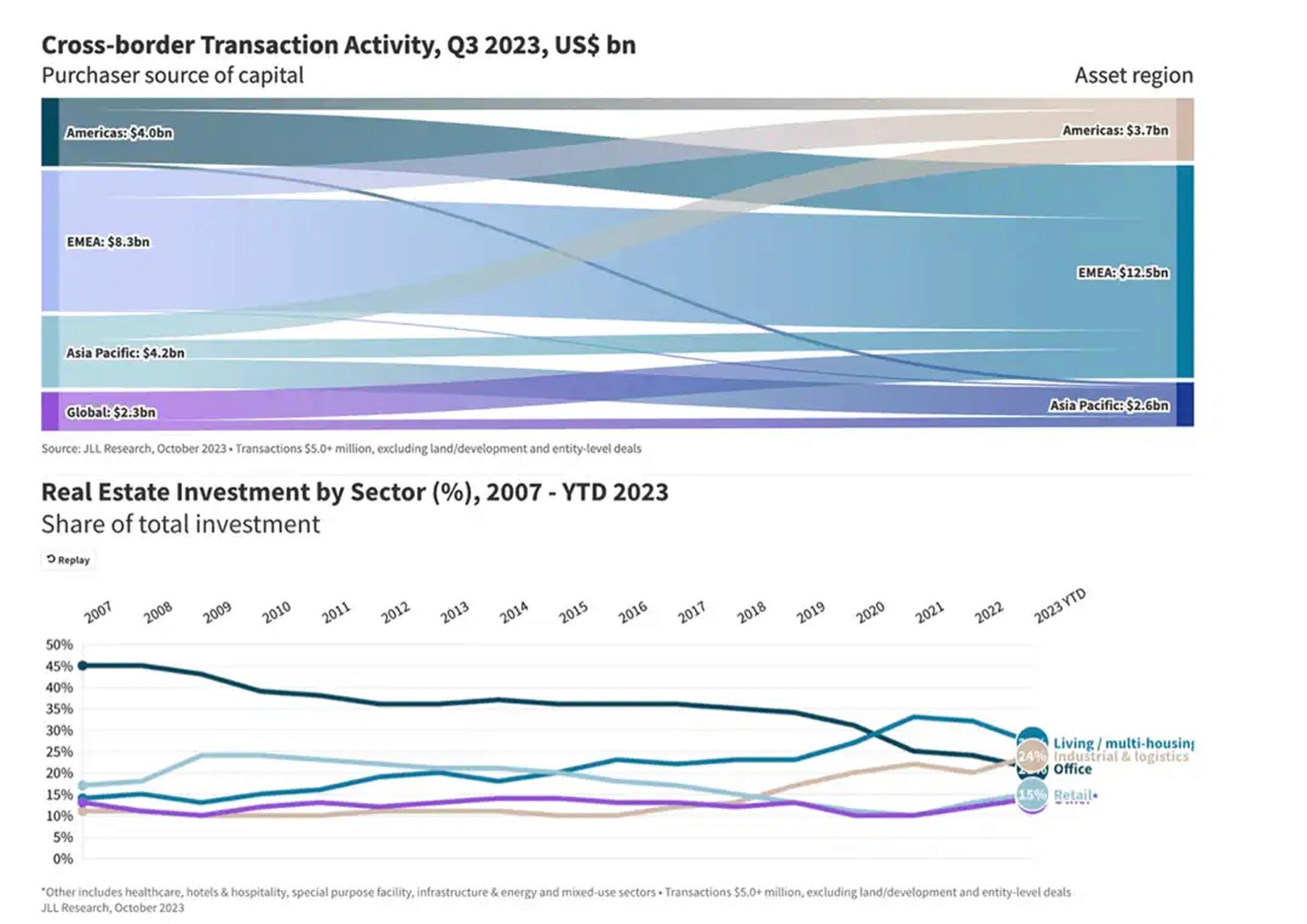

En 2021, el mercado inmobiliario mundial tenía un valor de unos 3.69 billones de dólares. Entre 2022 y 2030, se espera que crezca a un ritmo anual compuesto del 5.2%, según un informe publicado por Grandview Research, empresa de marketing y consultoría con sede en los EEUU. Jones Lang and LaSalle, conocida comúnmente como JLL, también publicó un informe según el cual la actividad transaccional transfronteriza en el sector inmobiliario rondaba los 18.800 millones de dólares en el tercer trimestre de 2023, la mayoría en la región EMEA. La mayor parte, el 27%, corresponde a la propiedad residencial mundial, seguida de cerca por la industrial/logística, con un 24%.

La cantidad de dinero que circula en el sector inmobiliario. Imágenes vía JLL

El valor de otros mercados mundiales, presentado en este gráfico visualmente impactante, es el siguiente:

-

Derivados: 12.4 billones de dólares

-

Oro: 11.5 billones de dólares

-

Acciones: 95.9 billones de dólares

Mientras tanto, todo el mercado de criptomonedas tiene un valor de sólo 2.58 billones de dólares. Si incluso el 1% de lo que hay en los mercados anteriores combinados llega al mundo de las criptomonedas, hará que los máximos históricos de 2021 parezcan insignificantes. No hay duda de que la tokenización de activos del mundo real va a ser una pieza importante del sector de las criptomonedas durante los próximos años.

La tokenización de RWAs está todavía en sus primeros días. La longevidad a largo plazo de los proyectos que hemos tratado en este artículo es una incógnita. La ventaja de ser los primeros en empezar es importante, pero también se necesitan las piernas para terminar el maratón. Mientras tanto, habrá otros aspirantes pisándoles los talones. Este tipo de competencia amistosa es un buen augurio para el desarrollo general del sector. Podemos imaginarnos fácilmente un futuro en el que la tokenización de RWAs sea la norma. Las hipotecas, los contratos de alquiler (ohhh... ¡totalmente tokenizados!) y todo tipo de papeleo serán sustituidos algún día por tokens digitales. Las generaciones futuras mirarán al pasado y se preguntarán cómo hemos podido vivir en un mundo basado en el papel durante tanto tiempo. Quién sabe, puede que incluso seamos capaces de tokenizar nuestro tiempo, pero eso es algo sobre lo que dejaré que reflexionen los autores de ciencia ficción.