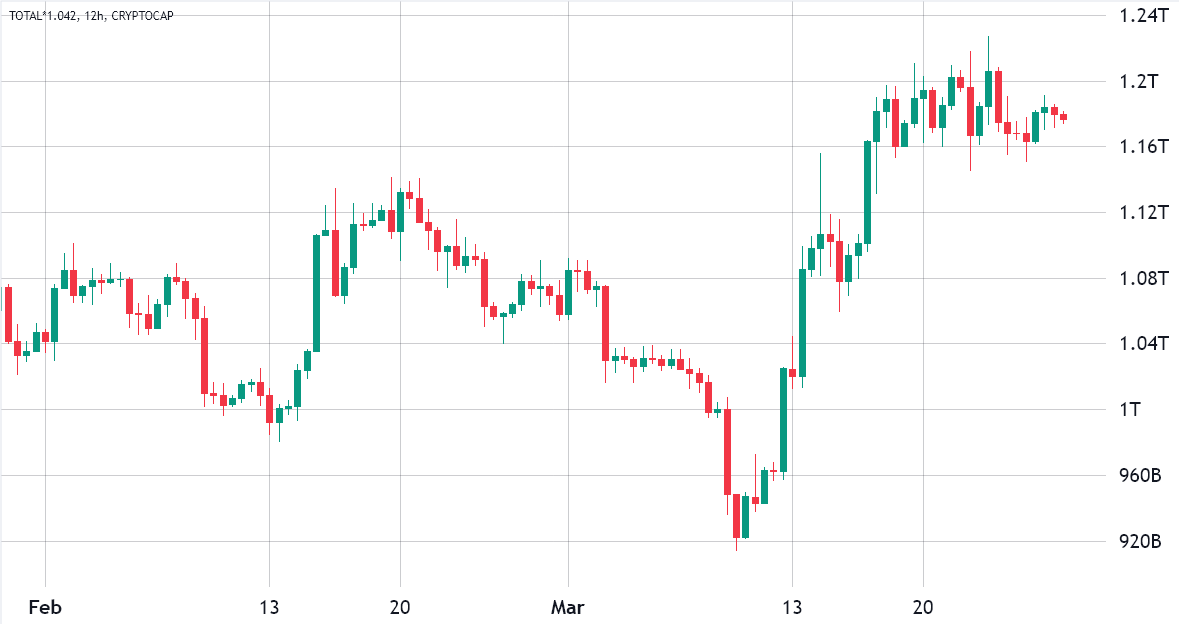

Tras ganar un 11% entre el 16 y el 18 de marzo, la capitalización total del mercado cripto ha estado luchando contra la resistencia en el nivel de USD 1.2 billones. Este mismo nivel se alcanzó el 14 de agosto de 2022 y fue seguido de un descenso del 19.7% hasta los USD 960 mil millones durante las dos semanas siguientes. Durante el periodo de lateralización entre el 20 y el 27 de marzo, Bitcoin (BTC) ganó un 0.3%, mientras que Ether (ETH) registró modestas ganancias del 1.6%.

Una fuente de impulso favorable a corto plazo es un cambio en la política monetaria de la Reserva Federal La Reserva Federal estadounidense se vio obligada a aumentar su balance en USD 393,000 millones entre el 9 y el 23 de marzo para conceder préstamos a corto plazo a los bancos en quiebra. El objetivo del plan era reducir la inflación, que ha repercutido significativamente en el coste de la vida y, en última instancia, ha obstaculizado la expansión económica en Estados Unidos.

La reducción del balance va en contra de la tendencia del banco central, que en los últimos nueve meses se ha desprendido de parte de sus instrumentos de deuda, fondos cotizados y valores respaldados por hipotecas. La reversión de esta estrategia es inicialmente alcista para los activos de riesgo porque la Fed está actuando como salvavidas para los bancos y fondos de cobertura en dificultades.

Por otra parte, los riesgos regulatorios del sector se agravaron el 22 de marzo, cuando Coinbase recibió un aviso de Wells de la Comisión de Bolsa y Valores de Estados Unidos. El programa de staking del exchange, algunos de sus listados de activos digitales y los servicios de billetera podrían estar en el punto de mira del regulador. Una vez más, la incertidumbre se debe a que no se sabe qué activos pueden considerarse valores.

Estas fuerzas contrapuestas pueden haber sido la razón principal del estrecho rango de negociación de las criptomonedas en torno a los USD 1.18 billones entre el 17 y el 27 de marzo. Sin embargo, los datos de derivados presentan argumentos convincentes para un repunte hacia los USD 1.35 billones y una nueva prueba del umbral del billón de dólares.

La capitalización total del mercado de criptomonedas se ha mantenido estable desde el 20 de marzo, con XRP subiendo un 22% y Litecoin (LTC) ganando un 17%. Las ganancias de XRP son probablemente atribuibles a las expectativas de los inversores de que Ripple prevalezca en su actual batalla legal contra la SEC. En cuanto a Litecoin, los analistas apuntan a su próximo halving en agosto, cuando las recompensas por minar nuevos bloques se reducirán a la mitad.

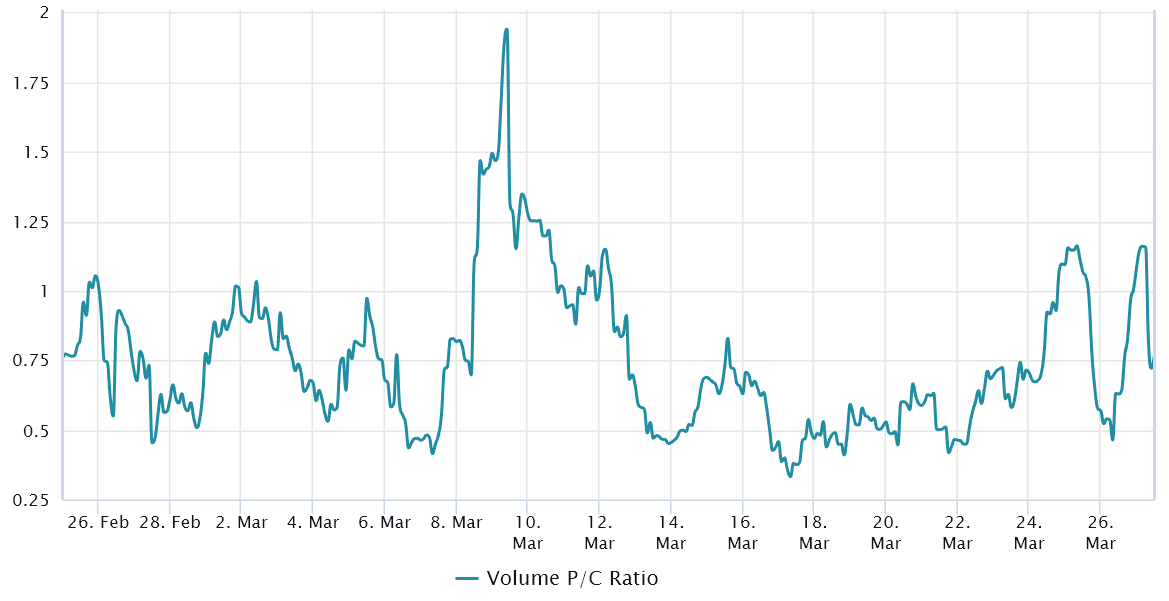

Los traders de opciones están razonablemente cómodos por encima del billón de dólares

Los traders pueden calibrar el sentimiento del mercado midiendo si hay más actividad a través de opciones de compra (call) o de venta (put). En general, las opciones de compra se utilizan para las estrategias alcistas, mientras que las de venta se emplean para las bajistas.

Una relación entre opciones de venta y opciones de compra de 0.70 indica que el interés abierto por las opciones de venta va a la zaga del mayor número de opciones de compra. Por el contrario, un indicador de 1.40 favorece a las opciones de venta, lo que es una señal bajista.

Desde el 10 de marzo, la relación entre opciones de venta y opciones de compra de Bitcoin ha estado equilibrada o ha favorecido las opciones de compra de neutrales a alcistas. Aunque el precio de Bitcoin ha subido un 41% en las últimas dos semanas, los traders de opciones indican que no están cada vez más preocupados por una corrección del precio.

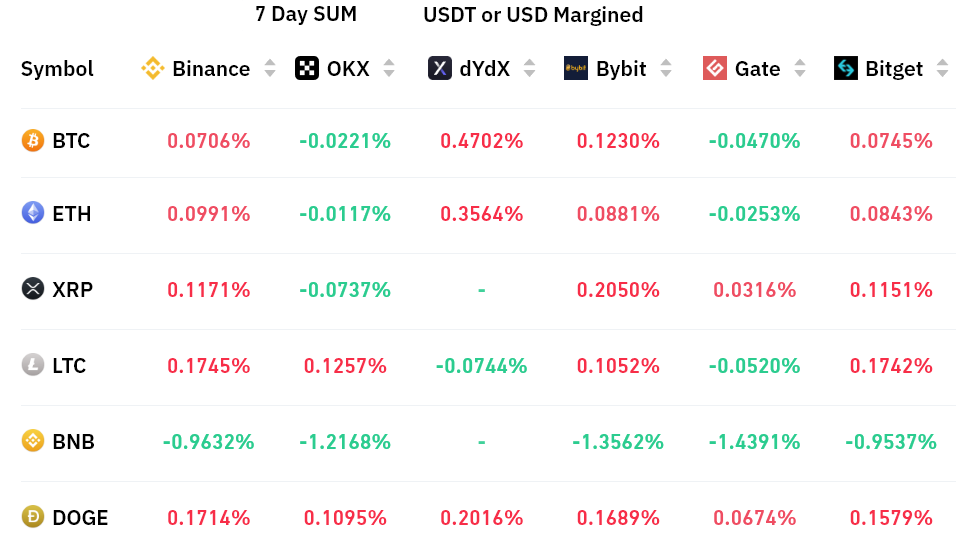

La demanda de apalancamiento se equilibra pese a la resistencia de USD 1.2 billones

Los contratos perpetuos, también conocidos como swaps inversos, tienen una tasa implícita que suele cobrarse cada ocho horas. Los exchanges utilizan esta tasa para evitar desequilibrios en el riesgo de cambio.

Una tasa de financiación positiva indica que los largos (compradores) exigen más apalancamiento. Sin embargo, se produce la situación contraria cuando los cortos (vendedores) exigen más apalancamiento, lo que hace que la tasa de financiación se vuelva negativa.

En la última semana, la tasa de financiación a siete días de la mayoría de las principales criptomoneda ha sido neutral, lo que indica que no se ha utilizado un apalancamiento de compra excesivo para sostener los precios. Esto se traduce en pólvora para los alcistas, en caso necesario, y en una reducción significativa de los riesgos de liquidación.

La única excepción fue BNB, donde los vendedores en corto pagaron un 1.25% por semana para mantener sus posiciones. Es probable que la incertidumbre regulatoria en torno a Binance esté detrás del interés de los vendedores en corto por BNB.

El reciente repunte parece sostenible desde la perspectiva de los derivados y los alcistas están bien posicionados para defenderse de futuros descensos. Sin embargo, dado que las ganancias de los precios de las criptomonedas pueden haber sido impulsadas por la acción de emergencia de la Fed para evitar una crisis bancaria, las probabilidades favorecen un mayor movimiento plano de los precios.

Los puntos de vista, reflexiones y opiniones expresados aquí son únicamente de los autores y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

es.cointelegraph.com

es.cointelegraph.com