Durante la caída del fin de semana de USDC por el cierre del banco Silicon Valley Bank, DAI, otra stablecoin, también se vio afectada por esta situación, y eso ocurrió debido a que DAI mantiene más del 50% de sus activos colateralizados en USDC, la stablecoin emitida por Circle.

Los datos que aporta Makerburn indican que son unos 3.52 mil millones de dólares en la stablecoin USDC. El anuncio del viernes a la noche sobre el cierre de Silicon Valley Bank desencadenó una salida masiva de los inversionistas, y esto logró desestabilizar momentáneamente la paridad de USDC con el dólar.

Distribución de garantía de DAI - Fuente: Makerburn

Por vía de consecuencia DAI, al tener colateralización en esa moneda estable que perdió la paridad con el dólar, también perdió su paridad, esto debido a la gran exposición que tiene en USDC, como se ve en la gráfica anterior.

- Análisis de CryptoMarket: ¿Qué pasó con USDC?

Comparación de precios DAI y USDC en los últimos 7 días - Fuente: CoinMarketCap

En esta gráfica se visualiza claramente como DAI y USDC tuvieron un comportamiento similar para la paridad con respecto al dólar este fin de semana. Si bien sólo se comprometió un 8.25% del respaldo de la moneda estable, fue suficiente para que la paridad fuese puesta a prueba por parte de los protocolos.

Por lo tanto, lo importante de tener una DAO que lleve a cabo la gobernanza del protocolo, radica justamente en contrarrestar este tipo de situaciones. Desde Maker, haciendo uso de sus protocolos de gobernanza, inmediatamente propusieron disminuir la exposición a USDC y aumentar la exposición al mismo DAI.

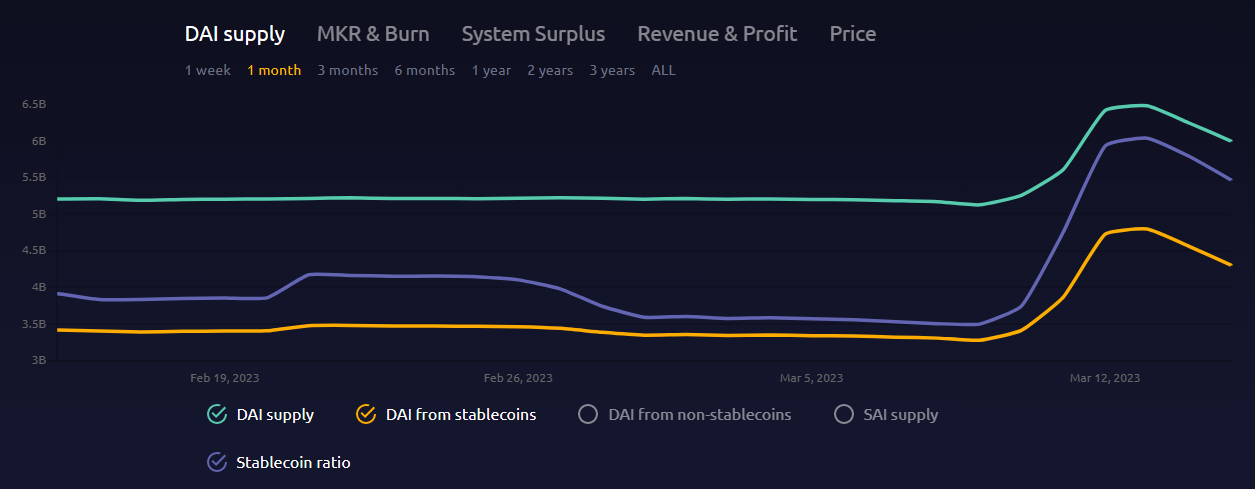

Incremento de suministro de DAI - Fuente: Makerburn

La gráfica muestra cómo ha aumentado la circulación de DAI desde que la votación de la propuesta de la DAO en Maker resultara positiva, para mitigar un posible daño si la correlación con el dólar no se recuperaba.

- Desde Lemon explican por qué las tasas de ganancias de USDT en el protocolo AAVE se dispararon a un 73%

Parte de la explicación para la propuesta indica que: “Durante la semana pasada, el colapso de Silvergate primero y luego hoy Silicon Valley Bank ha puesto a la industria bancaria en crisis. En particular, las monedas estables centralizadas pueden enfrentar un deterioro significativo debido a sus altas exposiciones a los bancos afectados, así como a otras instituciones potencialmente en riesgo. Solo los primeros USD 250,000 de depósitos bancarios están asegurados por la FDIC, y la gran mayoría de los depósitos bancarios de las monedas estables representan depósitos no garantizados para los bancos subyacentes. Estos fondos son más preferente que el capital y los bonos bancarios, pero aún corren cierto riesgo de no recibir el reembolso completo si se cierra un banco. Mientras que Silvergate se está liquidando voluntariamente sin pérdidas reportadas para los depositantes (no asegurados y asegurados), Silicon Valley Bank ha sido puesto en suspensión de pagos por la FDIC con la posibilidad de pérdidas para los depositantes no asegurados. Circle ha reportado aproximadamente USD 3.3 mil millones en exposición a SVB, o un poco más de una cuarta parte de sus aproximadamente USD 11 mil millones en exposición a depósitos bancarios. Algunos otros bancos también pueden estar en riesgo la próxima semana de corridas bancarias y contagio general”.

Si la empresa Circle no aseguraba que tenía plenamente respaldados los 3,300 millones de dólares que tenía en Silicon Valley, estábamos en presencia justamente de una caída mayor, ya que los 11 mil millones de dólares representan un 27.5% aproximadamente de los 40 mil millones de tokens en circulación, en exposición a depósitos bancarios.

- ¿Deberían las DAO tener todo el control de los protocolos descentralizados?

Al no estar respaldado ese 8.25% de la circulación y esto aumentaba al 27.5% de la circulación sin respaldo, pues la paridad de USDC sin lugar a dudas iba a bajar mucho más de lo que se registró este sábado pasado.

Pensando en esta posibilidad, desde MakerDao han optado por usar un mecanismo que mitigue esta exposición para evitar que el protocolo se afecte nuevamente en una posible corrida bancaria.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Cointelegraph. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Te puede interesar:

- Análisis de CryptoMarket: ¿Qué pasó con USDC?

- Desde Lemon explican por qué las tasas de ganancias de USDT en el protocolo AAVE se dispararon a un 73%

- ¿Deberían las DAO tener todo el control de los protocolos descentralizados?

- El hacker de Euler se arriesga y envía fondos a un mezclador de criptomonedas

- El Parlamento Europeo vota la ley definitiva sobre la billetera digital de la UE

- Nuevas tecnologías, uso de Blockchain y educación financiera en Argentina en la 6ta edición de Switchear

- Filecoin podría llegar a los 7 dólares según un análisis

es.cointelegraph.com

es.cointelegraph.com