خلال الشهر الماضي، وضع المحللون البيتكوين بشكل متزايد في سوق هابطة مستمرة. ومع ذلك، تظهر خمس نقاط بيانات رئيسية أن السوق يمر بإعادة ضبط منتصف الدورة بعد الارتفاع الحاد إلى أعلى مستويات قياسية في أواخر 2025.

تظهر بيانات السلسلة وصناديق المؤشرات المتداولة الآن أن موجة البيع بدأت تفقد قوتها. بدلا من خروج المستثمرين على المدى الطويل، تشير البيانات إلى أن المشترين المتأخرين يتم طردهم بينما يمتص الحاملون الأقوى العرض.

وهذا مهم لأن إعادة التعيين في منتصف الدورة غالبا ما تمثل الانتقال من بيع مذعور إلى تراكم.

تدفقات صناديق المؤشرات المتداولة تظهر فقدان الأرباح، وليس التوزيع طويل الأمد

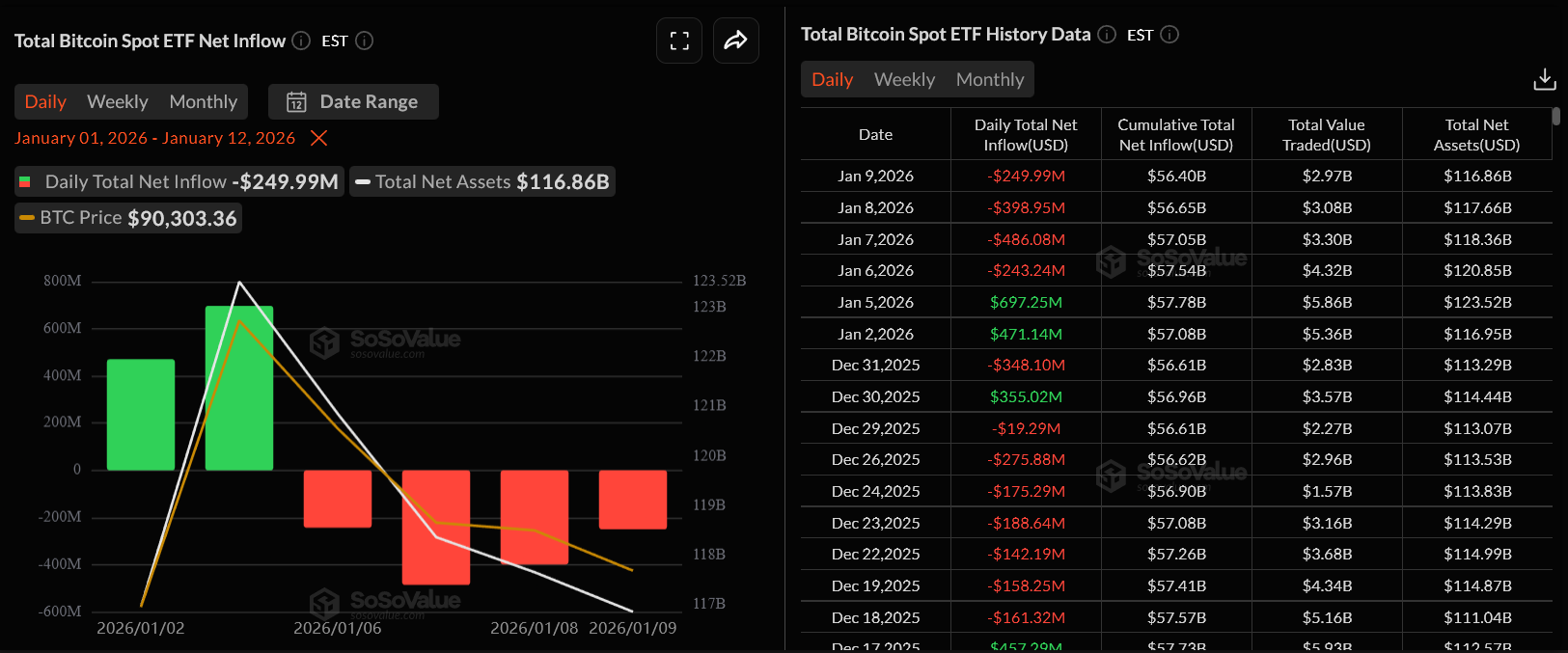

شهدت صناديق البيتكوين الأمريكية أكبر عملية بيع لها منذ الإطلاق خلال النصف الأول من يناير. بعد تدفقات قوية في 2 و5 يناير، جلبت أكثر من 1.1 مليار دولار مجتمعة، انقلبت صناديق المؤشرات السلبية بشكل حاد.

خلال الجلسات الثلاث التالية، خرج أكثر من 1.1 مليار دولار من الصناديق.

هذا النمط هو كلاسيكي من نوع الاستسلام أو الغسل الزائد. دخل المستثمرون الذين اشتروا صناديق المؤشرات المتداولة خلال ارتفاع أكتوبر ونوفمبر عندما كان البيتكوين قريبا من أعلى مستوياته على الإطلاق. عندما فشل السعر في الحفاظ فوق 95,000 دولار، تحولت العديد من تلك المراكز إلى خسائر. تبع ذلك عمليات الاسترداد بسرعة مع تقليل مديري المخاطر والمتداولين على المدى القصير من التعرض.

ومن المهم أن هذا لم يكن سلوك تدفق الخروج المستمر الذي يحدد الأسواق الهابطة بشكل مستمر. كان تدفق سريع ومركز. هذا النوع من البيع غالبا ما ينفد لأنه يزيل أضعف الحاملين أولا.

تظهر البيانات الحديثة بالفعل استقرار تدفقات صناديق المؤشرات المتداولة، مما يشير إلى أن مرحلة البيع القسري تقترب من الانتهاء.

في دورات السوق، عادة ما يسبق هذا النوع من فقدان صناديق المؤشرات المتداولة التوحيد الجانبي والتعافي النهائي.

🔴 We are witnessing the largest liquidity drawdown ever recorded on ETFs.

— Darkfost (@Darkfost_Coc) January 12, 2026

With an average realized price around $86,000, the majority of ETF inflows that entered since the October 2025 ATH are now sitting at a loss.

💥 More than $6B has exited spot Bitcoin ETFs over the same… pic.twitter.com/N3sOGsi7iT

أساس تكلفة الصندوق المتداول المتداول حوالي 86,000 دولار الآن هو السعر الرئيسي

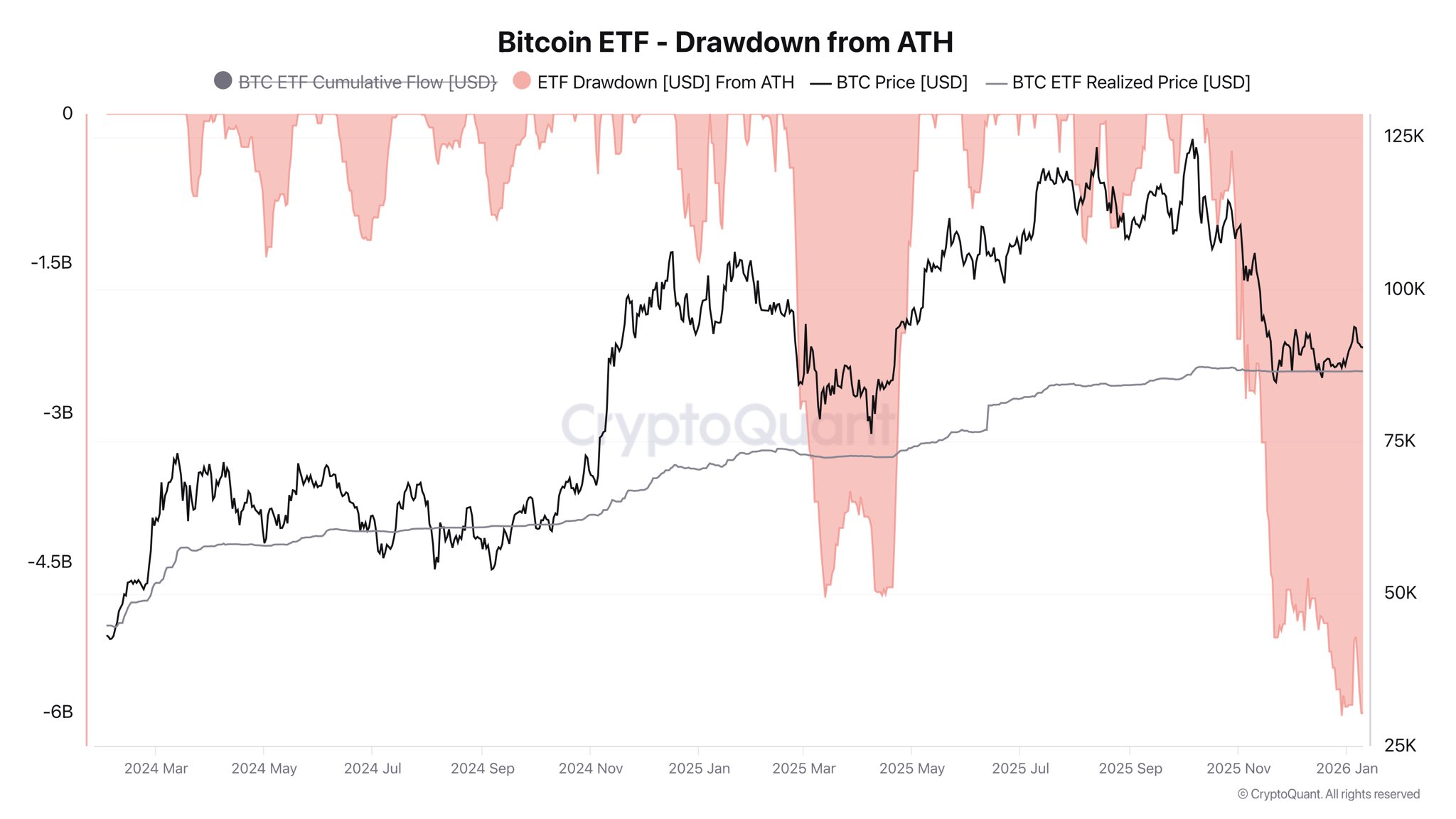

يظهر مخطط سحب صناديق المؤشرات المتداولة من CryptoQuant أن متوسط سعر البيتكوين المتحقق لدى صناديق المؤشرات المتداولة يقترب من 86,000 دولار. وهذا يعني أن غالبية مستثمري صناديق المؤشرات المتداولة، الذين دخلوا منذ ذروة أكتوبر، الآن قريبون من نقطة التعادل.

هذا المستوى أمر حاسم. عندما يقترب السعر من متوسط تكلفة أكبر مجموعة مشترين هامشية، ينخفض ضغط البيع عادة.

المستثمرون الذين تكبدوا خسائر بالفعل قد غادروا. أما الذين لا يزالون يحتفظون بفحصهم يميلون إلى انتظار التعافي بدلا من البيع بخسارة بسيطة.

تاريخيا، تعمل هذه المناطق ذات الأساس التكلفي مثل الجاذبية. عندما ينخفض البيتكوين كثيرا عن هذه المناطق، يتدخل المشترون من الديب. عندما يرتفع السعر فوق هذه النسبة بكثير، يزداد جني الأرباح. حاليا، يقع البيتكوين فقط قليلا فوق هذا الركيزة في الصندوق المتداول.

وهذا يفسر لماذا استقر السوق بين 88,000 إلى 92,000 دولار حتى بعد خروج مليارات الدولارات من صناديق المؤشرات المتداولة.

أصبح أساس تكلفة الصندوق مستوى دعم هيكلي، وهو أمر شائع خلال إعادة الضبط في منتصف الدورة وليس خلال انهيارات السوق الهابطة.

تحويلات بلاك روك على كوينبيس تعكس سباكة الاسترداد

تظهر بيانات البلوك تشين أن بلاك روك نقلت 3,743 بيتكوين و7,204 إيثانيوم إلى كوينبيس برايم. للوهلة الأولى، يبدو ذلك كبيع مؤسسي.

ومع ذلك، فإن آليات صناديق المؤشرات المتداولة مهمة. عندما يقوم المستثمرون باسترداد أسهم صناديق المؤشرات المتداولة، يجب على الصندوق تسليم البيتكوين للمشاركين المصرح لهم. تعمل Coinbase Prime كمركز للحفظ والتسوية لهذه العملية.

مع ارتفاع عمليات الاسترداد الأسبوع الماضي، اضطرت بلاك روك إلى نقل بيتكوين وإيث للوفاء بتلك الالتزامات.

هذا التدفق يعكس الطلب على السيولة، وليس رهانا اتجاها من بلاك روك. الشركة لا تقرر متى يتم المستثمرين استرداد الأموال. هي ببساطة تعالج السحب. توقيت هذه التحويلات يتماشى تماما مع تدفقات صناديق المؤشرات المتداولة الكثيفة التي شهدتها في أوائل يناير.

BlackRock just deposited 3,743 $BTC($339.45M) and 7,204 $ETH($22.42M) to Coinbase Prime.https://t.co/qmuDIrPHc6 pic.twitter.com/EIiG6xZs78

— Lookonchain (@lookonchain) January 12, 2026

في الأسواق الهابطة، ترى الصناديق تقلل من التعرض لعدة أشهر. هنا، ما نراه هو خروج المستثمرين قصير الأجل وتسوية صناديق المؤشرات المتداولة لتلك الصفقات.

هذا يتناسب مع إعادة ضبط، وليس خروجا هيكليا لرأس المال المؤسسي.

ميزة Coinbase تظهر أن المؤسسات الأمريكية توقفت

تحول مؤشر كوينبيس بريميوم إلى سلبية حادة في 12 يناير. هذا يعني أن البيتكوين يتداول بسعر أرخص على كوينبيس مقارنة بالبورصات الخارجية.

تخدم كوينبيس بشكل رئيسي المؤسسات الأمريكية والمستثمرين ذوي الثروات العالية. عندما يكون القسط إيجابيا، فإنه يظهر شراء عدواني من الصناديق الأمريكية.

عندما يتحول إلى سلبي، فهذا يعني أن الطلب قد برد.

حاليا، هذا التبريد منطقي. لقد تكبد مستثمرو صناديق المؤشرات المتداولة خسائر فادحة. تنتظر العديد من الصناديق استقرار التدفقات قبل إعادة الدخول.

ومع ذلك، فإن غياب الشراء لا يعني البيع المكثف. البيتكوين الفوري لا يغمر كوينبيس. هو ببساطة لا يطارد إلى الأعلى.

في إعادة التعيين في منتصف الدورة، غالبا ما يتراجع المشترون المؤسسيون بينما يتم التخلص من الأيدي الأضعف. تعود عندما يستقر السعر. هذا النمط يتناسب مع ما يظهره مؤشر كوينبيس بريميوم اليوم.

تدفقات التبادل تؤكد أن الإمدادات يتم امتصاصها

وصل متوسط صافي التدفقات في بورصات البيتكوين خلال 30 يوما إلى أعلى مستوى له منذ أكتوبر. المزيد من البيتكوين ينتقل إلى البورصات، وهذا عادة ما يشير إلى ضغط البيع.

ومع ذلك، السياق مهم. يأتي هذا العرض بشكل كبير من مراكز الصناديق المتداولة المتداولة وعمليات تسوية المراجع التي تقوم بتسوية الإصلاحات. وليس من حاملي التمويل القدامى الذين يسرعون للخروج.

على الرغم من هذا التدفق الكثيف، لم ينهار سعر البيتكوين. ظل السعر عند الحد الأدنى البالغ 90,000 دولار. هذا يدل على أن المشترين خارج سوق صناديق المؤشرات المتداولة يمتصون العرض. يشمل ذلك المتداولين العالميين، والصناديق الخارجية، والمراكمين طويلة الأجل.

عندما يصل البيع إلى السوق، لكن السعر ثابت، فإنه عادة ما يشير إلى إعادة توزيع من أيدي ضعيفة إلى أقوى. هذه العملية شائعة في إعادة الضبط أثناء الدورة.

ما هو القادم لسعر البيتكوين؟

تشير جميع نقاط البيانات الخمسة إلى نفس الاستنتاج. البيتكوين يستوعب عملية التحول المدفوعة بصناديق المؤشرات المتداولة. خرج المشترون المتأخرون. أما الحاملون لفترات طويلة فقد بقوا في الموقع.

طالما أن البيتكوين يحافظ على أساس تكلفة الصندوق المتداول المتداول البالغ 86,000 دولار، يبقى الهيكل بناء. في هذه الحالة، يمكن للسعر أن يتجمع ويحاول العودة نحو 95,000 دولار.

إذا تحولت تدفقات صناديق المؤشرات المتداولة إلى إيجابية مرة أخرى، يصبح اختبار 100,000 دولار محتملا في وقت لاحق من الربع. أما البيع الأعمق فسيتطلب موجة جديدة من عمليات استرداد صناديق المؤشرات المتداولة.

حتى الآن، تظهر البيانات أن هذا الطور بدأ يتلاشى بالفعل.

ar.beincrypto.com

ar.beincrypto.com